RC造、軽量鉄骨造、木造、それぞれの耐用年数と考え方

不動産投資を始めると「耐用年数」という言葉を耳にすることがあります。

また、金融機関でローンを組もうとすると、返済期間を耐用年数以内に制限されることがあります。

通常の住宅ローンであれば35年の返済計画で組めるのに対し、「不動産投資の建築・購入資金だと耐用年数の範囲内でしかローンが組めないのはなぜだろう」と腑に落ちない人も多いのではないでしょうか。

そこでこの記事では、木造、鉄骨造、RC造、それぞれの耐用年数と不動産投資における耐用年数の意味について解説いたします。

この記事を読んでいただくことで、物件選びに耐用年数がどのように関係するか、融資を受ける際にどのような影響があるかが分かるようになります。

ぜひ最後までご一読ください。

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

耐用年数とは

耐用年数とは、家や建物、設備などの有形固定資産について、使用に耐えうる年数、もしくは税務上の減価償却の基礎となる年数を指します。

一言で「耐用年数」といっても、いくつかの意味があり、柱や床、梁など、実際の使用に耐えうる年数という意味で使われるのが「物理的耐用年数」です。

現代の高い建築技術のもとでは、RC造のオフィスビルなどの耐久性や耐震性は高く、100年の使用に耐えるとも言われています。

実際に100年の活用し続けられるオフィスビルであれば、物理的耐用年数は100年ということになります。

一方、物理的耐用年数とは別に、税法上の減価償却という手続きに使われるのが「法定耐用年数」です。

法定耐用年数は、木造や鉄筋コンクリート造(RC造)、鉄骨造など、建物の構造や用途によって法律上定められています。

不動産投資におけるキャッシュフローや融資を受ける際の借入期間への影響という点では、「法定耐用年数」が重要です。

構造別の法定耐用年数

法定耐用年数は、木造、鉄骨造、鉄筋コンクリート造、建物の構造によって定められています。

通常、構造的に頑丈な建物の方が建築コストはかかりますが、耐久性に優れているため、法定耐用年数は長くなります。

以下の表は、住宅用と事務所用建物の法定耐用年数をまとめたものです。

住宅用・事務所用建物の法定耐用年数

| 建物の構造 | 耐用年数(住宅用) | 耐用年数(事務所用) |

| 木造 | 22年 | 24年 |

| 鉄骨造 (厚さ3mm以下) | 19年 | 22年 |

| 鉄骨造 (厚さ3mm超え4mm以下) | 27年 | 30年 |

| 鉄骨造 (厚さ4mm超) | 34年 | 38年 |

| 鉄筋コンクリート造 鉄骨鉄筋コンクリート造 | 47年 | 50年 |

鉄骨造について、鉄骨の厚さが6mm以下のものを軽量鉄骨、6mm超のものを重量鉄骨と呼ぶことが一般的です。

同じように軽量鉄骨と謳っている場合でも、厚さ3mm以下の耐用年数は19年となり、厚さ3mm超え4mm以下では27年となります。

軽量鉄骨は、ハウスメーカーが建築するアパートなどで採用されることが多く、各ハウスメーカーの仕様・規格により使用される鉄骨は異なります。

軽量鉄骨の場合には、鉄骨の骨厚、耐用年数をハウスメーカーに確認すると良いでしょう。

また、耐用年数は、住宅用と事務所用など建物の用途によって変わります。

たとえば、住宅用の木造アパートの耐用年数は22年である一方、事務所用になると24年です。

耐用年数について詳しく知りたい人は、国税庁や東京都のホームページで確認してみてください。

減価償却費とは

減価償却とは、建物や設備の取得に要した費用を、その資産の使用による価値の減少に応じて、各事業年度の経費(減価償却費)として計上する手続きを指します。

減価償却費は、実際に支出する費用ではなく、会計上でのみ発生する形式的な費用です。

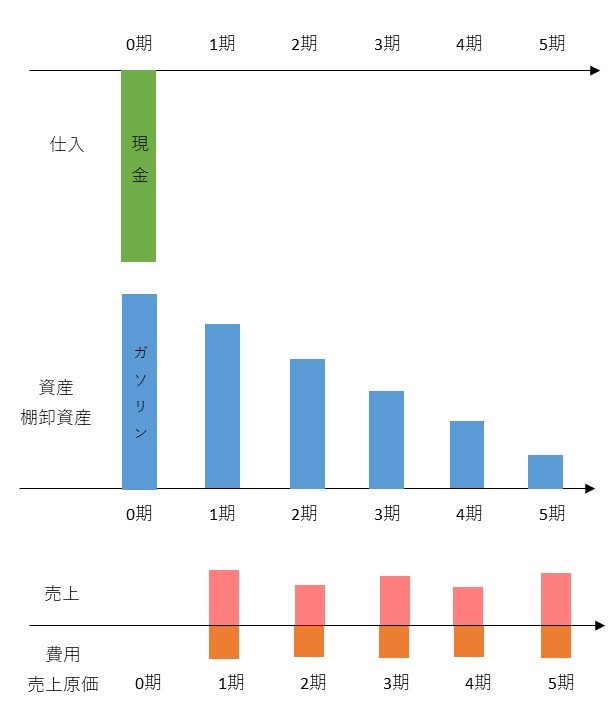

減価償却費を理解するために、事例をもとに、資産と費用の関係を解説します。

ここでは、仕入れた商品が腐らないガソリンスタンドを例に、資産と費用の関係を見ていきます。

あるガソリンスタンドA社が10万リットルのガソリンを1,000万円(1リットルあたり100円)で仕入れたとします。

仕入れたガソリンは、棚卸資産と呼ばれる資産として計上されます。

※棚卸資産とは、販売や消費のために一時的に保有している在庫のこと

A社の販売計画は、毎年1万リットルずつ10年間かけてガソリンを販売するというものです。

たとえば、1年目に、1万リットルを販売し150万円を売り上げたとします。このときの売上原価は、100万円(100円/リットル×1万リットル)です。

そのため、1年目の利益は次のようになります。

・利益=150万円(売上げ)-100万円(原価)=50万円

1,000万円(10万リットル)の資産のうち、1万リットルにあたる100万円が費用(売上原価)として計上されました。

A社には、まだ9万リットルのガソリン(棚卸資産)が残っています。1年目と同様に2年目も1万リットルを販売し、売上げは120万円だとします。

このときの2年目の利益は次のとおりです。

・利益=120万円(売上げ)-100万円(原価)=20万円

2年目に、900万円(9万リットル)の資産のうち、1万リットルにあたる100万円が費用として計上され、800万円(8万リットル)の資産が残ることになります。

このように、毎年1万リットルの100万円ずつ売上原価を費用として計上すると、資産は100万円ずつ減ります。「費用が発生すると資産が減る」という関係にあることがわかります。

次に、建物(不動産)で費用(減価償却費)を考えてみます。

たとえば、同じ条件の建物で、築3年と築20年の木造アパートを比較した場合、築3年の木造アパートののほうが資産価値が高いことは想像つくと思います。

これば建物は、築年数の経過に伴い劣化していくため、年々価値が下がっていくためです。

ただし、建物の場合、前出のガソリンの例のように、計上する費用が明確ではありません。そのため、「建物の資産を減らすには費用を発生させる必要がある」ということになります。

つまり、年々建物の価値を減らすには、会計上、それに相当する「費用」を計上する必要があるわけです。

この建物の資産価値を減らすために、便宜上、計上しているのが「減価償却費」になります。

減価償却費は、「建物の価値を少しずつ減らす」という会計上の「つじつま合わせ」のために存在する形式的な費用ともいえます。

このように、減価償却費は、会計上発生する費用であるものの、実際に支出されるわけではありません。

減価償却費を経費として計上できる分、その年の課税対象となる利益は減ります。税金は利益(所得)に対してかかるため、利益が減ると税金も少なくなります。

つまり、減価償却費には、実際に経費としてお金が支出されないにもかかわらず、税金を少なくする節税効果があるわけです。

そして、減価償却費を会計上の費用として計上できる期間を決めるのが「法定耐用年数」です。

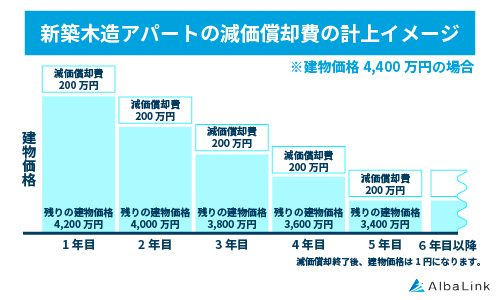

新築の木造アパートの場合、法定耐用年数は22年であり、建物の購入費用を、22年間かけて減価償却していくことになります。

たとえば、木造アパートの建築費が4,400万円とした場合、新築から22年間、毎年200万円(4,400万円÷22年)を減価償却費として計上できます。

減価償却費を計上できる期間は、実際に建物の使える物理的耐用年数ではなく、法定耐用年数で計算することを踏まえておきましょう。

耐用年数とキャッシュフロー

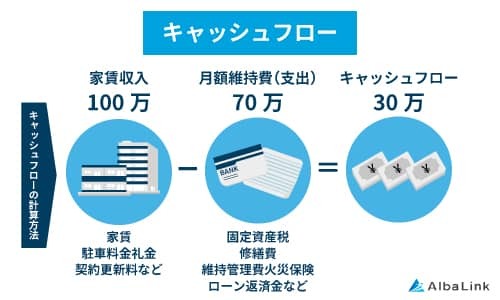

キャッシュフローとは、「売上げから固定資産税や管理委託料、税金などの維持費を差し引いた、手元に残る現金の流れ」を指します。

ここでは、減価償却費がキャッシュフローに与える影響について、「借入金がない場合」と「借入金がある場合」にわけて解説します。

■借入金がない場合

キャッシュフローを考えるうえで重要なキーワードは、「税引後利益」と「減価償却費」です。

前述のとおり、減価償却費は会計上の費用ですが、実際には支出されるお金ではありません。

支出されず手元に残るお金であるため、キャッシュフローは以下のようになります。

つまり、税引き後利益=キャッシュフロー(手元に残るお金)ではなく、税引後利益に減価償却費を加えたものがキャッシュフローとなります。

■借入金がある場合

次に、借入金がある場合のキャッシュフローについてです。ここでポイントとなるのが「借入金の元本返済」です。

重要なことは、借入金の元本返済は、利益を計算する上での「費用」にならないことです。

※借入金の利息については、費用として計上可能です

これは、借入や返済は、あくまでも資金の移動であり、収益や費用としては扱われないためです。

とはいえ、借入金の返済は、実際に現金支出を伴うため、キャッシュフローにも影響します。

そのため、借入金がある場合のキャッシュフローは次のようになります。

減価償却費は実際には支出されないが経費として計上できる費用、また、借入金の元本返済は、実際に出ていく費用だが、会計上の費用に計上できない支出である点がポイントです。

耐用年数以内でローンを組むと良い理由

多くの金融機関は、不動産投資ローンの融資にあたり、借入可能な期間を耐用年数以内としています。

その理由は、前章で解説した減価償却費の計上にあります。

減価償却費が計上できる期間は、建物の耐用年数で決まります。

金融機関の融資を受けた場合、建物の耐用年数を経過するまでのキャッシュフローは、次のようになります。

しかし、耐用年数を経過すると、減価償却費は計上できません。

そのため、耐用年数を経過後もローン返済が続く場合のキャッシュフローは以下のようになります。

つまり、耐用年数を超えると減価償却費の計上がなくなり、その結果、キャッシュフローが急激に悪化する可能性があるのです。

金融機関や借入時の状況によっては、耐用年数を超えた期間でローンを組める場合もあります。

とはいえ、耐用年数を超えた後のキャッシュフローを考えた場合、金融機関も慎重になるうえ、借り手としても事業収支に問題がないかを検証しなければなりません。

耐用年数以内でローンを組むことは、耐用年数経過後の急激なキャッシュフローの悪化を防ぐことにある点を踏まえておきましょう。

まとめ

ここまで、耐用年数について、減価償却費やキャッシュフローとの関係を含めて解説してきました。

法定耐用年数は、節税効果につながる減価償却費を計上できる期間を左右するものです。

減価償却費を計上できることで課税対象となる所得を減らしせるため、税負担を抑えられ、キャッシュフローは良くなります。

ただし、耐用年数経過後は減価償却費は計上できないため、特にローン返済が続く場合、キャッシュフローが急激に悪化しないか注意が必要です。

金融機関の融資を利用する場合は、長期の視点で減価償却費の影響を検討することが重要になります。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!