不動産投資で法人化する場合のメリットとデメリット

こんにちは。仙台で小さなアパートを経営しているhayasakaです。

不動産投資の勉強をしていると、不動産事業を「個人」で行うか「法人」で行うか、というテーマが出てきます。

確かに、資産家の中には自分の不動産のみを管理する不動産管理会社を設立し、家族を役員に据えて運営している方も多いと聞きます。

「きっと、税金や銀行融資などの面で法人の方が有利なのだろう」と考えている方も多いのではないでしょうか。

しかし、法人を設立して不動産事業を行った方が有利なケースというのは、1500万円クラスの高額所得者か、相当の不動産収入のある方に限られます。

サラリーマンなどが手堅い“副業と”して不動産投資を行う場合、むしろデメリットさえあるのです。

今回は、不動産投資における法人化のメリットとデメリットを学んで行くことにしましょう。

目次

不動産賃貸業の法人化、そのメリット・デメリット

法人化のメリット

アパート経営や、マンション経営などの不動産賃貸業を個人ではなく法人を設立して運営する場合、次のようなメリットがあると言われています。

法人税の方が所得税よりも税率が低い

不動産事業で収益が出た場合、個人運営なら所得税、法人運営なら法人税がかかってきます。

所得税は住民税と合わせて最大55%の税率なのに対し、法人税は最大約38%となっているため、法人化した方が節税になると言われているのです。

法人の場合、役員報酬も事業収入から控除可能となりますが、給与所得控除、所得控除、社会保険料控除を差し引くことができるため、個人で不動産を運営するよりも、税金を抑える効果があります。

ただし、これはあくまで課税所得が大きい場合。

給与所得や不動産事業所得の収益がそれほど大きくない場合、個人のまま所得税を支払った方が税率の低い場合もあるのです。

課税所得900万円以下の場合は、所得税率の方が安いという現実も押さえておきましょう。

必要経費に入れやすい

法人の場合、事務所の家賃や光熱費、車の購入費や維持費、社長などの生命保険など、法人として必要な費用を経費として計上しやすいと言われています。

個人の場合には、減価償却費は定められた金額で算定しなければならないのですが、法人の場合には、任意償却として、いくらでも経費として計算することが可能となります。

その他にも、登録免許税や不動産取得税も法人の場合には、経費に入れ込むか否かを選択することが出来るのです。

また、家族を役員や社員に据えることで報酬を支払うことも可能で、年間150万円程度の給与所得なら税金は殆どかかりません。

もちろん、個人所得でも正当な必要経費は認められますし、法人だからと言って何から何まで必要経費にできるわけでもないのは、言うまでもありません。

赤字の繰越期間が長い

不動産賃貸収入や、売却時の譲渡所得で赤字が出た場合、個人所有では赤字の繰越ができませんが、法人運営なら最大9年間の繰越が認められます。

大規模修繕などで、支出が家賃収入を大きく上回るという事態もありうるので、そのような場合には法人経営の方が有利に働きます。

融資が受けやすい

個人事業の場合、ローン完済を概ね75歳までに制限されるのに対し、法人ならその制限がないので借入限度額や返済期間の面でも有利になるケースがあります。

また、保証人が必要な場合も、法人が借り入れて社長が個人保証するという方法で、スムーズな融資につながります。

ただし、これらは多額の融資を受ける場合のメリットであり、人口減少・家余り社会に突入するこれからは多額の融資=大きなリスクを抱えることにもなるので、融資が受けやすいと言うだけでメリットとまでは言い切れない時代になりつつあります。

法人化のデメリット

一方、法人化によるデメリットもいくつか挙げられます。順に見ていきましょう。

イニシャルコストがかかる

法人の設立は昔に比べれば簡単になりました。

資本金1円でも株式会社設立が可能ですし、低料金で設立の手続きを代行してくれる業者も出てきました。

それでも、設立費用は株式会社で20万円程度はかかります。

さらに、資本金が1円でも設立できるとは言え、事務所の備品などが必要な場合は社長個人から借り入れるなどして用意しなければならないため、現実にはそれなりの費用が必要となります。

ランニングコストがかかる

個人の場合、税務申告が簡易(記帳項目が少なくて良いなど)なのに対し、法人になると現金出納帳、売掛金、買掛金、経費明細書、固定資産台帳などが必要となり、しかも「複式簿記」という少し複雑な帳簿づくりが要求されます。

従って、税理士や計理士など専門知識を持った方に依頼する必要が出てくるわけですが、これらに毎年数十万円ものコストがのしかかってくるのです。

また、法人の場合、社会保険への加入義務が生じます。

役員報酬の30%を法人と個人とで折半するなど、経営者の家族を役員や従業員にした場合はそれなりの社会保険料が発生してくる点にも留意が必要です。

さらに、法人は法律上の人という扱いなので、住民税もかかってきます。

課税所得がなくてもかかってくる「均等割」もあるので注意が必要です(資本金1000万円以下・従業員50人以下の法人でも都道府県民税と市町村税を合わせて7万円程度が最低でもかかってきます)。

このようなコストを考えると、法人化することで年間100万円程度は節税できないと、意味がないのがわかります。

副業禁止の会社では要注意

副業禁止の会社では、法人設立によって禁止規定に抵触するとみなされる場合があります。

また、副業禁止でない会社の場合でも、法人設立=大規模に事業展開している、うまいことやっていると捉えられがちで、これが思わぬ摩擦に発展しかねないので注意が必要です。

法人化した方がいいのは、どんな人?

大規模な不動産投資を計画している人

不動産事業を個人で行うか、法人として行うかの分岐点は課税所得で決まってきます。

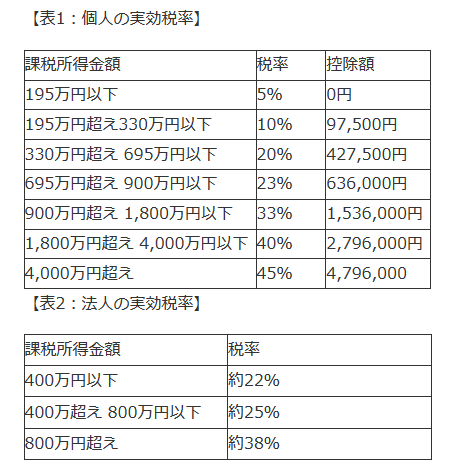

下記は平成27年度以降の個人と法人の実効税率です。

課税所得が900万円を超えると、法人税率の方が低くなるのがわかります。

では、課税所得900万円とはどのような方が当てはまるのでしょうか。

例えば、給与収入が600万円の一般的なサラリーマンなら課税所得額はざっと300万円程度。

つまり、課税所得900万円とは、さらに不動産の課税収入が600万円以上見込まれる方という事です。

経費を差し引いて600万円もの利益が生まれる不動産とは、恐らく1億円クラスの物件になるでしょう。

アパートなら2~3棟のスケールになるはずで、普通のサラリーマンが不動産投資で法人化を検討するタイミングはアパートを3棟保有するぐらいからと考えて良いでしょう。

収益不動産の相続を考えている人

個人の財産は相続税の対象になりますが、法人所有の財産は事前に法人の代表者を子供などに替えることで相続税が発生しなくなります。

これは「事業承継」という方法で、多くの不動産を所有している方にとっては、法人化は相続税対策として有効と言われています。

もちろん、これは相続時期が迫ってからでも充分間に合いますので、これから不動産投資家を目指そうという方にはあまり現実的ではないかもしれません。

まとめ

不動産賃貸業の運営には、個人と法人の2つの方法があります。

法人運営にした場合のメリットの大部分は節税にありますが、現実には大きな不動産収益のある大資産家にしか節税効果は期待できません。

むしろ、法人設立に伴うイニシャルコストや税務コストなどのランニングコストがかさむため、普通のサラリーマンが法人化による節税効果が生まれてくるのは、1億円規模の不動産を所有した時点と考えて良いでしょう。

人口減少・家余り時代は、不動産賃貸業にとって強い逆風が予想されています。

そのような中、巨額の不動産投資を行うことは大きなリスクを抱え込むことを意味します。

これから不動産投資家を目指そうという方は、規模拡大を目指すよりも、手堅い投資で確実にキャッシュフローを稼ぎ出すことに集中する方が、はるかに賢明なスタンスと言えそうです。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!