不動産投資の手残りの目安はいくら?計算方法や返済比率との関係も解説

「不動産投資をしてみたいけど、実際に手元にどれだけお金が残るんだろう?」

「帳簿上は黒字なのに、なぜかお金が増えないのはなぜ?」

不動産投資を始めたいけど、実際にどのくらいの手残りになるのか(=儲かるのか)、知っておきたいですよね。

不動産投資をすでに始めた人の中には、帳簿上では利益が出ているのに、ローン返済や修繕費、税金などの支出によって、手元資金がほとんど残らないケースがあるようです。

不動産投資では、帳簿上の数値だけで判断してしまうと、資金繰りが苦しくなり、想定外のリスクを抱えることにもなりかねません。

そこで本記事では、以下のような内容を詳しく解説します。

最後まで読むことで、「手残りが少ない不動産投資」を避ける方法や、安定して収益を発生させるための実践的なノウハウが身につきます。

なお、弊社アルバリンクでは、手元資金が残りやすい「高利回り物件」を、LINE登録者限定で紹介しています。

弊社は「中古・築古・特殊物件」を専門とする不動産業者で、「東証グロース上場」「各自治体との連携協定」「直筆のお客様の声」など、第三者から高い評価を得ています(各詳細を確認する)。

投資物件に関する相談は「無料」ですので、ぜひこの機会にご登録ください。

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

不動産投資における「手残り」とは?【帳簿上の利益との違いは?】

不動産投資における「手残り」とは、毎月の家賃収入からローンの返済や修繕費などを差し引いた後、手元に残るお金のことです。

ここでは不動産投資の手残りについて、次のことを解説します。

手残り(=キャッシュフロー)の定義や帳簿との違い

不動産投資における「手残り」とは、毎月の家賃収入からローン返済や修繕費、管理費などの支出を差し引いた後、実際に手元に残るお金のことです。

「キャッシュフロー」とも呼ばれ、帳簿上の利益と異なり「お金の流れ」を正確に把握できることが特徴です。

帳簿では、減価償却費などの非現金項目を経費として計上できます。

そのため、帳簿上では黒字に見えても、実際にはローン返済や設備修繕などの支出により手残りがほとんどないかもしれません。

- 減価償却費

- 長期間にわたって使用される固定資産の取得費用を、その使用可能期間(耐用年数)に応じて分割し、費用として計上する会計処理によって発生する費用のこと。

- 非現金項目

- 現金の出入りを伴わずに計上される費用のこと。代表的なのは減価償却費。

帳簿上の利益と実際の手残りにはギャップがあるため、投資判断をするときは「帳簿」と「キャッシュフロー」の両方を確認することが大切です。

「帳簿は黒字でも手残りがない」とは?

帳簿上は黒字なのに手元に現金が残らないことは、不動産投資では珍しくありません。

帳簿では、現金の出入りを伴わない支出(非現金支出)を経費として計上できますが、ローン返済のような現金支出(利息部分は除く)は、帳簿上は経費になりません。

そのため、仮にローンの返済が毎月7万円あっても帳簿には反映されず、帳簿上の利益と実際に手元に残る金額にズレが生じる可能性があるのです。

状況によっては、帳簿上では黒字でも、実際は「赤字経営」となるかもしれません。

不動産投資を始める前に、手残りを重視した資金計画を立て、空室リスクや修繕費を想定したシミュレーションが重要です。

収支目標は帳簿ではなく「手残り」で立てよう

不動産投資における収支目標は、帳簿上の利益ではなく、手残りを基準に立てましょう。

帳簿上で利益が出ていても、手元に現金が残らなければ、再投資や生活資金に充てることができないからです。

金融機関による融資の審査を受けたり、返済計画を立てたりするときも、キャッシュフローの安定性は重要な判断基準になります。

将来的に複数物件を保有する場合も役立つため、早いうちから手残りを増やす不動産経営を心掛けましょう。

【重要】不動産投資における手残りの目安は?

不動産投資における手残りの目安について、次の3つの観点から解説します。

手残りの目安は「家賃収入の2〜3割以上」

不動産投資で安定した経営を目指すなら、毎月の手残りは「家賃収入の2〜3割以上」を目安にすると良いでしょう。

たとえば、毎月の家賃収入が10万円の物件であれば、最低でも2〜3万円の手残りが確保できると収益性に余裕があります。

金融機関の融資を利用している場合は、ローン返済が占める割合は高くなりがちです。

そのため、経費や修繕費、空室による収入減を考慮すると、2〜3割の手残りがリスクヘッジとしても重要です。

一定の割合で手残りを維持できれば、将来的に物件数も増やしやすいでしょう。

不動産投資では「実際にどれだけ現金が残るか」を意識しましょう。

「エリア・物件種別・管理形態」で手残りが変わる

不動産投資における手残りの金額は「エリア、物件の種類、管理の方法」によって大きく異なります。

例えば、「都心の区分マンション」と「地方の一棟アパート」では、以下のように特徴が大きくことなり、手残りへの影響も変わってきます。

| 物件の種類 | メリット | デメリット |

|---|---|---|

| 都心の区分マンション | 空室率が低く、家賃も安定している | 価格が高く、利回りは低くなる傾向にある |

| 地方の一棟アパート | 取得価格が抑えられ、高利回りが期待できる | 空室の発生や修繕による負担が重くなりやすい |

また、「自主管理にするか?管理会社への委託にするか?」によっても、管理費用に差が出るため手残りに直接影響します。

「エリア、物件の種類、管理の方法」などを総合的に考慮し、自分に合う投資スタイルを選ぶことが大切です。

長期投資には「手残りの安定性」が重要

不動産投資を長期的に成功させるには、毎月の手残り(=キャッシュフロー)の安定が重要です。

キャッシュフローが不安定だと、ローンの返済や突発的な支出に耐えられず、投資に失敗するリスクが高まるからです。

安定した手残りを実現するには、次のような工夫が必要です。

- 空室対策

- 定期的な設備点検

- 賃料設定の見直し

- 長期的な視点でのシミュレーション

- リスク分析

不動産投資をするときは、表面上の利回りだけで投資判断するのではなく、現実的にかかる費用を加味したシミュレーションが求められます。

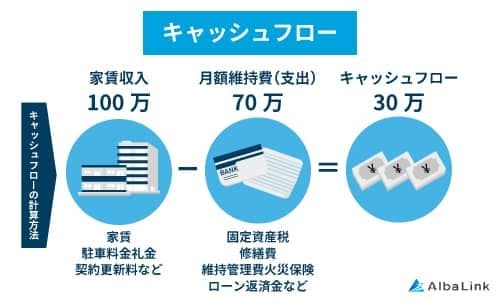

不動産投資の手残り(=キャッシュフロー)の計算方法

不動産投資において、手残りを正確に把握することはとても大切です。

ここでは、不動産投資の手残りの計算方法と例を紹介します。

手残りの計算に必要な8つの項目

不動産投資における手残りを正しく把握するには、必要な計算項目を理解しておくことが大切です。

手残りの計算に必要な項目としては、次のものが挙げられます。

- 家賃収入(賃料)

- 管理費

- 修繕費

- 税金(所得税・住民税・固定資産税)

- ローンの返済額(元本+利息)

- 保険料

- 空室率を考慮した減額分

- 減価償却費

必要な項目を漏れなくリストアップし、それぞれの数値をもとに手残りを算出しましょう。

計算方法については次の章で解説します。

なお、手残りの計算に役立つ「収支計画書」の作り方については、こちらの記事で解説しているので、ぜひ参考にしてください。

【計算例】月10万円の家賃収入で手残りはいくら?

ここでは、不動産投資で「月10万円の家賃収入がある場合」の手残りをシミュレーションしてみます。

手残りの計算式は、次のとおりです。

(※)諸経費は、管理費・ローン返済・税金・保険料など

たとえば、家賃収入が月10万円、ローン返済と諸経費が7万円、空室リスクが1万円とした場合、手残りは次のようになります。

このように、実際の手残りを具体的にシミュレーションすることが、安定した不動産運用には欠かせません。

手残りと返済比率の関係性をシミュレーションで比較してみよう

不動産投資における返済比率とは、「家賃収入に対してローンの返済額が占める割合」のことです。

ここでは、返済比率と手残りの関係をシミュレーションしながら解説します。

返済比率については、こちらの記事で解説していますのでぜひ参考にしてください。

【返済比率40%】「リスク低め・手残り多め」の安定型

不動産投資において返済比率が40%程度であれば、毎月の手残りに余裕があり、安定した経営を継続しやすくなります。

たとえば、家賃収入が月20万円で返済比率が40%の場合でシミュレーションしてみましょう。

・空室による損失(10%想定):2万円/月

・管理費等(経費率20%想定):4万円/月

・ローン返済額:8万円/月(返済比率40%)手残り:6万円/月

「管理費・修繕費・固定資産税」などを差し引いても、手元に6万円が残る計算です。

返済比率40%であれば、空室や修繕の突発的な支出にも対応しやすく、長期的にリスクを抑えた投資が実現できるのが魅力です。

また、返済比率40%であることで、金融機関からの融資条件で優遇を受けられれば、余裕のある経営につながります。

資金計画では返済比率40%をひとつの目安にすると良いでしょう。

【返済比率50%】平均的な水準で収支バランスは良好

返済比率50%は、不動産投資における「平均的なライン」とされ、リスクとリターンのバランスが取れた水準です。

同様に、家賃収入が月20万円で返済比率が50%の場合でシミュレーションしてみましょう。

・空室による損失(10%想定):2万円/月

・管理費等(経費率20%想定):4万円/月

・ローン返済額:10万円/月(返済比率50%)手残り:4万円/月

たとえば、月20万円の家賃収入から管理費や保険料、修繕費などを差し引いても、手残りは4万円程度確保できます。

返済比率50%は、満室経営を前提とした場合には十分な手残りが得られるのに加え、長期的なリスクにも対応できる水準です。

投資リスクをコントロールでき、投資資金を効率的に活用したい方に適している条件と言えるでしょう。

【返済比率60%】空室時には赤字化リスクあり

返済比率60%を超えると、毎月の手残りが減少し、空室率によってはすぐに収支が赤字に転落するリスクがあります。

同様に、家賃収入が月20万円で返済比率が50%の場合でシミュレーションしてみましょう。

・空室による損失(10%想定):2万円/月

・管理費等(経費率20%想定):4万円/月

・ローン返済額:12万円/月(返済比率60%)手残り:2万円/月

返済比率60%だと、家賃収入20万円から管理費や税金などの経費を引くと、手残りは2万円となります。

返済比率60%は、表面上の収益性(表面利回り)は良く見えても、実質的な収益性や安全性には不安が残ります。

特に、投資初期に物件をフルローンで購入するケースでは、返済比率が60%になりやすいため注意が必要です。

物件価格の全額を金融機関から借り入れて購入資金をすべてローンでまかなうこと。

不動産投資の手残りを増やす5つの方法

突発的な空室や修繕費の発生に備えるため、手残りを増やすことはとても重要です。

ここでは、不動産投資の手残りを増やす方法として、以下の5つを紹介します。

高利回り物件を選ぶ

不動産投資で手残りを増やすための基本的な方法は、高利回りの物件を選ぶことです。

利回りが高いほどそれだけ収益性も高く、支出を差し引いた後の手元資金を確保しやすくなります。

たとえば、同じ価格帯の物件でも、利回りが異なると収入に以下のような差が生まれます。

初期投資額1,000万円の場合

・利回り12%:家賃収入120万円

・利回り9%:家賃収入90万円

家賃収入の差:120万円-90万円=30万円

同じ価格帯の物件でも、利回りが12%と9%の物件では、家賃収入に差があります。

ただし、高利回り物件には空室リスクや修繕費が高くなる可能性もあるため、築年数やエリアの需要、管理状況なども慎重に評価することが大切です。

当然のことですが、「表面利回り」で高利回りだからと言って投資するのは危険です。しっかりキャッシュフローが残るかの確認は忘れずに行いましょう。

ちなみに、弊社AlbaLink(アルバリンク)では、高利回りを期待できる物件の情報をLINEで配信しています。

どのような物件があるか気になる方は、ぜひこの機会にご登録ください。

融資条件を見直す

融資条件を見直すことで、ローン返済額を抑え、毎月の手残りを増やせる場合があります。

具体的な方法としては、次のようなものが挙げられます。

- 金利の引き下げ

- 借入期間の延長

- 借り換え(融資先を違う金融機関に変更)

金融機関によって融資の方針は異なるため、同じ属性や収入条件でも融資条件は変わる可能性があります。

複数行に相談し、自身の属性や物件内容に合った条件で融資を受けましょう。

不動産投資ローンを受ける方法と注意点については、こちらの記事で解説していますのでぜひ参考にしてください。

自己資金を入れて借入比率を下げる

不動産投資で手残りを増やす方法として、自己資金の割合を増やし借入比率を下げる方法があります。

たとえば、物件価格2,000万円のうち30%(600万円)を自己資金でカバーできれば、借入額は1,400万円になり、返済の負担を軽減できます。

自己資金を多く使うことでレバレッジ効果は下がりますが、空室リスクや収支の変動に強い経営を実現しやすくなります。

ローンを活用することで少ない自己資金で大きな投資を行い、リターンを増大させること

安定性を重視した投資をしたい場合は、一定の自己資金を投入すると良いでしょう。

管理費や保険料を見直して経費を削減する

手残りを増やすには、収入を増やすだけでなく経費の見直しによる支出削減も大切です。

特に、管理費や保険料などは「固定費」として毎月発生するため、見直すことで大きな削減効果を得られるかもしれません。

固定費の見直しは手間がかかりますが、長期的に見れば大きな差となって手残りに反映されます。

定期的な費用チェックと見直しを習慣化し、収益性の高い運用を実現しましょう。

青色申告や減価償却を活用して税金対策を行う

税金対策を適切に行うことで、手残りを大幅に増やせる可能性があります。

特に、不動産所得の申告においては、青色申告や減価償却費の活用が重要です。

- 青色申告

- 一定水準の帳簿を備え付け、その帳簿に基づいて正確な申告を行うことで、税制上の様々な優遇措置を受けられる制度

- 減価償却

- 固定資産を長期間使用するにあたって、その取得コストを耐用年数に応じて分割し、毎年の経費として計上する会計処理のこと

たとえば、青色申告特別控除を活用すれば、最大65万円の所得控除が受けられます。

参照元:青色申告特別控除|国税庁

また、建物の取得費用を減価償却費として経費計上できるため、帳簿上の利益を抑えつつ、実質的な手残りを増やす効果が期待できます。

税理士に相談しながら、できる対策を積極的に取り入れましょう。

減価償却については、こちらの記事で解説していますのでぜひ参考にしてください。

手残りが出ない不動産投資を放置する3つのリスク

手残りがなかなか出ていない状況でも「将来的には利益が出そう」「せっかく購入したのにもったいない」と、そのまま保有し続けたくなる方もいるかもしれません。

しかし、手残りが出ない不動産を所有し続けることは、さまざまなリスクを伴います。

ここでは、手残りが出ない不動産投資を放置するリスクとして、次の3つを紹介します。

ローン返済が家計を圧迫する

手残りが出ない不動産投資を放置すると、ローン返済が家計を圧迫する可能性があります。

手残りが少ない場合、突発的な支出などでキャッシュフローが赤字になることがあります。

キャッシュフローが赤字の状態が続くと、本業の収入から運用資金を補填することになり、資金繰りが一気に悪化するでしょう。

不動産投資では、毎月の収支を把握し、無理のない借入金額と返済計画を立てることが重要です。

修繕費や管理費に耐えられない

手残りがない状態では、突発的な修繕費や毎月発生する管理費の支払いが厳しくなり、物件の維持管理が難しくなるリスクがあります。

特に築古物件では、屋根や配管の修繕にまとまった金額が発生することがありますが、手残りが少ないと資金を準備できず、対応を先送りせざるを得なくなるかもしれません。

結果として、入居者からのクレーム増や空室率が上昇するリスクがあります。

さらに、長期的には物件価値の下落を招く可能性もあるでしょう。

空室率の悪化で出口戦略が取れない

手残りがほとんどない状態になったまま物件は、将来的な売却も難しくなるでしょう。

なぜなら、購入希望者や融資を行う金融機関は、「満室稼働かどうか」や「手残りの安定性」を重視するためです。

その結果、空室率が悪化した物件の売却では、査定額が低くなったり、購入希望者がなかなか見つからなかったりする可能性が高まります。

不動産投資で手残りが出ないときの3つの対処法

投資をしていて手残りがなかなか出なくても、すぐに諦める必要はありません。

ここでは、不動産投資で手残りが出ないときの対処法として、以下の3つについて解説します。

収益改善の余地がないか確認する

不動産投資で手残りが出ないときは、まずは「収益改善の余地はないか」を見直しましょう。

家賃や管理コスト、空室率の見直しによって、キャッシュフローを改善できる可能性があります。

たとえば、同じエリア内の相場と比較して賃料が低すぎる場合、適切な家賃に調整するだけで収入が増加します。

また、管理会社の手数料が割高であれば、他社に切り替えることで経費の削減が可能です。

このように物件の運用状況を丁寧に分析し、改善を積み重ねることで手残りを増やせるかもしれません。

「手残りが出ないから」と諦めず、数値と状況に冷静に向き合ってみましょう。

収益改善が難しい物件は売却を検討する

収益改善が見込めない場合は、早めに売却を検討するのもひとつの方法です。

物件価格は、金利やエリアの需要などによって変動するため、タイミングを逃すと資産価値が大きく下落する可能性があります。

特に「空室率が高いエリアの古い物件」は、家賃の下落や修繕費の増加といった問題が重なり、長期間保有しても、収支を改善するのが難しいでしょう。

一度購入した物件を、十分に利益を得ることなく手放すのは気が進まないかもしれません。

しかし、早めに売却することは、資産全体の健全性を保つことにつながります。

収支計画について専門家に相談する

不動産投資で手残りが出ず、対応に悩むときは、専門家に相談するのも効果的です。

「税理士・不動産会社・管理会社・融資コンサルタント」などの専門家は、客観的な視点から的確なアドバイスを提供してくれます。

もしかすると、節税対策によって年間の手残りを10万円以上増やしたり、融資の切り換えによって金利を下げたりできるかもしれません。

自己判断での対処には限界があるため、不動産投資を継続的に成功させるには、信頼できるプロの力を借りることをおすすめします。

不動産投資で手残りを増やせる物件の情報をLINEで配信中!

前述したように、不動産投資における手残りの目安は、家賃収入の2~3割以上とされています。

手残りが少ないと、突発的な出費や空室に対応できず、収支状況が悪化するかもしれません。

手残りを増やすには、まずは「高利回りな物件」に投資すること。

当然ながら、利回りが高ければ、その分キャッシュフローも残りやすいからです。

キャッシュフローが残る物件を購入できれば、安定した不動産経営や投資規模の拡大が容易になります。

なお、弊社AlbaLink(アルバリンク)では、高利回りで手残りが期待できる「未公開物件」の情報をLINE登録者限定で配信しています。

投資物件に関する質問や相談も「無料」で受け付けているので、どのような物件があるか気になる方は、ぜひこの機会にご登録ください。

まとめ

お話してきた通り、不動産投資で安定した収益を得るには、「帳簿上の利益」ではなく「手残り」がとても重要です。

帳簿では黒字でも、「ローン返済、修繕費・税金など」を差し引いた結果、手残りがほとんどなくなる、あるいはマイナスになるケースは少なくありません。

手残りが少なく、ローン返済比率が高くなると、空室の発生や突発的な出費により、一気に赤字へ転落することもあるでしょう。

不動産投資を始めるときは、「手残りは家賃収入の2~3割以上」を目安に、収支バランスを重視しながら物件を選ぶことが重要です。

なお、弊社AlbaLink(アルバリンク)では、手残りを重視する投資家に向けて「高利回りを期待できる未公開物件」をLINE登録者限定で紹介しています。

紹介した物件に関する質問や相談も「無料」受け付けているので、どのような物件があるか気になる方は、ぜひこの機会にご登録ください。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!