区分マンションをオーナーチェンジで購入し実需に転売する投資法

今回のテーマは区分マンションです。

一言で区分マンションと言っても、その運用方法はさまざまです。

この記事では、「マンション投資」で儲けるにはどのような物件に投資したらよいのか、考えてみることにしましょう。

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

区分マンションの出口を考える

不動産投資の世界では、物件の売却を「出口」と呼びます。

区分マンションに限らず、不動産投資においてはこの出口戦略をどう設計するかが非常に重要です。

不動産投資の成否の半分以上は購入時点で決まるといわれますが、私の考えでは投資の成否の約6割が購入時に、残りの2〜3割が「出口」、つまり売却のタイミングと方法に左右されると考えています。

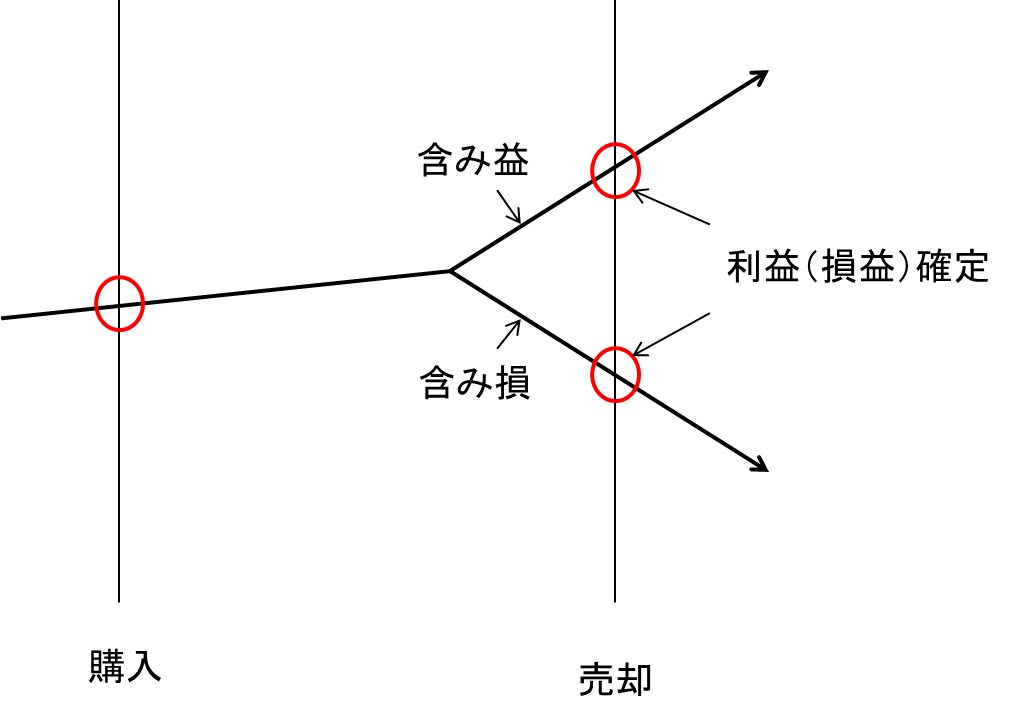

株式投資の世界でよく使われる「利益確定」という言葉を耳にしたことがあるでしょう。

たとえば、ある銘柄を購入して値上がりしたとしても、その株を保有している限り、それは単なる「含み益」に過ぎません。売却して初めて利益が確定します。

この原理は不動産投資でもまったく同じです。

物件を購入して家賃収入を得ていると、「順調に儲かっている」と感じがちですが、いざ売却してみると購入価格の半分程度にしかならないこともあります。

その場合、売却までに得た家賃収益が購入価格の残り半分を上回っていなければ、トータルでは損失となるのです。

つまり、家賃収入で得た利益があっても、最終的な売却益で損を出してしまえば、投資としては失敗と言わざるを得ません。

このことからも、出口戦略を意識しない不動産投資は片手落ちであるといえます。

では、区分マンション投資の出口戦略として、どのような選択肢があるのでしょうか。

区分マンションの場合、主な売却先は次の3種類に分類できます。

以下では、それぞれの出口戦略について詳しく見ていきましょう。

投資家向けの出口戦略

日本の不動産市場では、個人投資家による需要が最も大きな割合を占めています。

したがって、日本人個人投資家が購入したくなる物件に仕上げることが、出口戦略を考えるうえで重要です。

不動産投資ブームが続いているとはいえ、売却時点で同様のブームが続いている保証はありません。

したがって、「ブームが去っても投資家に選ばれる物件」を、適正価格で購入・維持しておくことが非常に大切です。

投資家が物件を選ぶ最大の基準は「収益性」、すなわち利回りの高さと安定性です。その収益性を維持するには、最終的に「入居者に選ばれる物件」であることが欠かせません。

ここからは、入居者の視点に立ったチェックポイントを挙げていきます。

家賃設定

入居者にとってリーズナブルな家賃は魅力的ですが、家賃を下げすぎるとオーナーの収入は減少し、利回りが低下します。

このジレンマを解消するには、物件を安く仕入れることが効果的です。

仕入れ価格を低く抑えられれば、競争力のある家賃設定を行っても高利回りを維持できます。

逆に、高値で購入した物件では、家賃を下げると利益が出にくくなります。

つまり、購入価格を抑えることこそが投資成功の第一歩なのです。

立地

都心からの距離やアクセスの良さは、入居者が物件を選ぶ際に非常に重要な要素です。

通勤・通学の利便性を重視する層にとっては、「最寄り駅からターミナル駅までの所要時間」が判断基準になります。

特に、都心へのアクセスが30分以内で、最寄り駅からの徒歩距離が10分以内の物件は、安定した入居需要を見込めます。

また、駅の開発状況や再開発計画など、将来的な利便性の向上が見込まれるエリアも、長期的な投資価値の観点から注目すべきポイントです。

利便性

区分マンションに住む入居者は、生活のしやすさを重視する傾向があります。

最寄り駅からの距離だけでなく、コンビニ・スーパー・ドラッグストア・病院などの生活インフラが徒歩圏にそろっているかが、入居の決め手になります。

周辺環境

周辺環境は、入居者の「安心・快適さ」を左右する大切な要素です。

例えば、徒歩や自転車で行ける距離に大学やオフィスが多いエリアなら、単身者から学生まで幅広い層の入居が見込めるため、高い稼働率を維持しやすいでしょう。

また、公園や図書館などの公共施設が整っている環境は、特にファミリー層からの支持を集めるポイントになります。

一方で、夜間の治安や騒音などは敬遠される原因となるため、事前の現地確認は欠かせません。

管理状況

建物の第一印象は管理の質に現れます。現地を訪れた際は、以下のポイントを厳しくチェックしてください。

- 共用廊下やエントランスにゴミが落ちていないか

- ゴミ置き場が整理整頓されているか

- 集合ポストからチラシが溢れていないか など

清掃が行き届いていないマンションは管理レベルが低く、入居者の質も下がる傾向にあります。

オーナーチェンジ物件の場合、既存の管理会社と入居者を引き継ぐため、管理状況は特に注意が必要です。

築年数

築年数は投資判断の大きな目安となりますが、単に新しければ良いというわけではありません。

もちろん築浅物件は人気が高く修繕リスクも低いですが、その分価格も高騰しがちです。

一方で、築年数が経過していても、適切な大規模修繕が繰り返され、外観や共用部が美しく保たれている「ヴィンテージ感」のある物件は、資産価値が落ちにくい傾向にあります。

建物の「健康状態」を見極めることで、購入価格を抑えつつ安定した利回りを狙うことも可能です。

設備

入居者に選ばれる区分マンションには、現代のライフスタイルに合った設備が整っていることが欠かせません。

たとえば、モニター付きインターホンやオートロック、宅配ボックス、インターネット環境などは、

単身者・ファミリーを問わず人気の高い設備です。

また、近年では共用部のセキュリティカメラの設置やスマートキー対応など、安全性や利便性を高める機能も入居者の評価を左右します。

築古物件の場合でも、こうした設備をリフォームやリノベーションで追加すれば、家賃の下落を防ぎ、入居率を高める効果が期待できます。

物件購入の際は、既存設備の充実度だけでなく、改修による付加価値の可能性も考慮するようにしましょう。

外国人投資家向けの出口戦略

近年、都市部のマンション価格が高騰したことで、利回りは低下の一途をたどっています。

以前であれば利回り5〜6%は珍しくありませんでしたが、最近の築浅物件では2〜3%程度に留まることも少なくありません。

日本人投資家から見れば少し物足りなさを感じる数字かもしれませんが、海外に目を向けると景色は一変します。

たとえば、ハワイなどの高級住宅市場では利回りが1〜2%にとどまることも多く、それに比べて日本の6%前後の利回りは十分に高水準と評価されます。

つまり、彼らにとって日本の不動産は「安定的に運用できる高利回り資産」なのです。

また、外国人投資家が日本の不動産を購入する際には、為替相場の動向も重要な投資判断の一要素となります。

円安時には、外貨建てで見た物件価格が割安に感じられるため、円安局面での日本不動産への投資が活発化します。

そのため、外国人投資家をターゲットにする場合は、円安のタイミングで売却活動を始めるのが効果的です。

反対に、円高局面では外国人が保有物件を売却する傾向が強まるため、市場に売り物件が増え、価格が下がりやすくなります。

このような時期には、無理な売却を避けた方が賢明でしょう。

さらに、外国人投資家の好む物件の特徴にも傾向があります。

彼らは、高層階のタワーマンションやモダンでデザイン性の高い内装の物件を好む傾向があり、特に東京・大阪・京都などの国際的都市圏では、その傾向が顕著です。

つまり、外国人投資家を出口戦略として見据える場合には、「利回り × 為替タイミング × デザイン性」の3つの視点から、売却戦略を立てることが成功の鍵となります。

実際に住む人に向けた出口戦略

区分マンションの出口戦略を考えるうえでは、投資家だけでなく、実際に住む購入希望者(実需層)を意識することも非常に重要です。

自ら居住する目的で購入する層は、投資家とは異なり、「利回り」ではなく居住の快適性や生活利便性を重視します。

そのため、ターゲットとするエリアに合わせた間取りの選定がポイントになります。

例えば、ファミリー層が多く暮らすエリアでは3LDKの物件が、夫婦のみの世帯やDINKS(共働きで子どものいない世帯)が多いエリアでは2LDKが好まれます。

特に2LDKは、一人暮らしから夫婦+子ども1人世帯まで対応できる汎用性の高い間取りであり、住み替えや将来的な売却を見据える際も需要が途切れにくいのが特徴です。

また、実需層の購入者は賃貸入居者よりも「妥協しない」傾向があります。

賃貸の場合は、立地や家賃、間取りなどを天秤にかけ、多少妥協して入居を決めるケースが多いですが、購入の場合は一生に一度の買い物と考える人が多く、細部まで納得できる条件を求めます。

したがって、購入予定の物件が「自分自身が住みたいと思えるマンションかどうか」を基準に考えることが大切です。

自分が魅力を感じない物件は、将来の購入希望者からも選ばれにくいものです。

出口戦略を考える際には、入居者視点と購入者視点の両立が成功の鍵になります。

区分マンションを転売して儲ける方法

区分マンションを転売して利益を出す確実な方法は、次の2つが挙げられます。

- オーナーチェンジの区分ファミリーマンションを購入

- 退去とともに実需用(住む人)向けに売却

具体的にこれらの方法を見ていきましょう。

投資物件としてオーナーチェンジを購入

物件A

例えばですが、上記のようなファミリー向けの物件を購入するとします。

すでに入居者がついていて、年間約185万円の家賃収入が得られます。利回りで言えば6%程度。都心部の物件であれば、決して高いとはいえませんが平均的な水準です。。

このように、入居者がいる物件(オーナーチェンジ)は、購入層が基本的に投資家となり、価格も家賃収入に対する利回りで評価されます。

つまり、仮に立地が良くても、「賃料収入が低い=利回りが低い」物件は高値では売れません。

退去後に実需用層に向けて転売

ところが、入居者が退去したタイミングで、その物件を投資家ではなく、実際に住む人(実需層)に向けて販売するとどうなるでしょうか。

実際に五反田駅周辺の同じような実需物件をホームズで探してみると、条件が近い物件として次の物件が見つかりました。

物件B

投資家向けに販売している物件(A)と実需用として販売している物件(B)を比較すると、次のようになります。

| 物件A (投資家向け) | 物件B (実需向け) | |

| 築年数 | 39年 | 37年 |

| 駅徒歩 | 4分 | 3分 |

| 広さ | 59㎡ | 62㎡ |

| 売却価格 | 2,980万円 | 4,480万円 |

多少スペックが異なるとはいえ、実需向け物件のほうが1,500万円も高値で販売されています。

これは、購入者が「利回り」ではなく「居住価値」で判断するためです。

実需層は家賃収入を目的にしていないため、「この立地でこの価格なら買いたい」という感覚で決断します。

そのため、同じ物件でもターゲットを変えるだけで大きな価格差が生じるのです。

仮に、この戦略を実行した場合、以下のような試算が可能です。

- 購入価格:2,980万円

- 家賃収入:185万円×5年=925万万円

- リフォーム費用:300万

- 売却価格:4,480万円

【計算式】

4,480万円ー(2,980万円+300万円-925万円)=2,125万円

単純計算ではありますが、5年で約2,000万円の利益を得ることが可能です。

このように、投資用から実需用への転換は、区分マンション投資で利益を最大化する有効な出口戦略の一つです。

そして、これを繰り返すことで売上げを伸ばし上場まで上り詰めた会社が、次に紹介するスター・マイカ株式会社です。

繰り返して上場を果たしたスター・マイカ

このスキームを繰り返し、事業として大きく成長した企業に、東京都港区に本社を置く不動産会社「スター・マイカ株式会社」があります。

参照元:スターマイカ株式会社

スター・マイカは2001年設立。

「中古マンション事業」「インベストメント事業」「アドバイザリー事業」の3本柱で事業を展開し、

独自の中古マンション再生モデルによって上場を果たしました。

一般的に中古マンションを扱う不動産会社は、戦略によって以下の3つに分類されます。

空室をリフォームし転売するグループ

50㎡以上の区分所有ファミリータイプマンションを購入し、リノベーションして再販する戦略です。

投資額が少ないため、中小の再販業者が多く、3カ月以内の短期売却で値下がりリスクを回避するのが特徴です。

ビル再生を専門とするグループ

1棟ビルを購入し、テナントの稼働率や賃料を改善して、ファンドやREITに売却します。

ただし、このモデルは不動産市況に依存しやすく、下落局面では収益が圧迫されやすい点がデメリットです。

ワンルームマンションを扱うグループ

30㎡以下のワンルームを投資商品として扱い、オーナーチェンジで仕入れて転売します。

買い手・売り手のどちらも投資家層が中心で、短期的な売買益(キャピタルゲイン)を狙う手法です。

スター・マイカの事業スキーム

スター・マイカが確立したのは、これらとは一線を画す「第4の戦略」でした 。

その核心は、「賃貸中の区分マンションを買い取り、運用しながら退去を待ち、空室になったらリノベーションして実需層へ売る」という二段構えのビジネスモデルです 。

具体的には、築10年以上、価格帯にして2,000万〜3,000万円前後のファミリータイプを、あえて「入居者がいる状態(オーナーチェンジ)」で購入します 。

入居者がいる間は安定した家賃収入を得て、いざ退去が発生した段階で、住まいを探している個人に向けて高値で販売するわけです 。

この「保有しながら収益を得て、退去後に高値で売却する」という二段構えのビジネスモデルで急成長を遂げ、中古マンション再生市場における地位を確立しました。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!