不動産投資におすすめの物件はコレ!タイプ・エリア・築年数別の選び方【完全ガイド】

「どんな不動産に投資すればいいのか分からない…」

「利回りが良さそうな物件でも、失敗するのが怖い」

不動産投資を始めようと考えている方の多くが、こうした不安を抱えています。

そんな悩みを解決する第一歩は、自分に合った“おすすめ物件”を見極めること。

ただし、投資には物件ごとに異なる注意点がつきもので、間違った物件選びをしてしまえば、思ったような収益が出ず、資産が目減りする可能性もあります。

だからこそ、正しい知識と比較検討が欠かせません。

この記事では、以下のようなテーマを通じて、あなたにとっての「おすすめ物件」を見つけるヒントをお届けします。

最後までお読みいただくことで、物件選びでつまずかずに、自分に合った投資スタイルを見つけることができます。

そして、選択肢の一つとして訳あり物件への投資が「高利回りを狙える魅力的な手段」であることも見えてくるはずです。

訳あり不動産の投資を数多く手がけてきたAlbalink(アルバリンク)では、初心者向けに選定した利回りの高い物件をご紹介しています。

弊社は「中古・築古・特殊物件」を専門とする不動産業者で、「東証上場」「各自治体との連携協定」「直筆のお客様の声」など、第三者から高い評価を得ています(各詳細を確認する)。

公式LINEに登録すれば、最新のおすすめ物件情報をタイムリーにチェック可能です。

まずは情報収集から一歩踏み出してみませんか?

目次

不動産投資初心者なら「戸建て」か「区分マンション」がおすすめ!

不動産投資を初めて行う場合は、「戸建て」または「区分マンション」を選ぶと判断しやすく、リスクも比較的低く抑えられます。

まずは、初心者がこの2タイプを選ぶメリットについて解説していきます。

物件の価格が安い

物件価格が手頃なことは、投資初心者にとって大きな利点になります。

費用を抑えて購入できれば、ローン返済や運用に対する不安が軽減され、精神的な負担も小さくなるためです。

また、中古物件や地方エリアでは価格が比較的安く、初期投資を抑えながら家賃収入を得られる可能性があります。

例えば、600万円の中古区分マンションを購入し、月5万円で貸し出すケースを想定すると、年間家賃は60万円となり表面利回りは10%です。

もちろん管理費や税金などは発生しますが、資金負担が重くないため、比較的余裕を持って運用できるでしょう。

購入費用が安い

戸建てや区分マンションは、購入費用を抑えやすい傾向があります。

理由として、建物面積が大きすぎないためローン借入額が低くなり、金融機関の審査にも通りやすい点が挙げられます。

また、売買手数料や諸費用も新築や一棟アパートと比べて負担が少なく、資金計画を立てやすくなります。

例えば、以下の比較表を見てみましょう。

| 種類 | 物件価格 | 諸費用の傾向 |

| 区分マンション | 500〜1,200万円 | 少ない傾向 |

| 戸建て | 300〜1,000万円 | エリアにより差がある |

| 一棟アパート | 3,000万円以上 | 高額 |

このように、購入費用が低い物件は心理的な負担を減らし、運用の判断を取りやすくします。

購入負担が小さいほど余裕を持って判断しやすく、初めて投資を行う人に向いていると言えるでしょう。

リフォーム費用を抑えられる

リフォーム費用を抑えられる点も、初心者が戸建てや区分マンションを選びやすい理由です。

部屋数や設備が比較的シンプルなため、修繕範囲が明確になりやすく、費用の予測が立てやすい特徴があります。

たとえば、築20年の区分マンションを購入し、5万〜30万円程度で内装を整えるだけでも印象が改善し、入居募集をスムーズにしやすくなるでしょう。

また、戸建ての場合でも、水回り設備が比較的状態の良い物件を選べば、大掛かりな修繕を避けて運用できます。

リフォーム費用を抑えられる物件は、維持コストをコントロールしやすいため、長期的に安定した運用が期待しやすい選択肢なのです。

【タイプ別】6つの不動産投資ならどれがおすすめ?

不動産投資にはさまざまな種類があり、どの物件タイプを選ぶかによってリスクや収益性が大きく変わります。

そのため、特徴を理解したうえで比較することが判断材料になります。

この章では、代表的な以下の6タイプについて解説していきます。

なお、以下の記事では、これらの不動産投資についてさらに詳しく解説していますので、ぜひ合わせてご覧ください。

ワンルームマンション

ワンルームマンションは、低リスクで運用しやすい点が魅力です。

設備がシンプルで修繕範囲が限定され、賃貸需要も比較的安定している傾向があります。

単身者の入退去が多いため流動性が高く、売却もしやすい分、現金化のタイミングを調整しやすい点もメリットです。

例えば、ワンルームマンションを800万円で購入し、月5万円で運用すると年間家賃は60万円となり、表面利回りは7.5%ほどになります。

入れ替わりはあるものの、適切な管理と価格設定ができれば継続的な収益化が可能です。

ワンルームマンションは、小さく始めて経験を積みたい場合に選びやすい物件タイプと言えます。

ワンルームマンション投資のメリットについては、以下の記事でも詳しく紹介していますので、こちらもぜひお読みください。

区分マンション

区分マンションは、購入価格と維持管理のバランスが取りやすく、初心者でも始めやすい投資対象です。

管理組合が存在するため、共用部分の修繕やメンテナンスを個人で負担する必要がなく、手間を最小限にしながら運用できます。

例として、1,000万円前後の中古マンションを購入し、家賃6〜8万円で貸し出すケースで考えてみます。

管理費や修繕積立金を負担するものの、対応すべき修繕が少ないため、運用が安定しやすいでしょう。

区分マンションは、管理負担を抑えつつ安定収益を得たい人におすすめのタイプです。

以下の記事では、区分マンション投資のメリットや注意点について解説していますので、ぜひ合わせてご覧ください。

戸建て

戸建ては、ファミリー層の需要が高く、長期入居につながりやすい物件タイプです。

なぜなら、間取りの広さや駐車スペースなど、生活環境の選択肢が広がるため、入居者が長く住みやすい傾向があるからです。

例えば、戸建てを500万円で購入し、家賃6万円で募集する場合、年間収入72万円となり、表面利回りは14%程度になります。

リフォームなどの手間は発生しますが、入居が決まれば安定した運用が期待できます。

つまり、安定収益を求める場合に候補となる物件タイプだと言えます。

戸建て投資の詳しいメリットやデメリットについては、以下の記事で紹介していますので、こちらもぜひお読みください。

一棟アパート

一棟アパートは、高い利回りが期待できる反面、管理負担も大きくなります。

部屋数が多い分、設備管理や入居対応も複数同時に発生することがあるため、自主管理で運用すると負担が増えやすい傾向があります。

例えば、4,000万円のアパートを購入し、年間家賃収入400万円(空室想定込み)で運用した場合、表面利回りは10%です。

ただし、大規模修繕費や空室リスクを想定すると、実質利回りが変動しやすい点に注意が必要です。

そのため、収益性を重視しつつ、管理やリスクを受け入れられる人におすすめします。

駐車場投資

駐車場投資は、設備管理や修繕の手間が少なく、運用負担が軽い点が特徴です。

建物管理が不要なため、トラブル対応が少なく、維持費を抑えながら収益を得られます。

例えば、10台分の駐車場を用意し、1台7,000円で貸し出すと月7万円、年間84万円の収入が期待できます。

コインパーキング方式にする場合、初期投資が増えるものの、収益拡大が見込めるでしょう。

つまり、管理負担を減らしながら安定収益を得たい場合におすすめの選択肢です。

定期借地事業

定期借地事業は、土地を貸すことで継続的に収益を得る方法です。

資産として土地を所有し続けながら運用できるため、中長期的な資産構築につながる場合があります。

建物を持たず固定資産税を抑えられる点も魅力です。

例えば、土地を貸し出し年間50万円の収入が得られると仮定した場合、所有しながら運用し続けられます。

しかし、借り手が見つかりにくいケースや契約期間に制約があるため、事前調査が必須です。

つまり、土地を保有しながら長期的に活用したい場合に向いた投資方法です。

【エリア別】都心と地方ならどちらの物件がおすすめ?

不動産投資では、都心か地方のどちらで購入するかによって運用リスクや収益性が変わります。

エリア特性を比較しながら選択することで、収入とリスクのバランスを取りやすくなります。

ここでは、それぞれの特徴を整理していきます。

都心エリア

都心エリアの物件は、賃貸需要が安定しやすく、資産価値の下落が少ない傾向があります。

なぜかというと、交通環境や商業施設など生活利便性が高く、需要が集まりやすい構造になっているからです。

また、売却市場が活発なため、出口戦略を立てやすい点も魅力です。

例として、駅徒歩10分圏内の中古マンションを1,500万円で購入し、月8万5,000円で貸した場合、年間家賃収入は102万円、表面利回りは約6.8%程度になります。

管理費などで実質利回りは下がりますが、空室期間が短いため総合的な収益は安定するでしょう。

したがって、安定性を重視するなら、都心物件はおすすめの選択肢です。

地方エリア

地方エリアは初期費用を抑えながら高い利回りを狙いやすい点が特徴です。

その一方で、人口減少や需要の偏りにより、空室リスクが大きくなる可能性があります。

そのため、立地調査や需要分析を行うことが欠かせません。

都心エリアと地方エリアを比較表で整理すると以下の通りです。

| 項目 | 都心 | 地方 |

| 購入価格 | 高い | 低い |

| 表面利回り | 4〜6% | 8〜15% |

| 空室リスク | 小さい | 大きい |

| 売却しやすさ | 高い | 低い場合あり |

例として、250万円の戸建てを月5万円で貸し出すケースを想定すると、年間収入は60万円となり、利回りは24%程度になります。

しかし、入居が決まらなければ収益にはつながらないため、地域需要や周辺環境の調査が欠かせません。

このように、地方物件は利回りに魅力がある一方、空室や維持負担を想定した判断が求められます。

地方の物件で不動産投資をお考えの方は、ぜひ以下の記事を参考にしてください。

【築年数別】築浅と築古ならどちらの物件がおすすめ?

不動産投資では築年数によって、運用リスクと収益性が変わる点にも注目しましょう。

この章では、大きく分けて以下の2タイプの物件について解説していきます。

築浅物件

築浅物件は修繕費が発生しにくく、管理負担が軽い点が魅力です。

建物や設備の状態が良いため、トラブル発生が少なく、安定運用につながります。

さらに、外観や設備が比較的新しいため、入居付けもしやすい傾向があります。

例として、築8年の区分マンションを1,800万円で購入し、月9万円で運用するケースを想定すると、年間家賃収入108万円となり、表面利回りは6%ほどです。

実際には経費が引かれますが、大きな修繕負担が少ないため、想定外の支出が発生しにくい点は安心材料です。

つまり、低リスクで運用したい場合は築浅物件が選択肢になります。

築古物件

築古物件は購入費用が低く利回りが高くなりやすい一方、修繕コストがかかりやすい傾向があります。

そのため、収支シミュレーション時に維持費や修繕予算を含めて判断する必要があります。

| 比較項目 | 築浅物件 | 築古物件 |

| 初期費用 | 高い | 低い |

| 利回り | 中程度 | 高い |

| 修繕費の発生リスク | 少ない | 多い |

| 入居需要 | 安定しやすい | エリア差が大きい |

例えば、350万円の築古戸建てを購入し、リフォームに80万円かける想定で月6万円で貸す場合、年間収入は72万円、表面利回りは約15%程度です。

ただし、給湯器交換や外壁修繕が必要になる可能性もあります。

したがって、築古物件投資は高収益を期待しつつも、維持管理とリスクへの備えが成功への鍵になります。

なお、築古戸建て投資の成功事例を以下の記事でご紹介していますので、ぜひこちらも合わせてご覧ください。

不動産投資で成功するために押さえておくべき7つのポイント

不動産投資で成功するには、物件選びだけでなく運用やリスク管理まで含めた視点で判断することが重要です。

以下の内容を確認しながら検討を進めると、投資の方向性が明確になるでしょう。

リスクやリターンを踏まえて投資をする

不動産投資を行う際は、リスクとリターンのバランスを意識して判断することが欠かせません。

利回りが高いほど魅力的に見えますが、その裏側には管理負担や空室リスクなどが隠れていることがあります。

反対に利回りが低くても安定して入居が続くケースでは、長期的な収益が期待できます。

種別ごとの傾向をまとめると次の通りです。

| 実質利回り | 傾向 | 特徴 |

| 4〜6% | 安定重視 | 都市部・築浅・管理負担が少ない |

| 7〜10% | バランス型 | 中核都市・中古区分・戸建て |

| 11%以上 | 高リスク型 | 地方・築古戸建て・空室リスクあり |

例えば、利回り12%の築古戸建てを検討する場合、修繕費や需要状況を見誤ると収支を圧迫する可能性があります。

つまり、数字だけに左右されず、自分が受け入れられるリスクを明確にして判断することが大切です。

以下の記事では、不動産投資に関係するさまざまなリスクを詳しく解説していますので、ぜひこちらもご一読ください。

信頼できる不動産会社を選ぶ

不動産投資を成功させるには、信頼できる不動産会社を選ぶことが欠かせません。

理由として、物件紹介だけでなくリスク情報や相場、適切なシミュレーションを提示してくれる相手かどうかによって、購入判断の精度が変わるためです。

契約を急かしたりメリットしか説明しない相手には注意が必要です。

主な判断基準はこちらです。

| 判断基準 | 良い例 | 注意点 |

| 情報提供 | 根拠ある資料を提示 | 数字だけが強調される |

| 提案内容 | 複数案を提示 | 1物件のみ強く推す |

| サポート体制 | 運用相談にも対応 | 販売後連絡なし |

例えば、現地調査や相場比較を丁寧に行い、懸念点まで説明してくれる担当者であれば、安心して相談できるでしょう。

したがって、不動産会社選びは物件選びと同じくらい慎重に行う必要があります。

なお、弊社アルバリンクの公式LINEでは、未公開の高利回り物件情報や投資相談などを無料で受け取れますので、ぜひこの機会にご登録ください。

利回りの数値を鵜呑みにしない

不動産投資における利回りは投資判断の重要な材料になりますが、表面利回りだけを信じてしまうと収支がずれる可能性があります。

実際には以下のようなコストを差し引いた実質利回りを基準に判断する方が安全です。

- 管理費

- 修繕費

- 税金

- 空室期間 など

以下の表でわかるように、数字の裏側を理解しながら検討できると、誤った判断を避けられます。

| 項目 | 計算式 | 結果 |

| 表面利回り | 年間賃料÷購入価格×100 | 72万円÷600万円×100=12% |

| 実質利回り | (年間賃料−維持費)÷購入価格×100 | (72万円−18万円)÷600万円×100=9% |

仮に、維持費が予想より増えた場合は、さらに利益が削られる可能性があります。

つまり、利回りは「額面ではなく実際の収支で判断する」ことが大切です。

購入の段階で出口戦略を立てておく

不動産投資では、購入前の段階で出口戦略を決めておくことが、安定した投資運用に欠かせません。

理由として、売却するのか、運用を続けるのかなどの出口によって、選ぶべき物件が変わるからです。

出口戦略が明確であれば、相場の変動があった場合でも判断がぶれにくくなります。

出口戦略を立てる上での主な確認ポイントは以下の通りです。

- 将来的に売却しやすい立地か

- 再開発や人口動態の変化がプラスか

- 賃貸需要が継続するか など

例えば、駅近くのマンションであれば流動性が高く、売却しやすい傾向にあります。

このように、出口の選択肢がある物件ほど投資判断がしやすいと言えます。

不動産投資における出口戦略については、以下の記事でも詳しく解説していますので、ぜひこちらもご一読ください。

ハイリスクローリターンの物件は避ける

不動産投資では、収益性が低いにもかかわらず、修繕や維持コストが高くなる物件は避けるほうが無難です。

こうした物件では、利益が残らず精神的負担も大きくなる恐れがあります。

物件の状況や需要が低い場合、家賃を下げても入居希望者が来ないこともあるため注意が必要です。

以下は、ハイリスクな物件の主な例とリスクの内容をまとめたものです。

| 種類 | リスク内容 |

| 老朽化アパート | 修繕多発・維持費が膨らむ |

| 需要が低いエリア | 空室が続きやすい |

| 訳アリ物件 | 家賃設定が下がる可能性 |

例えば、家賃が安く設定されているにも関わらず修繕頻度が多い場合、赤字運用になる可能性があります。

つまり、「費用>収益」になる物件は、長期的に見ても避ける方が安全です。

自然災害のリスクに備える

自然災害リスクを考慮することは、不動産投資を安定させるうえで欠かせません。

なぜかというと、災害による建物損傷や長期空室は収益を下げる大きな要因となり、復旧費用が追加で必要になる場合があるためです。

特に日本では地震や水害の発生が多いため、以下のような災害リスクの確認が必要です。

- ハザードマップで水害・土砂災害リスクを調べる

- 液状化の危険がある土地か確認する

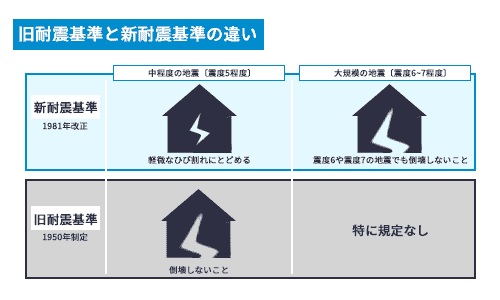

- 新耐震基準か旧耐震基準か把握する

- 避難経路や周辺環境をチェックする

例えば、浸水リスクが高い場所では火災保険料が高くなる可能性があります。

また、旧耐震基準の物件を購入した場合、補強工事が必要となり数十万円以上の追加費用が発生することも考えられます。

地震が発生しても建物が倒壊しないよう、安全性を確保するために定められた建築基準のことです。

購入前に災害リスクの有無を確認し、保険や対策費用を含めたシミュレーションを行うことが安全性につながります。

自己管理が難しい場合は外部委託を検討する

運用に不安がある場合は、管理会社に委託することで負担を減らせます。

不動産投資では入居者対応や設備修繕など、管理すべき項目が多く、自主管理では時間と労力が必要です。

外部に委託することで運用のストレスを減らし、安定した運営が期待できます。

管理委託費用の目安は次の通りです。

| 項目 | 費用の目安 |

| 管理手数料 | 家賃の5〜10% |

| 入居募集時の費用 | 家賃1か月分程度 |

仮に家賃6万円の場合、管理費は3,000〜6,000円程度です。

費用は発生しますが、クレーム対応やトラブル処理の手間がなくなるため、遠方物件や忙しい生活を送っている人にはメリットがあります。

不動産投資では、自分で管理することが負担になる場合、管理会社へ任せることで運用の安定性を高められます。

不動産投資のおすすめ物件情報はLINEでチェック!

良い投資物件と出会うには、最新情報を早く受け取れる環境があるかどうかが大きな差になります。

なぜなら、不動産市場では表に出る前に成約される物件や、公開直後に決まってしまう高利回り物件が珍しくなく、情報の早さがチャンスをつかむ決め手になるためです。

そこで活用したいのが、アルバリンクの公式LINEです。

弊社アルバリンクは訳アリ物件の売買を専門としており、高利回りを狙いやすい投資物件の紹介や、エリアごとの賃貸需要や売却時の相場など、実務に基づいた情報を丁寧にお届けしています。

未公開物件や市場に出回りにくい案件もLINE登録者向けに案内していますので、ぜひこの機会にご登録ください。

まとめ

不動産投資で成功するためには、「どの物件を選ぶか」が非常に重要です。

物件タイプやエリア、築年数によっても利回りやリスクが異なるため、自分に合った投資スタイルを見極めることが大切です。

ただし、利回りが高い物件には空室リスクや維持コストといった注意点も存在します。

こうしたリスクを回避するには、物件選びの段階で慎重に比較検討することが欠かせません。

訳あり物件専門の買取業者「アルバリンク」では、高利回りな未公開物件の紹介も行っており、投資初心者から経験者まで幅広くサポートしています。

【未公開物件の例】  不動産投資に興味がある方は、まずはアルバリンクのLINEに登録して、最新のおすすめ物件情報をチェックしてみてください。

不動産投資に興味がある方は、まずはアルバリンクのLINEに登録して、最新のおすすめ物件情報をチェックしてみてください。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!