「戸建て投資は儲からない」は嘘!儲かる人の5つの共通点や失敗しないコツを解説

「戸建て投資に挑戦したいけど、本当に儲かるのか不安…」

「空き家や訳あり物件が気になるけど、安さにつられて失敗するんじゃないかと心配…」

このように、戸建て投資への不安を抱えている人は多いのではないでしょうか?

たしかに、戸建て投資には注意すべき落とし穴やリスクがあります。

しかしその一方で、正しい知識と戦略を持つことで、安定的な収益を得ている投資家も多く存在します。

そこで本記事では、以下のような重要ポイントをわかりやすく解説しています。

最後まで読むことで、「戸建て投資は儲からない」と言われる背景と、その原因をどう克服すべきかが明確になります。

なかでも、再建築不可や空き家など“訳あり”物件への投資は、リスクをコントロールすれば高利回りが期待できる有望な手段のひとつです。

私たちAlbalink(アルバリンク)では、そうした高利回りの投資向け物件を多数取り扱っており、初心者の方にも安心して始められるサポート体制を整えています。

弊社は「中古・築古・特殊物件」を専門とする不動産業者で、「東証上場」「各自治体との連携協定」「直筆のお客様の声」など、第三者から高い評価を得ています(各詳細を確認する)。

今すぐLINE登録して、最新の物件情報や無料の投資相談を受け取ってみてください。

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

戸建て投資が儲からないと言われる5つの理由

戸建て投資は「手軽に始められる」と言われる一方で、「思ったより儲からない」という声も少なくありません。

この章では、戸建て投資が儲からないと言われる代表的な5つの理由を解説します。

「実質利回り」だと高くない

戸建て投資の広告で「表面利回り15%」などと書かれていると、つい魅力的に感じてしまいますよね。

しかし実際に手元に残るお金はその数字どおりにならないケースが多いのです。

たとえば、年間家賃収入120万円の物件を1,000万円で購入した場合、表面利回りは12%となります。

ところが、実際には次のような経費がかかります。

| 項目 | 年間費用の目安 |

| 固定資産税 | 10万円 |

| 管理会社への手数料 | 家賃収入の5%(6万円) |

| 修繕積立金・定期メンテナンス | 15万円 |

| 火災保険・その他経費 | 5万円 |

この合計36万円を差し引くと、手元に残るのは84万円です。

この場合の実質利回りは8.4%にまで下がり、表面利回りとの差が歴然となります。

このように「表面利回りだけ」で判断してしまうと、思っていたほど利益が出ない結果になってしまうのです。

したがって、戸建て投資を検討する際は、必ず実質利回りを基準に判断することが重要です。

キャッシュフローが悪化しやすい

次に注意したいのが、毎月のキャッシュフローが薄くなりやすい点です。

戸建て投資では、家賃収入から経費を引いたあとの「手残り」がわずかになるケースがあります。

とくにローンを利用して購入した場合、返済額が毎月固定で発生するため、空室や修繕があると一気にキャッシュフローが悪化します。

例えば、以下のようなケースをイメージしてみましょう。

| 家賃収入 | 月10万円 |

|---|---|

| ローン返済額 | 月7万円 |

| 管理費・修繕積立金 | 月2万円 |

この場合、手元に残るのは月1万円しかありません。

さらに空室が1か月でも発生すると、その間は収入がゼロとなり、逆に持ち出しが発生してしまうでしょう。

このように、キャッシュフローが薄い投資はわずかな変動で赤字に転落する危険があります。

安定的に運用するためには、自己資金を厚くしてローンの返済比率を下げる、もしくは修繕費を積み立てておくことが重要です。

こうした備えを怠ると、気づいたときには資金繰りに追われ、投資どころではなくなってしまいます。

将来の生活資金を圧迫しないよう、最初の段階でキャッシュフローに余裕を持たせる設計が欠かせません。

空室期間が長くなる

戸建てはアパートやマンションと異なり、単身者向けよりもファミリー層がターゲットになります。

そのため、需要が見込めないエリアを選ぶと入居者が決まりにくく、空室期間が長引いてしまいます。

とくに注意が必要なのは、次のようなエリアです。

- 人口減少が続いている地方都市

- 最寄り駅やバス停からのアクセスが悪いエリア

- 周辺に学校やスーパー、病院などが少ない地域 など

たとえば、月7万円のローン返済がある物件で、半年間空室が続けば、その間に42万円の持ち出しになります。

こうした現実を踏まえると、空室リスクの重さが理解できるでしょう。

空室リスクを抑えるには、購入前に次のような点をチェックすることが大切です。

- 人口や世帯数が減っていないか

- 通勤・通学に使いやすい交通機関があるか

- 保育園・学校・スーパーなど生活インフラが整っているか

- 近隣の賃貸物件がどれくらいの期間で入居が決まっているか など

したがって、戸建て投資においては「物件が安いから買う」のではなく、「需要があるから買う」という判断基準を持つことが大切です。

リフォーム費用を見誤る

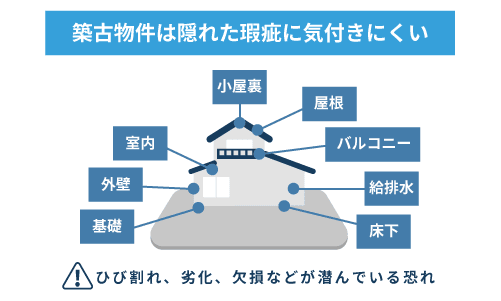

築古の戸建て投資では、リフォームが欠かせません。

しかし、ここで費用を過小評価してしまうと、投資全体の収支を大きく狂わせてしまいます。

見た目は多少古いだけでも、実際に住むためには水回りや配管、屋根の修繕といった高額な工事が必要になることが多いのです。

たとえば、クロス張替え程度なら数十万円で済みますが、キッチンや浴室の交換となれば一気に100万円を超える可能性があります。

さらに、購入後にシロアリ被害が見つかり、追加で50万円以上の修繕が必要になったというケースも珍しくありません。

このような出費は計画段階で想定していなければ、一気に赤字へ転落する要因になります。

以下は築古物件でよく発生するリフォーム項目と費用感の例です。

| リフォーム内容 | 費用目安 |

| クロス・床の張替え | 15万~30万円 |

| キッチン交換 | 40万~80万円 |

| 浴室リフォーム | 60万~150万円 |

| 屋根・外壁修繕 | 50万~250万円 |

こうした実例を踏まえると、戸建て投資では購入金額だけでなく、リフォーム予算を十分に確保しておくことが必要です。

想定外の追加工事を避けるためには、事前に専門家によるインスペクション(住宅診断)を受け、隠れた不具合を把握してから購入判断を下すことが重要といえます。

住宅の劣化や欠陥の有無、改修の必要性を専門家が調査・評価することを指します。

以下の記事では、戸建投資物件のリフォーム費用について詳しく解説していますので、ぜひ合わせてご覧ください。

出口戦略を誤る

戸建て投資で見落とされがちなのが、出口戦略です。

投資は買って終わりではなく、売却や再活用を含めた「出口」を考えておかなければ、思わぬ損失を被ることになります。

出口戦略を誤れば、負動産として所有し続けるしかなくなるリスクが高まります。

たとえば、「将来値上がりするだろう」と期待して購入したものの、人口減少や需要の低迷で売れなくなったケースがあります。

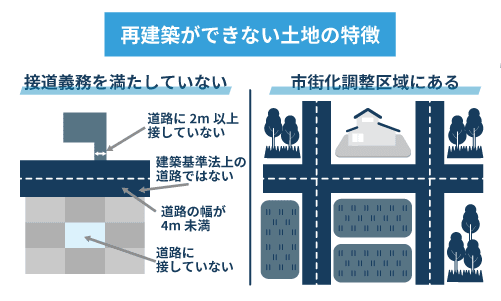

さらに、再建築不可物件や接道義務を満たしていない土地では、売却自体が難しくなり、価格を大幅に下げても買い手がつかない状況に陥ります。

出口戦略を設計する際には、少なくとも以下の3つを事前に検討しておくことが望ましいです。

- 将来的に売却してキャピタルゲインを得る

- 賃貸として長期運用し、家賃収入で回収する

- リフォームやリノベーションを行い、収益性を高めてから再販売する

株式や不動産などの資産を売却したときに得られる値上がり益(売却益)のことです。

これらの選択肢を想定したうえで投資を始めれば、状況に応じて柔軟に対応できます。

逆に、「何となく安かったから」という理由だけで購入すると、出口がなく資産価値が下がる一方となってしまいます。

投資においては「入り口より出口が大事」と言われるほど、出口戦略は成功と失敗を分ける重要なポイントです。

戸建て投資で儲からない人が陥りやすい5つの落とし穴

戸建て投資は少額から始められる不動産投資の一つですが、初心者が陥りやすい落とし穴も数多く存在します。

こうした失敗例を知ることで、自分の判断に役立てることができます。

この章では、次の5つの落とし穴について解説します。

需要のないエリアを選ぶ

戸建て投資で失敗する大きな要因の一つが、需要のないエリアを選んでしまうことです。

どんなに安くて魅力的に見える物件でも、借り手がいなければ収益は発生しません。

投資においては価格よりも「入居者が見込める立地かどうか」が何より重要です。

需要が低いエリアの特徴としては、以下のような立地が挙げられます。

- 人口減少が著しい地方都市

- 駅やバス停からの距離が極端に遠い

- 学校や病院、スーパーといった生活インフラが不足している地域 など

これらの条件が揃うと、入居者が見つからず空室期間が長引くリスクが高まります。

例えば、家賃相場が6万円の地域で、築古戸建てを安く購入できたとしても、周辺に就業機会や教育環境が乏しければ入居者は集まりません。

結果として家賃を下げざるを得ず、キャッシュフローが崩れてしまいます。

反対に、同じ戸建てでも駅近やファミリー層が多い学区であれば、多少高くても長期入居が期待できるのです。

こうした背景を踏まえると、戸建て投資を検討する際には「物件そのものの価格」ではなく、「地域の人口動態」「周辺施設」「通勤・通学の利便性」を事前に調査することが必須だといえます。

立地を誤らなければ、長期的に安定した収益を得られる可能性が高まります。

融資が通らない

戸建て投資における落とし穴で次に多いのが、「融資が思うように通らない」ことです。

金融機関は物件の収益性や借主の信用力を厳しく審査します。

その結果、以下のような評価を受けた物件は、融資額が抑えられたり、最悪の場合は融資が下りないケースも珍しくありません。

- 築古で評価額が低い

- 需要の弱いエリアにある

- 再建築不可などの制限がある など

融資が通らない場合、不足分を自己資金から支払うことになります。

たとえば購入価格800万円の物件に対し、融資が500万円しか下りなければ、残りの300万円を現金で用意しなければなりません。

さらにリフォーム費用まで自己資金で賄うことになれば、手元資金が一気に減少してしまいます。

この状態では、空室や修繕に備える余裕がなくなり、投資どころか生活資金まで圧迫しかねません。

こうした問題を避けるには、以下のような対策をとることが有効です。

- 事前に複数の金融機関へ相談する

- 自己資金に余裕を持たせる

- 融資に頼りすぎない投資計画を立てる など

融資が通らない場合、投資どころか生活基盤まで揺るがすリスクがあることを理解し、慎重な資金計画を行いましょう。

以下の記事では、融資が通りやすい物件の特徴を解説していますので、ぜひ合わせてご覧ください。

リフォーム費用が高額になる

戸建て投資では、購入後のリフォーム費用を甘く見積もってしまい、想定外の出費に頭を抱えるケースが後を絶ちません。

物件価格が安いからといって飛びついても、住める状態にするためには多額の修繕が必要になることが少なくないのです。

築古物件では、とくに次のような箇所に注意が必要です。

- 水回り(キッチン・浴室・トイレ)

- 給排水管・電気配線

- 屋根・外壁・雨漏り

- シロアリ被害や土台の腐食 など

たとえば「50万円程度で済むと思ったら、実際は配管の老朽化が見つかり追加で100万円かかった」というケースはよくあります。

このようなリスクを避けるためには、購入前に必ずインスペクションを受け、リフォーム費用を現実的に算出することが大切です。

さらに複数の業者から見積もりを取り、比較検討してから判断する習慣を持つことで、予算超過を防ぎやすくなります。

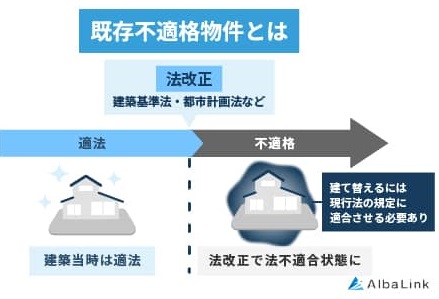

法的制限を見落とす

戸建て投資の大きな落とし穴の一つが、法的な制限を見落とすことです。

特に「再建築不可」や「既存不適格」の物件は、知らずに購入すると後々大きな問題に直面します。

建築基準法の接道義務(幅員4m以上の道路に2m以上接している必要があるなど)を満たしていない土地に建っているため、解体しても新たに家を建て直すことができない物件のこと。

建築当時は合法だったものの、その後の法改正で基準を満たさなくなった建物を指す。

これらは売却しにくく、金融機関の融資対象外となる場合も多いため、投資資産としての流動性が極めて低くなります。

例えば「安価で購入できたが、売却しようとしたら買い手がつかず、値下げを繰り返した末に手放せなかった」という事例は珍しくありません。

そのため、購入前には必ず再建築の可否や建築基準法に適合しているかを把確認するようにしましょう。

なお、再建築不可物件のデメリットについては、以下の記事でも詳しく解説していますので、ぜひ合わせてご覧ください。

家賃設定を失敗する

家賃設定の誤りもまた、投資を失敗に導く典型的な要因です。

購入金額が高かったからといって、入居者が支払える家賃水準を無視して設定してしまうと、空室が長期化し、キャッシュフローに深刻なダメージを与えます。

たとえば周辺の相場が7万円前後のエリアで、自分の物件を8万円に設定すれば、入居希望者は隣の物件を選びます。

逆に6万円に下げてすぐに入居者が決まっても、年間12万円の収益減少となり、修繕費用を賄うのが難しくなります。

このような失敗を防ぐには、不動産ポータルサイトや管理会社の情報を活用し、近隣の募集賃料を常にチェックすることが重要です。

戸建て投資で儲からなかったパターン3選

戸建て投資は魅力的に映る一方で、実際には失敗してしまった人の声も少なくありません。

ここでは代表的な3つの失敗パターンを紹介します。

【事例1】表面利回り15%でも赤字になった

一見すると魅力的な高利回りに見えても、ふたを開けてみると赤字だったというケースがあります。

たとえば、購入価格600万円で家賃収入90万円の物件を取得すれば、表面利回りは15%と高く見えます。

しかし、以下のような経費を差し引くと、手残りは大幅に減少します。

- 固定資産税

- 保険料

- 修繕積立金

- 広告費

- 仲介手数料 など

さらに、空室期間が数か月発生すれば、年間収益はすぐに赤字へ傾きます。

このような失敗を避けるには、購入前に「実質利回り」を必ず試算し、どれだけの利益が残るかを冷静に見極めることが重要です。

【事例2】DIYでコスト削減に失敗した

コストを抑えるためにDIYリフォームを選んだものの、結果的に高額な支出になってしまうことがあります。

特に注意が必要なのは以下の工事です。

- 配管工事

- 電気配線

- 水回り設備の交換

- 防水処理 など

これらは専門的な知識や資格が必要となるため、誤った施工は重大なトラブルにつながります。

仮に、浴室の工事をDIYで済ませようとして配管を誤って施工すると、水漏れを引き起こす可能性があります。

もし水漏れが起きれば、修繕費が当初の想定より100万円以上増えることもあり得ます。

DIYは「自分でできる範囲」を見極め、専門工事はプロに任せることで無駄な支出を防げるでしょう。

以下の記事では、戸建て物件をDIYでリフォームする方法をご紹介していますので、ぜひ参考にしてみてください。

【事例3】出口戦略を取れず負動産に転落した

出口戦略を考えずに購入した結果、資産価値が下がり続け「負動産」と呼ばれる状況に陥ったケースもあります。

負動産とは、持っていても収益を生まないどころか、固定資産税や管理費などの維持費だけが発生し続ける物件のことです。

たとえば、郊外の築古戸建てを安く購入したものの、人口減少が進み入居希望者が見つからず、売却もできない状況になった事例があります。

数年経過しても買い手がつかず、結局は相場よりも大幅に安い価格で売却せざるを得なくなり、大きな損失を抱えてしまいました。

このような問題を避けるには、購入時点で出口戦略を複数用意しておく必要があります。

売却、長期賃貸、リフォーム後の再販といったシナリオを検討し、それぞれにかかるコストや可能性をシミュレーションしておくことが大切です。

出口を設計することで、状況が変化しても柔軟に対応でき、投資を失敗から守ることができます。

戸建て投資で儲けている人の5つの共通点

戸建て投資で成功している人には、いくつかの共通点があります。

これらは偶然ではなく、投資判断に一貫した基準を持ち、実行している結果です。

反対にこのポイントを押さえていないと、同じ物件を購入しても結果は大きく変わってしまいます。

ここでは儲かっている投資家に共通する5つの特徴を紹介します。

実質利回りで収支計算している

成功している投資家は、必ず収支を「実質利回り」で計算しています。

表面利回りだけに頼ると、想定外の費用が収益を圧迫する可能性が高いからです。

実質利回りは、以下の式で計算される「本当に手元に残る利益」を示す数字です。

年間の家賃収入から固定資産税、管理費、修繕積立金、仲介手数料、保険料といった必要経費を差し引いたうえで計算します。

これにより、手元に実際に残る利益を正確に把握できます。

たとえば、以下のケースを見てみましょう。

| 年間家賃収入 | 120万円 |

|---|---|

| 年間経費 | 40万円 |

| 購入価格 | 1,000万円 |

この場合、手残りは80万円となり、実質利回りは8%です。

こうした計算を怠ると、表面上は「高利回り」に見えても赤字になるリスクがあります。

したがって、堅実な投資家は「数字をどう読むか」にこだわり、収益シミュレーションを綿密に行うことで安定した成果を上げているのです。

エリア選定に時間をかけている

戸建て投資で結果を出している人は、物件探し以上にエリア選定に力を入れています。

なぜなら、立地による需要の差が、投資の成功と失敗を大きく分けるからです。

例えば、以下のようなポイントを中心に、その地域でどのような間取りが求められているのかを確認しています。

- 人口動態(増えているか、減っているか)

- 周辺の雇用や企業の数

- 学校・病院・商業施設の有無

- 公共交通・道路アクセス

- ファミリー層の需要があるか など

例えば、子育て世帯が多い地域では駐車場付きの3LDKが人気ですが、単身者が多い地域ではむしろ持て余してしまうでしょう

このように、慎重なエリア選定こそが、長期的に安定した家賃収入を確保する秘訣だといえます。

複数の物件を比較している

戸建て投資で利益を上げている人は、必ず複数の物件を比較検討しています。

比較の際には、価格や利回りだけでなく、以下のような内容も含めた多角的な視点で評価します。

- リフォーム費用の見込み

- 固定資産税の額

- 将来的な売却価格 など

例えば、同じ1,000万円の物件でも、リフォーム費用が100万円で済むものと300万円かかるものでは、実際の収益性が大きく異なります。

比較を怠れば「割安に見えたが実は割高」という失敗を招きかねません。

このように、時間はかかりますが、複数物件を比較する姿勢は失敗を減らす有効な方法です。

なお、当社アルバリンクでは、収益性の高い投資物件を多数ご紹介しています。

ぜひ公式LINEにご登録いただき、物件の比較検討にご活用ください。

成功者や専門家に相談している

成功している投資家は、自分一人の判断だけで物件を購入することはありません。

不動産投資には、以下に挙げるような幅広い専門分野が絡むため、一人で完璧に判断するのは難しいからです。

- 税金

- 建築基準法

- リフォーム技術

- エリアの賃貸需要 など

主な専門家と相談することで得られる情報は次の通りです。

| 専門家 | 得られる情報 |

|---|---|

| 税理士 | 節税効果やキャッシュフローへの影響を確認できる |

| 建築士 | 耐震性や劣化状況を正確に診断してもらえる |

| 不動産会社 | エリアの最新の賃貸動向がわかる |

こうした多角的な視点を集めることで、失敗リスクを大幅に減らせます。

実際に「自分の判断だけで購入し、後から法的制限が発覚して売却できなくなった」という例は少なくありません。

成功している投資家は「相談にコストをかけることが、長期的には利益を守る最善策だ」と知っているのです。

なお、当アルバリンクでも、物件担当者や提携の士業から専門的なアドバイスが受けられるサービスを行っています。

戸建て投資を検討している方は、ぜひ公式LINEをチェックしてみてください。

出口戦略を事前に設計している

儲かっている投資家の共通点として、購入前に出口戦略を考えていることが挙げられます。

投資の成否は、入り口ではなく出口で決まるとも言われており、具体的には、以下のような複数のシナリオを想定しています。

- 数年後に売却してキャピタルゲインを狙う

- 長期賃貸として安定収益を確保する

- リフォームやリノベーションを施し、価値を高めてから売却する

例えば、人口が増加している地域で購入した物件であれば、数年後の値上がりを狙って売却する計画が立てられます。

一方、需要が安定している地域なら、長期賃貸でキャッシュフローを重視する戦略が有効です。

このように、投資成功者は常に「買う前から売ることを考える」という視点を持っているのです。

戸建て投資で失敗しないための6つのポイント

戸建て投資にはリスクが伴いますが、事前に押さえるべきポイントを理解していれば、失敗を大きく減らすことができます。

これから紹介する6つのポイントは、投資判断において必ず役立つ基本的な指針です。

実際に投資を始める前に確認しておくことで、安定した収益を得られる可能性が高まります。

賃貸需要を調査する

戸建て投資を成功させるためには、まず投資予定地の賃貸需要を調べることが欠かせません。

賃貸需要を判断する材料は主に以下の4点が考えられます。

- 人口動態や世帯数の増減

- 就業環境

- 交通利便性

- 生活インフラの有無 など

例えば、人口が増えている市町村では、継続的な入居者が見込めます。

逆に、人口減少が続くエリアでは、入居希望者そのものが少なく、空室リスクが一気に高まります。

調査する際には、以下のようなサイトや窓口を頼るようにしましょう。

- 国勢調査や自治体の統計資料

- 不動産ポータルサイトの募集情報

- 管理会社へのヒアリング など

参照元:人口推計(2024年(令和6年)10月1日現在)‐全国:年齢(各歳)、男女別人口 ・ 都道府県:年齢(5歳階級)、男女別人口‐|統計局

事前の調査に時間をかけることは手間のように見えますが、安定収入を確保するためには必要不可欠なプロセスなのです。

旧耐震基準を投資対象から外す

戸建て投資でリスクが高いのが、旧耐震基準で建てられた物件を選んでしまうことです。

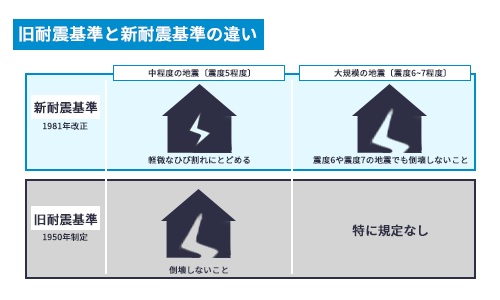

旧耐震基準とは1981年6月以前の建築基準法に基づいて建てられた建物のことで、震度5程度の地震に耐えられることしか想定されていません。

一方で、新耐震基準は震度6強〜7程度の地震でも倒壊しないことを前提にしています。

日本のように地震の多い国では、耐震性は入居者にとって重要な要素となります。

旧耐震の戸建ては借り手が見つかりにくく、空室リスクが高まります。

また、金融機関も融資対象として評価を下げる傾向があるため、資金調達の面でも不利になります。

例えば、安く買えるからといって安易に手を出すと、以下のような状況に陥る可能性があります。

- 大規模な耐震補強工事が必要になる

- 結果として修繕費が何百万円にもなる など

そのため、投資対象とする物件は必ず新耐震基準を満たすか、または耐震補強済みであることを確認するようにしましょう。

築年数が極端に古い物件を選ばない

築年数が古すぎる物件は、購入価格が安くても長期的に見ると割高になることがあります。

理由は、修繕やリフォームに高額な費用がかかるからです。

築40年以上の戸建てでは、屋根や外壁、配管などの劣化が進んでいるケースが多く、入居者を迎え入れるためには数百万円単位の工事が必要になる場合もあります。

特に水回りや耐震補強は大きな出費につながりやすく、購入価格よりも修繕費が高くついてしまうこともあります。

また、築古物件は入居者から敬遠されやすく、募集しても決まりにくい傾向があります。

家賃を相場より下げてようやく入居者が見つかることも多く、結果として収益性が大きく損なわれます。

築年数が古い物件をどうしても検討する場合は、インスペクションを実施して修繕すべき箇所を明確にし、必要なコストをすべて試算した上で投資判断を下すことが大切です。

築年数そのものがリスクであることを意識し、慎重に選ぶことが成功への近道になります。

住みやすい間取りを選ぶ

戸建て投資で安定した収益を得るためには、入居者が快適に暮らせる間取りかどうかを重視する必要があります。

どれほど立地が良くても、間取りが不便であれば長期入居は期待できません。

住みやすさの基準は入居者層によって異なります。

例えばファミリー層であれば、3LDK以上の広さ、十分な収納、駐車場の有無が重要視されます。

一方で単身者や二人暮らし向けであれば、広さよりもコンパクトで効率的な間取りのほうが人気を集めやすい傾向にあります。

たとえば「和室ばかりでリビングがない」「廊下が狭く家具を置きにくい」といった物件は、入居希望者から敬遠されやすく、賃貸市場で競争力を失ってしまいます。

逆に、リビングを広くして開放感を出す、収納を増やして生活のしやすさを高めるといった工夫があるだけで、入居者の満足度は大きく向上します。

入居者に選ばれる間取りは、長期入居やリピーターにつながりやすく、結果的に空室リスクを減らします。

投資家は「自分が住むならどう感じるか」という視点を持ち、間取りの良し悪しを見極めることが大切です。

出口戦略を描ける物件を選ぶ

投資において出口戦略を意識しないのは、ゴールのないマラソンを走るようなものです。

戸建て投資でも同じで、購入前に「この物件を将来どうするか」を想定しておくことが成功の分かれ道となります。

出口戦略には大きく分けて3つのパターンがあります。

- 将来的に売却して利益を得る

- 長期賃貸として家賃収入を得続ける

- リノベーションして価値を高め、再販または賃料アップを狙う

例えば、交通の便が良く人口が増加しているエリアの物件であれば、数年後の売却で利益を狙う戦略も考えられます。

一方、郊外でも学校や商業施設が充実している地域なら、長期的に安定した家賃収入を期待する方が現実的です。

出口を考えずに購入すると、「売れない」「貸せない」といった行き止まりに直面し、維持費だけが発生する負動産に転落しかねません。

投資判断の際は必ず出口戦略を複数描き、どのルートでも最低限の収益が見込めるかを検討することが重要です。

綿密な収支計画を立てる

戸建て投資を成功させる最大の鍵は、数字に基づいた収支計画を立てることです。

購入前に「どの程度の家賃収入が入り、どれくらいの費用が出ていくか」を細かく計算しなければ、思わぬ赤字に陥ります。

収支計画には以下のような項目を含めましょう。

- 毎月の家賃収入

- ローン返済額(元金+利息)

- 管理会社への手数料

- 修繕費やメンテナンス費用

- 固定資産税や火災保険料

- 空室リスクを想定した家賃減額分

例えば、年間家賃収入120万円の物件で、ローン返済80万円、管理費や修繕費で30万円、税金や保険で10万円かかる場合、手残りはゼロになります。

このように実際の数字を入れて計算すると、表面利回りだけでは見えない現実が浮き彫りになります。

綿密な収支計画を作ることで、将来の資金繰りに余裕を持てるかどうかが明確になります。

投資は勢いで進めるのではなく、冷静な数字の裏付けがあってこそ安定した成果につながるのです。

以下の記事では、収支計画書の作成方法についてわかりやすく解説していますので、ぜひ合わせてご覧ください。

戸建て投資の未公開物件情報を弊社LINEで獲得しよう!

戸建て投資に挑戦しようとしても、「本当にこの物件で大丈夫だろうか」「将来売却できるのか」と迷いがつきものです。

特に利回りや価格の数字だけでは判断しきれず、専門的な視点が欲しいと感じる瞬間もあるでしょう。

そんなときに役立つのが、プロの知見を気軽に得られる窓口です。

弊社アルバリンクのLINEに登録すれば、通常では出回りにくい訳アリ物件や、高利回りが期待できる投資物件の情報をいち早くチェックできます。

さらに、不動産投資に関する相談も受け付けているため、自分一人では見落としがちなリスクや、出口戦略の組み立てもサポートしています。

後悔しない戸建て選びを実現したいなら、まずはLINE登録から始めてみてはいかがでしょうか。

まとめ

戸建て投資は手軽に始められるように見えますが、実際には「儲からない」と言われがちな理由がいくつもあります。

特に、実質利回りの低さ、空室リスク、リフォーム費用の予想外の増加、そして出口戦略の不備といった点は、多くの初心者が見落としやすいポイントです。

これらの失敗を防ぐには、収支をシビアに見積もり、需要の高いエリアを見極め、出口戦略まで含めた長期的な視点で物件を選ぶことが重要です。

そこで注目したいのが、「利回りの高い物件」を見極めるというアプローチです。

訳あり物件専門の買取業者である弊社アルバリンクでは、高利回りな未公開物件の紹介を行っています。

【未公開物件の例】  経験豊富なスタッフによるサポートもあり、初めての戸建て投資でも安心して取り組むことができます。

経験豊富なスタッフによるサポートもあり、初めての戸建て投資でも安心して取り組むことができます。

まずは、アルバリンクのLINEに登録して、利回りの高い優良物件情報を手に入れましょう。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!