再建築不可物件への投資は本当に儲かるのか?リスクや5つの攻略法を解説

「安く買えると聞いたけど、本当に儲かるのか…?」

「自己資金が少ない自分でも投資ができると思ったけど、再建築不可って本当に大丈夫なの?」

再建築不可物件への投資に興味を持ちながらも、こうした不安を感じている方は少なくありません。

確かに、再建築不可物件への投資は、通常の物件に比べて価格が安く、工夫次第で高利回りも狙えるため、近年ひそかに注目を集めている方法です。

しかし、建て替えができないという制約があるため、物件の活用方法や売却の難易度、さらには融資のハードルなど、いくつかのリスクや注意点を理解しておく必要があります。

本記事では、以下のようなポイントを詳しく解説します。

最後まで読むことで、再建築不可物件に潜むリスクをしっかり把握し、後悔のない投資判断ができるようになります。

また、リスクを抑えながら高利回りを実現する手段として、再建築不可物件への投資がいかに有効かもご理解いただけるでしょう。

私たちAlbalink(アルバリンク)では、再建築不可を含む「訳アリ」ながらも収益性の高い物件情報を多数ご紹介しています。

弊社は「中古・築古・特殊物件」を専門とする不動産業者で、「東証上場」「各自治体との連携協定」「直筆のお客様の声」など、第三者から高い評価を得ています(各詳細を確認する)。

物件情報はLINEで無料配信しておりますので、気になる方はぜひご登録ください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

【前提】そもそも再建築不可物件とは?

再建築不可物件とは、法律上「建て替えができない土地や建物」のことを指します。

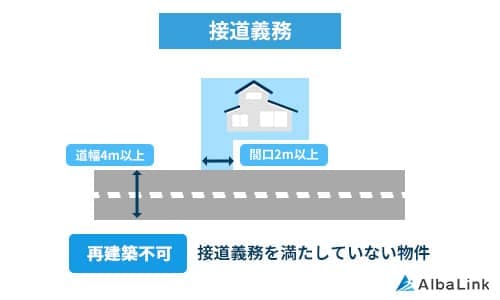

なぜ再建築ができないのかというと、建築基準法の「接道義務」を満たしていないからです。

建物を建てる土地が、幅4メートル以上の道路に2メートル以上接していなければならないという、建築基準法で定められたルールのことです。

接道義務を満たさない土地では、老朽化して建物を取り壊しても、新たな建物を建てる許可が下りません。

また、私道や位置指定道路に接している場合でも、所有権や通行権の問題で再建築できないケースがあります。

つまり、再建築不可物件では、建物の再生や建て替えを前提とする一般的な不動産投資とは異なり、「今ある建物をどう活かすか」が焦点になります。

たとえば、都内の住宅街で幅3mの私道にしか面していない敷地を想像してみましょう。

この土地に建つ木造住宅は、老朽化していても現行法の接道義務を満たさないため、建て替えの許可が下りません。

その結果、土地の評価額は通常の建築可能な土地よりも30〜50%程度低くなります。

たとえば、1,200万円が相場のエリアでも、再建築不可物件というだけで600万円~840万円に下がる計算です。

下の表は、建て替え可能な土地と再建築不可物件の違いを整理したものです。

| 比較項目 | 建て替え可能な土地 | 再建築不可物件 |

| 接道状況 | 幅4m以上の道路に2m以上接道 | 接道義務を満たさない (3m以下の私道など) |

| 再建築の可否 | 可能 | 不可(建築確認が下りない) |

| 価格の傾向 | 相場価格(1,000万円〜1,500万円など) | 相場の30〜50%安い |

| 融資の可否 | 銀行融資が受けやすい | 融資が通りにくく現金購入が多い |

| 売却しやすさ | 流通しやすい | 買い手が限定される |

再建築不可物件は、「安く仕入れられる一方、制限が多い」ことがわかります。

したがって、単に価格の安さだけで判断するのではなく、「どのような制約があるのか」を理解したうえで活用方法の検討が大切です。

以下の記事では、再建築不可物件のデメリットについて詳しく解説していますので、併せてご覧ください。

再建築不可物件投資が儲かると注目される理由

再建築不可の不動産は「安く買って、工夫して活用する」という方法を取りやすいため、うまく扱えば高い収益性を見込めます。

再建築不可の物件は、建て替えができない、融資がつきにくいといった条件があるため、マイホームを探す一般の購入希望者に敬遠されがちです。

その結果、売主は値下げせざるをえず、同じエリアの一般的な中古戸建てが1,800万円〜2,000万円台で出ていても、再建築不可の古い戸建ては500万円〜800万円台で売られることがあります。

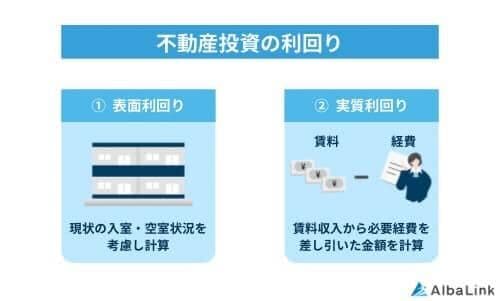

購入価格が低く抑えられる分、高い表面利回りを意識しやすくなり、「効率よく資金を回収できそう」と感じる投資家も出てきます。

ただし、これはあくまで「表面利回り」であり、修繕コストなどの経費を差し引いた実質利回りは下がります。

このように、再建築不可は「安いからお得」というより、「安いから活かし方次第で高く売れる・安定して貸せる」というポテンシャルが、多くの投資家から注目される理由といえます。

再建築不可物件投資で儲かる3つの投資手法

再建築不可の不動産を収益につなげるには、どのように活用するかを最初から決めておくことが重要です。

特に、次の3つの手法はよく検討される方向性になります。

なお、戸建て投資の費用感が気になる方は、以下の記事もぜひご覧ください。

リフォームで付加価値を高めて賃貸に出す

再建築不可の戸建てやアパートをリフォームし、賃貸住宅として貸し出す方法は、比較的取り組みやすい収益化方法です。

なぜなら、建て替えができない建物でも、水回りや雨漏りの修復など快適性や安全性に直結する部分から手直しし「住める状態」に整えられれば、入居者を見つけられる余地があるためです。

たとえば、次の事例で表面利回りをシミュレーションしてみましょう。

・購入価格:500万円

・リフォーム費用:150万円

・家賃:5万円/月

このときの表面利回りは、次のようになります。

【表面利回り】

家賃収入60万円(5万円/月×12か月)÷投資金額650万円(500万円+150万円)=約9.2%

表面利回りは10%近くになり、さらに高い稼働率が維持できればキャッシュフローは安定します。

このように、リフォーム型の手順をしっかり押さえれば、特別な転売スキルがなくても収益化できる可能性があると言えるでしょう。

以下の記事では、戸建て投資でリフォームを行う際にどの程度の費用をかけるべきかについて、わかりやすく解説していますので、併せてご覧ください。

建築可能にして高値で売却する

隣地の一部を買い足したり、セットバックをしたりすることで、将来の売却価格を大きく引き上げる考え方もあります。

道路と敷地の境界を、道路中心線から一定の距離後退させること。

建築基準法上の接道条件を満たせば、再建築不可の土地を建築可能な土地にできる方法。

もし隣地を2坪〜3坪確保でき、敷地が道路に2m以上接するようにできれば、建築基準法の条件を満たし、新築可能と判断される場合があります。

また、道路側の敷地を少し後退させて道路幅を広げる「セットバック」を行う方法も、将来的な再建築につながることがあります。

たとえば、600万円で購入した物件に対して、隣地の一部を100万円で取得し、さらに測量や登記で50万円を要し、合計750万円を投資したとします。

それでも、「将来的に建て替え可能」と評価されれば、買い手側は住宅ローンを使いやすくなり、売却額が1,200万円規模まで跳ね上がることも想定できます。

このように、手間や調整の難易度は高いものの、再建築不可というデメリットを解消できれば、売却時の買い手が大幅に増え、売却収入のアップを期待できるでしょう。

更地にして資材置き場や駐車場にする

老朽化が進み、住宅としての再生が難しい建物は、思い切って解体し、更地にして月極駐車場や資材置き場として貸し出す方法も現実的な方法の一つです。

この考え方がしやすいのは、建物としては価値が低くても、土地そのものにはニーズがある場合です。

たとえば、駐車スペースが慢性的に不足しているエリア、事業者が資材置き場を探している地域などでは、古家付きよりも更地のほうが使いやすいことがあります。

仮に、解体と駐車場整備に100万円〜150万円かかったとしても、敷地に2台分の駐車スペースを確保し、1区画あたり1.5万円で貸し出せば、年間36万円(1.5万円×2台分×12か月)の収益が見込める計算です。

住宅としての需要が期待しにくいエリアでも、車利用が多い地域や小規模事業者が多い地域では、このような運用に一定の需要が見込めます。

したがって、「建物をどう活かすか」だけでなく「土地をどう使うか」まで目を向ければ、老朽化した再建築不可物件でも十分に収益源として機能する可能性があります。

なお、人口減少で賃貸需要の先行きが不安視される一方で、空き家や再建築不可などの訳あり不動産を活用しようという動きも強まっています。

市場の前提を押さえたい方は、こちらの記事も参考になります。

参照元:日本の人口減少で「賃貸ビジネスは斜陽」? 外国人需要や海外投資など不動産投資最新事情|株式会社SA

再建築不可物件投資は儲からないと言う人も!【4つの理由】

広告では高利回りが強調されることがある再建築不可物件ですが、現実には継続的に利益を維持する難しさも抱えています。

特に、次の4点はあらかじめ把握しておきたい落とし穴です。

買い手が見つかりにくい

再建築不可の物件は、安く買えても売却時に買い手が見つからず、結果的に思ったほど利益が残らない展開になりやすい投資手法です。

その理由の一つとして、再建築不可物件では住宅ローン審査が通りにくいことがあります。

金融機関としては、担保価値の低い土地・建物には融資を出しづらいため、現金で購入できる人に買い手が限られ売却までに時間がかかりやすいと考えます。

たとえば、600万円で取得した物件を2年後に800万円で売却したいと考えても、購入希望者が現れず、結果的に500万円程度まで値下げしなければ売れないケースなどです。

この間も固定資産税や最低限の管理費はかかるため、「売れれば利益が出る」という当初の想定は崩れてしまいます。

したがって、購入前の段階で「誰に売るつもりか」「その人は現金で買えるのか」まで考えることが欠かせず、出口戦略が描けない物件は、いくら安くても手を出すべきではないでしょう。

家賃収入が安定しない

再建築不可の物件は、入居者が決まりにくく、キャッシュフローが安定しないことが多くあります。

この問題が起きやすい背景には、立地の弱さや建物の老朽化があります。

また、古い建物は設備トラブルが増えやすいため、その間空室状態になり、家賃収入が途切れるリスクがあります。

たとえば、次の家賃5万円の物件でも稼働率で家賃収入に以下のような差が出ます。

実際の稼働率70%の場合:家賃5万円×12か月×70%=42万円

稼働率によって、年間12万円、家賃2か月分以上の収入差が生じることになります。

つまり、家賃×12か月という理想の数字だけで判断するのではなく、「どんな属性の入居者が想定でき」、「安定して借りたい人がどれくらいいるのか」を入念に確認することが、安定した収益を守る近道になります。

融資が通りにくい

再建築不可の物件は金融機関からの融資がおりにくい傾向があり、現金に近い形で購入資金と修繕費を賄う必要が出てきます。

なぜなら、再建築不可の土地や建物は、建て替えが制限されており、金融機関は、契約者が返済不能になっても市場で換金して融資金を回収しにくい(担保価値が低い)と判断するためです。

その結果、自己資金での購入が前提になり、他の投資に使うはずだった手元資金が使えなくなります。

たとえば、600万円の再建築不可物件と100万円のリフォームを想定しても、融資が受けられなければ、諸費用を含めると700万円以上の現金を準備しなければなりません。

また、手元資金が不足すると、突発的な修繕や入居者トラブルへの備えまで資金が回らず、次の一手が打ちづらくなります。

すなわち、「現金で押し切れるから有利」というより、「現金を長期間拘束される」という側面もあると理解すべきです。

不動産投資ローンを受ける方法や、投資用ローンを取り扱う機関については、以下の記事で詳しく解説していますので、併せてご覧ください。

修繕や管理のコストがかかる

再建築不可のような古い建物では、見た目以上に修繕費や管理コストがかかり、当初計画よりも実質利回りが下がることも珍しくありません。

なぜなら、築古の物件は表面的な内装だけでなく、屋根の雨漏りや給排水管の腐食といった目に見えない部分が老朽化していることが多いためです。

その結果、トラブル発生の頻度も高くなり、都度の修繕費が積み重なっていきます。

たとえば、「壁紙と床を張り替える程度で済む」と見込んでいたのに、実際には屋根補修で50万円、配管交換で80万円、電気設備の交換で20万円など、合計150万円近い追加費用が必要になる場合があります。

このような出費が重なると、年間の家賃収入だけでは補いきれず、キャッシュフローが赤字になることも想定されます。

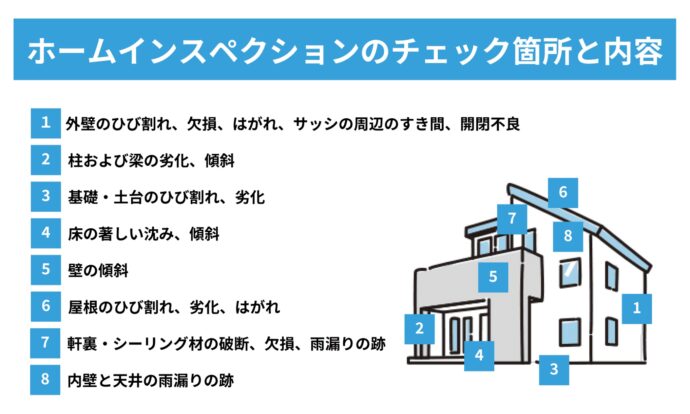

したがって、損失予防策として購入前にインスペクション(建物診断)を行い、床下や配管などの基礎部分を必ずチェックしておきしょう。

住宅や建物の劣化・欠陥・不具合の有無を、建築士などの専門家が調査・評価することです。

再建築不可物件投資で儲からずに失敗する4つのパターン

「安い=儲かる」と短絡的に考えてしまうと、あとから取り返しのつかない事態になることがあります。

特に気をつけたいのは、次の4つの失敗パターンです。

想定外の修繕費で赤字になった

修繕費を甘く見積もって購入すると、初年度から赤字になることがあります。

このようになりやすい背景として、築古物件では以下のような、一見するだけでは気づきにくい劣化が溜まっていることが挙げられます。

- 屋根の雨漏り

- 床下の腐食

- シロアリ被害

- 給排水管のサビ など

目に見えない劣化箇所があると、表面的なリフォームだけでは済まず高額化しやすいのです。

たとえば、見た目はそこそこきれいな空き家を「内装さえ整えれば貸せる」と判断して購入したものの、入居前の最終チェックで水道管の腐食が原因の漏水が発覚することもあります。

つまり、「あとで直せばいい」と考えるのではなく、買う前に破損箇所を確認することが重要です。

買い手がつかず価格が下がった

出口戦略を考えずに再建築不可物件を購入すると、売ろうとしたときに買い手が見つからず、大きく値下げせざるを得ない展開に陥る場合があります。

これは、再建築不可の物件は住宅ローンが通りにくく、実質的に現金で買える人しか購入対象にならないためです。

たとえば、600万円で取得した物件を5年後に800万円で売却するつもりだったものの、実際には取得時の価格より下げないと買い手が現れないといった展開も十分にありえます。

加えて、売却期間が長引くと、その間も税金や管理コストは支払い続けることになります。

したがって、購入時点から「売却先は隣地の所有者か、現金買いの投資家か」といった出口を具体的に描いておくことが欠かせません。

入居者トラブルで管理費が増加した

入居者とのやり取りやトラブル対応に追われるうちに、当初想定していた利益がどんどん削られていくケースがあります。

こうした負担が生じやすいのは、築古の賃貸住宅では以下のような日常の細かなトラブルが発生しやすいからです。

- 設備不良

- 雨漏り

- カビ

- 騒音 など

少しずつ発生する要望やクレームに対応していると、オーナー自身の時間が奪われるだけでなく、管理会社への追加費用や緊急対応の手配費用など、目に見えるお金も出ていきます。

たとえば、入居者から「お湯が出ない」と深夜に連絡が入り、緊急対応で業者に支払う費用、翌月には給湯器の交換費用などが生じるケースが考えられます。

ほかにも、近隣との騒音トラブルの仲裁を管理会社に依頼する場合、別途費用を支払うこともあります。

こうした支出の積み重ねは、表面利回りの数字だけ見ていると見落としがちです。

入居後の管理を完全に自力で抱え込まず、管理会社と役割分担を決めておくことが、精神的な負担と予期せぬコストの両方を抑えるポイントになるでしょう。

倒壊して固定資産税が増えた

老朽化した建物が自然災害で半壊・倒壊したあと、そのまま放置すると税負担が重くなる場合があります。

住宅用地には通常、住宅用地の特例が適用され、固定資産税が軽減される仕組みがあります。

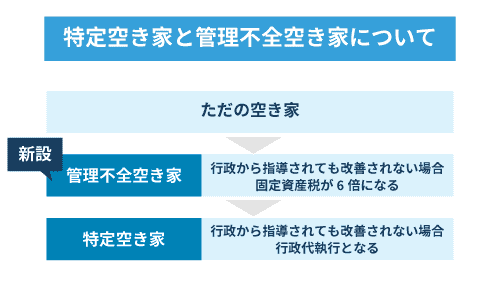

ただし、著しく老朽化し、周囲に倒壊の危険がある建物や、放置されたまま近隣環境に悪影響を及ぼしている建物は「特定空き家」「管理不全空き家」とみなされ、行政から改善を促されることがあります。

そして、勧告の段階になると、土地に対する固定資産税の優遇が外れ、税額が4~6倍程度に膨らむことになります。

参照元:固定資産税等の住宅用地特例に係る空き家対策上の措置|国土交通省

たとえば、長らく空き家だった再建築不可の古家が台風被害で大きく壊れ、その後も補修されず放置されたとします。

この状態が続くと、行政側から危険建物として扱われるおそれがあり、結果的に固定資産税の負担が上がることになります。

そうなると、所有しているだけで維持管理コストがかさみ、売ることも貸すこともできない「負の資産」になりかねません。

つまり、自然災害により「壊れて終わり」ではなく、「壊れたまま放置した結果、税負担まで重くなる」という二段階のリスクに備える必要があるということです。

不動産投資における地震リスクについては、以下の記事で詳しく解説していますので、併せてご一読ください。

再建築不可物件投資で儲かるための5つのポイント

再建築不可の物件でも、条件を見極めておけば収益源として見込める可能性があります。

安いから買うだけでなく、事前に以下の視点を確認し資金計画と照らし合わせることが重要です。

優良な再建築不可物件を見つける

利益を出しやすい再建築不可物件かどうかを丁寧に見ることが、堅実な不動産投資には欠かせません。

では、どのような物件であれば再建築不可でも儲かるのか、以下の3点を見ていきましょう。

- 安定した需要が見込める立地

- 築浅で大規模修繕の必要がない

- 将来的に再建築可能になる見込みがある

需要が安定した立地を選ぶ

長く入居者の需要が続く立地を選ぶことで、空室リスクを抑え、家賃収入を安定させやすくなります。そのためには、生活利便性の高さや通勤アクセスの良さが、入居判断に直結する点を意識しなければなりません。

たとえば、駅から徒歩18分と距離がある場合でも、近くにスーパーやドラッグストアがそろっており、月5,000円〜8,000円台で近隣の駐車場が確保できるなら、車通勤の単身者や共働き世帯に選ばれることがあります。

また、大きな病院や工業団地の近くでは、長期滞在のための「安く住める部屋」の需要が出ることも考えられます。

つまり、立地の良し悪しは日常生活のしやすさ、通勤・通学のしやすさといった現実的な利便性を軸に物件を評価することが、賃貸運用を長く続けるコツになります。

築浅で大規模修繕の必要がない物件を選定する

購入直後に大規模な修繕や耐震補強の必要がない物件を選ぶと、資金の持ち出しを抑えて運用を始めやすいでしょう。

築年数が比較的浅い建物は、すぐには致命的な修繕が発生しにくく、初年度のキャッシュフローを確保しやすい利点があります。

たとえば、築20〜30年の木造住宅であれば、クロスや床材の張り替え、キッチンやトイレの入れ替えといった内装中心のリフォームだけで、一定水準の賃貸需要に応えることは可能です。

一方、築40年以上の戸建てを購入した場合、屋根や基礎、配管といった目に見えない部分まで手を入れる必要があり、一気に100万円単位の出費になりがちです。

この修繕費の差は初年度の資金繰りに大きく響きます。

つまり、「とにかく安い古家」ではなく、「すぐに致命的な工事をしなくても貸せる建物かどうか」という視点で建物の状態を見極めることが、堅実に始めたい人には向いているはずです。

将来的に再建築可能になりそうな物件を探す

現時点では再建築不可でも、将来「再建築できる土地」に近づけられる余地がある物件は、長期的に資産価値の伸びしろを持っています。

なぜなら、再建築不可の理由が接道義務を満たしていないだけなら、隣地の買い足しやセットバックを通じて、建築基準法の要件を満たせる可能性があるためです。

たとえば、600万円台で購入した土地建物に対し、隣地から2坪だけを100万円で購入し、測量や登記に50万円ほどかけて接道条件を整えた場合、最終的に「再建築可能な土地」として1,200万円程度の値付けになることも考えられます。

すなわち、今だけでなく、数年後に評価が変わる余地があるかという視点で物件を見ると、単なる利回りだけでは見えない伸びしろを拾いやすいでしょう。

権利関係を調べる

購入前に、土地の権利関係や境界を確認しておくことは、後々のトラブルや余計なコストを避けるうえで欠かせません。

権利関係の確認が重要なのは、再建築不可の物件では、私道の通行権が曖昧だったり、隣地との境界が明確でないなど、法的にもグレーな要素が残っていることがあるためです。

たとえば、購入後に「その通路は隣地の一部です」と言われてしまい、自由に通れない、工事できないといった状況に直面することも考えられます。

この場合、出口戦略としての売却も難しくなるうえ、金融機関の担保評価も低く、融資を受けられる買い手がいない状態に陥ります。

結論として、権利関係と境界の確認は、「あとで自由に使えなくならないための保険」と考え、専門家と連携しながら確認するのが安全です。

維持費を正確に見積もる

修繕費や管理コストを現実的な数字で見積もってから購入判断することは、キャッシュフローを守るために欠かせません。

これは、古い建物の場合、目に見えない部分の老朽化が進み、維持管理費がかかるケースが多いためです。

たとえば、最初は「50万円くらいで内装を整えれば貸せそう」と考えていたものの、実際には配管の交換やシロアリ対策などで100万円近くかかり、さらに入居後も年数回の修繕が必要になるといったリスクが考えられます。

このような事態を避けるには、計画段階から予備費を上乗せしておき、年間にかかる軽微な修繕費を家賃収入の1〜2割として想定しておくといった備えが必要です。

将来の活用方法を検討しておく

賃貸住宅として貸すだけでなく、駐車場や資材置き場として貸すなど、複数の使い道をあらかじめ検討しておくと、想定外の状況でも収益を維持しやすくなります。

一つの用途に依存しない柔軟さが、用途転換によってキャッシュフローをゼロにはしないことにつながるのです。

たとえば、住宅としては借り手がいなくても、敷地に2台分の駐車スペースが確保できれば、月3万円程度の収益になることがあります。

また、小規模事業者向けに資材置き場として貸し出す方法なら、生活トラブルが少なく、細かい設備メンテナンスもほとんど不要です。

このように、「貸せなかったら終わり」ではなく、「その土地は他の使い道があるか?」という選択肢を用意しておくだけで、精神的な安心感も大きく変わります。

田舎の物件であれば、以下の記事で紹介している活用法も参考になるかと思いますので、併せてご覧ください。

出口戦略を立てておく

再建築不可物件の投資では、購入や運用などのそれぞれの段階で専門家と連携することが成功の鍵です。

なぜなら、法律や建築の制約が複雑に絡み合うため、一人で判断するとリスクを見落としやすいからです。

特に出口戦略の設計では、将来的な売却や再建築の可能性を正確に見極める必要があります。

| 専門家 | 相談すべき主な内容 | 相談のタイミング | 注意点 |

| 不動産会社 | 物件の相場・利回りシミュレーション・買い手需要の有無 | 購入前〜売却前 | 訳アリ物件に強い会社を選び、再建築不可でも扱える実績を確認する |

| 建築士 | 建物の構造診断・耐震性・リフォーム可否・セットバックの可能性 | 購入前・リフォーム計画時 | 接道義務や再建築の見込みを含め、法的に建築可能かを判断してもらう |

| 司法書士 | 権利関係・登記簿確認・隣地との境界・私道持分など | 購入前 | 売買契約前に所有権や通行権を確認し、トラブルを防ぐ |

| 税理士 | 減価償却・譲渡所得税・固定資産税対策・節税スキーム | 購入前〜運用中〜売却時 | 売却時の課税シミュレーションを事前に行い、税負担を最小限に抑える |

| 金融機関担当者 | 融資条件・担保評価・借入可否 | 購入検討時 | 再建築不可物件は融資が難しいため、自己資金比率や金利条件を明確にする |

| 弁護士 | 契約トラブル・境界紛争・入居者トラブル対応 | 契約時・紛争発生時 | 万一の法的トラブルに備え、顧問契約や初回相談を検討する |

それぞれの専門家がカバーする分野は異なりますが、早い段階から複数の専門家をチームとして活用することが、安定した投資成功への近道といえるでしょう。

再建築不可物件投資で儲かるには質の高い情報収集がカギ!

訳アリ物件や再建築不可の不動産は、良い条件のものほどスピード勝負になりやすく、情報をいかに早くキャッチできるかが明暗を分けます。

そこでおすすめしたいのが、弊社アルバリンクの公式LINEです。

弊社アルバリンクは、再建築不可や老朽化した戸建てなど、一般的には買い手がつきにくい不動産を専門に扱っており、投資家向けに高利回りを狙える物件情報を紹介しています。

また、現地を見に行くべきか、リフォームはどこに予算を割くべきかなど、不動産投資に関する相談も気軽にしていただけますので、ぜひこの機会にLINEにご登録ください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

まとめ

再建築不可物件への投資は、物件価格が安価であることから高利回りが期待でき、注目を集めています。

しかし実際には、出口戦略の難しさや修繕・管理コストの増大など、多くのハードルが存在します。

投資リスクを回避しながら安定的に利益を得るためには、「本当に儲かる物件」を見極める目が不可欠です。

そこで活用したいのが、訳あり物件専門の買取再販業者「アルバリンク」です。

弊社アルバリンクは、市場に出回りにくい利回りの高い投資物件を独自に確保し、投資家に紹介しています。

初心者でも安心して始められるよう、権利関係の整理や出口戦略のアドバイスも提供しています。

利回りの高い掘り出し物件に出会いたい方は、まずはアルバリンクのLINEに登録して、最新の物件情報を手に入れてみてください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!