家賃収入は副業にあたらない?就業規則をクリアする要件とリスクを抑えた投資術を徹底解説

「不動産投資をしたいけど、うちの会社は副業禁止だから無理?」

「もし会社にバレて処分を受けたらどうしよう」

このような疑問や不安を抱きつつ、不動産投資に踏み出せずにいる会社員の方もいらっしゃるのではないでしょうか。

結論からお伝えすると、多くの場合、会社員が不動産投資で家賃収入を得ることは、禁止されている副業にはあたらず、問題なく実践できます。

副業規制が厳しいと思われる公務員でも、一定の事業規模の中であれば、家賃収入を得ることが認められています。

ただし、運用規模が大きくなり過ぎると「事業」とみなされ、処分を受ける可能性があるだけでなく、不動産投資のリスクが高まります。

そこで、この記事では、以下の内容について詳しく解説します。

最後まで読んでいただければ、会社員をしながら安全に不動産投資できるようになるだけでなく、リスクを抑えながら家賃収入を得る方法がわかります。

ただし、不動産投資で安定した資産形成をするには、「収益性の高い物件選び」が欠かせません。

弊社アルバリンクでは、投資初心者の会社員の方でも初期投資を抑えて始められる「高利回りの優良物件情報」をLINE登録者限定で配信しています。

弊社は「中古・築古・特殊物件」を専門とする不動産業者で、「東証上場」「各自治体との連携協定」「直筆のお客様の声」など、第三者から高い評価を得ています(各詳細を確認する)。

まずは、情報収集だけでも構いません。

後悔しない物件探しの第一歩として、ぜひご活用ください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

会社が「副業OK」なら家賃収入を得ていても問題ない

勤務先の会社が「副業OK」であれば、家賃収入を得ることに特段の問題はありません。

特に、不動産投資の場合、他の副業と異なり、労働の切り売りではありません。

不労所得と言われるように、実際に、多くの企業では、不動産投資を株式投資や投資信託と同じ資産形成として捉えています。

物件の管理業務を管理会社に委託すれば、勤務時間中に対応を迫られることもなく、アルバイトのように、自身の時間や体力を直接投入する必要がほとんどありません。

不動産投資は、本業に支障をきたすリスクが低く、企業側も比較的認めやすい傾向にあります。

副業OKでも家賃収入の規模が「事業レベル」だと注意

副業が認められている会社でも、家賃収入の規模が一定ラインを超えると、会社側から資産運用ではなく、事業(ビジネス)を営んでいると判断される可能性があるため注意が必要です。

ここでは、どのようなケースが「事業レベル」とみなされるのか、具体的な基準について解説していきます。

一定規模以上の不動産投資

不動産投資においては、5棟10室という基準が事業的規模を判断する一つの目安となります。

これは戸建て投資であれば5棟以上、マンションやアパートであれば10室以上を貸し出している状態で、税務上も分岐点となる数値です。

この規模に達すると、事業(ビジネス)としての実態があるとみなされやすくなり、認められない可能性があります。

参照元:No.1373 事業としての不動産貸付けとそれ以外の不動産貸付けとの区分 国税庁

また、「家賃収入が年間で500万円以上かどうか」などの収入基準が判断指標となることがあります。

「年間500万円以上」というのは、公務員が許可なく兼業できる上限として定められた公的な規定(人事院規則)ですが、民間企業であっても、これに準じて基準を設けている場合があります。

参照元:一般職の国家公務員の兼業について (Q&A集) 内閣人事局・人事院

一定規模以上の駐車場経営

駐車場の経営についても、一般的に、10台分以上の駐車区画を貸し出している場合に事業的規模とみなされます。

たとえアパート経営と並行して駐車場経営を行っている場合でも、駐車場が10台以上あれば、それだけで事業と判断されます。

土地活用として駐車場経営を検討する場合、事業計画として、副業禁止規定の基準を超えることがないか慎重に進める必要があります。

娯楽施設の経営

不動産投資の規模にかかわらず、運営内容によって事業とみなされるのが、ホテルや旅館、娯楽施設などの経営です。

これらは居住用不動産のように場所を貸すだけの賃貸業とは異なり、人的なサービスの提供が不可欠です。

そのため、娯楽施設の経営は、資産運用を超えた営利事業としての性質が強いと判断されます。

こうした業態は、たとえ小規模であっても副業禁止規定に抵触する可能性が高く、参入を検討するのであれば社内規定に照らして極めて慎重な判断が求められます。

会社が「副業NG」でも家賃収入を認めている会社もある

一般的に副業禁止規定を掲げている会社であっても、家賃収入を得る不動産賃貸業については、対象外としているケースが少なくありません。

副業禁止と言われると「不動産投資も無理だ」と思い込みがちですが、必ずしもそうではありません。

ここでは、副業禁止の会社でも家賃収入が認められやすい理由と、公務員の兼業禁止基準について解説します。

副業NGの会社でも家賃収入は認めている4つの理由

副業禁止の会社でも、不動産投資は認められる傾向にあります。

その背景には、主に以下の4つの理由が存在します。

【理由1】労働ではなく資産運用の性質が強い

不動産投資は、株式や投資信託と同様に、所有する財産の管理・運用とみなされます。

憲法において財産権や職業選択の自由が保障されている以上、会社が一律に株や投資信託の運用を禁止できず、これは不動産投資においても同様です。

私有財産である不動産をどう活用するかは個人の自由であり、不動産投資は認められやすいと言えます。

【理由2】本業に支障が出にくい

一般的な雇用契約では、「職務專念義務」が課せられていますが、不動産投資は本業への支障が出にくい副業です。

たとえば、飲食店でのアルバイトや夜間のデータ入力などの副業では、時間と体力を消耗し、本業へ影響する可能性が高くなります。

一方、不動産投資では、管理会社を活用することで、入居者募集や清掃、クレーム対応といった実務を委託でき、勤務時間中に対応が必要となることもほとんどありません。

【理由3】情報漏洩や競業のリスクが少ない

企業が従業員の副業を認めない理由の一つが、個人情報や自社の機密情報などが他社に流出する危険です。

その点、不動産賃貸の場合、単に部屋を貸し出す行為であり、本業で得た顧客リストや技術情報を悪用する可能性はほとんどありません(※)。

※不動産業界にお勤めの方などは、競業禁止などの規定に注意が必要

情報漏洩や会社の信用を傷つけるリスクが低いため、会社としても禁止する理由を見つけにくいと言えます。

【理由4】相続や転勤など不可抗力の事情

不動産投資は、「親のアパートを相続した」「急な転勤で家を他人に貸し出すことになった」など、本人の意思とは関係がない事情で始まることもあります。

会社側がこうしたケースまで一律に不動産投資を禁止してしまうと、従業員の財産権を侵害し、生活基盤を著しく害することになりかねません。

そのため、不動産投資について多くの企業では、届出や承認があれば許可するという現実的な運用を行っています。

副業NGの「公務員」でも家賃収入を得ることは可能

公務員であっても、一定の範囲内であれば許可や申請なしで家賃収入を得ることが認められています。

一般職の国家公務員の場合、次の基準に該当しなければ、申請も不要です。

| 区分 | 基準(これ以下なら許可不要) |

|---|---|

| 不動産賃貸 |

|

| 駐車場収入 |

|

※不動産と駐車場の双方を賃貸している場合は、賃貸料収入は合算

なお、収入基準(500万円以上)の判定は、社会保険料や税金を差し引く前の「額面金額」で行われる点に注意が必要です。

手取りではなく売上規模で見られるため、自身の収入規模を踏まえながら運営する必要があります。

副業で家賃収入を得ると会社にバレる?

「副業禁止だけど、こっそり家賃収入を得たい」と考えられる方もいるかもしれませんが、会社へ発覚するリスクもあり、おすすめできません。

現在の税制や行政のシステム上、会社に知られるリスクをゼロにすることも難しくなっています。

ここでは、会社に内緒で始めてもなぜバレてしまうのか、その主な理由について解説します。

たいていは住民税の増額でバレる

会社に副業が発覚する原因の多くは、地方税である「住民税」の増額です。

会社員の住民税は、前年の所得に基づいて計算され、毎年6月から翌年の5月にかけて毎月の給与から天引きされる「特別徴収」という形がとられています。

そのために、自治体は毎年5月頃、会社に対して各従業員の住民税額を記載した「住民税決定通知書」を送付します。

このとき、会社の経理担当者が、支給されている給与水準に対して、住民税額が著しく高いことに気づけば、「給与以外に何らかの収入があるのではないか?」と疑いを持たれることになります。

不動産投資の所得額にもよりますが、住民税の増額は副業がバレる典型的なパターンです。

住民税を自分で払えばバレないがおすすめはしない

確定申告の際に住民税の徴収方法として、給与からの天引きではなく自分で納付する「普通徴収」があります。

普通徴収を選択しておけば住民税決定通知書が自宅に届くため、会社にはバレないのではと思われれるかもしれませんが、おすすめはできません。

なぜなら、不動産投資で赤字申告をする場合に、会社にバレるリスクがあるためです。

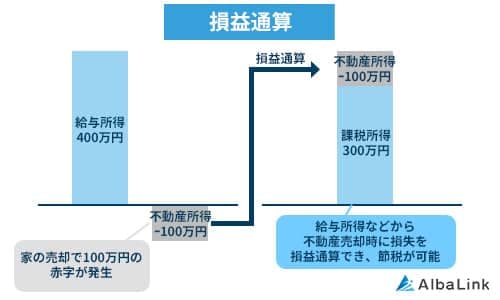

不動産投資で赤字が出ると、給与所得と相殺(損益通算)され、住民税が安くなります。

不動産所得で生じた赤字(損失)を、会社員の給与所得など他の所得から差し引くことで、課税所得全体を少なくし、所得税や住民税を軽減する制度

このとき、普通徴収はあくまで「副業で増えた分の税金」を自分で払う手続きです。

そのため、不動産投資で赤字が出て税金が安くなる場合、払うべき税金がないためそもそも普通徴収を選ぶことができません。

会社には、損益通算で安くなった税額が通知されるため、経理担当者は「なぜこの人だけ税金がこんなに安いのか?」とバレる可能性があります。

情報が洩れてバレる可能性もある

社内に不動産投資の副業について情報がもれることもあります。

例えば、不動産投資が順調で、つい気が緩んで飲み会で家賃収入の話をしたり、高級品を身につけるなど生活レベルに変化が目立ったりするケースなどです。

また、匿名で運用しているつもりのSNSであっても、投稿した写真の背景や投稿内容から特定され、「あいつは副業をしているらしい」という噂が広まるケースも考えられます。

さらに、不動産登記簿は誰でも閲覧可能であるため、所有する物件について調べられることがあれば、所有者情報からバレる可能性もゼロではありません。

副業で家賃収入を得ていると起こる2つのリスク

不動産投資は会社員にとって魅力的な資産形成手段ですが、進め方を誤ると、本業の地位を失いかねないリスクもあります。

ここでは、会社員が家賃収入を得る上で避けるべき2つのリスクについて解説します。

会社から処分を受ける

もっとも恐れるべきリスクは、就業規則違反として会社から減給や停職、最悪の場合は解雇などの懲戒処分を受けることです。

不動産投資自体は認められていても、許可を超えた事業規模で不動産投資を行うと、処分を受ける可能性があります。

また、不動産投資のやり方が問題視されるケースがあります。

例えば、管理会社を活用せず、自主管理を行っていて勤務時間中にクレーム対応したり、頻繁に物件へ出向いたりするなどの行為は、職務怠慢とみなされ処分の対象となります。

実際に、勤務時間中に業者対応を行っていた公務員が停職処分を受けた事例も存在します。

また、不動産業界や建設業界にお勤めの方の場合、自身の立場を利用して取引を行ったり顧客を誘導したりすると「競業避止義務違反」として重い処分が下される可能性があるため注意が必要です。

在職中、あるいは退職後に、同業他社にとって有利になる行為や同業他社を設立するなどの競業行為を行わない義務のこと

確定申告漏れによる税金トラブル

もう一つのリスクは、納税に関するものです。

家賃収入が入っているにもかかわらず、正しく確定申告を行わないと、「無申告加算税」や「延滞税」などのペナルティを課されることになります。

会社員は通常、年末調整で納税が完結するため、自分で税金を申告する習慣がない人も少なくありません。

しかし、給与以外の所得が発生した場合は、原則として確定申告を行わなければなりません。

不動産収入が20万円未満なら無税

ただし、すべてのケースで確定申告が必要なわけではありません。

給与所得以外の所得の合計が年間20万円以下であれば、所得税の確定申告は不要です。

ここで重要な点は、申告義務の判断基準が「収入(売上)」ではなく、収入から必要経費を引いた「所得」である点です。

例えば、家賃収入が年間100万円あっても、固定資産税や管理費、減価償却費などの経費が90万円かかっていれば、不動産所得は10万円となり確定申告は不要です。

なお、20万円以下で非課税となるのはあくまで所得税(国税)です。

住民税(地方税)に関しては、所得が1円でもあれば、原則として申告が必要になる点に注意してください。

会社員にとって家賃収入は副業として最適!

ここまで、会社員が副業として不動産投資をする条件やリスクについて解説してきましたが、会社員にとって不動産投資は、最適な副業の一つと言えます。

なぜなら、会社員という立場そのものが、不動産投資において武器になるためです。

ここでは、会社員が家賃収入を目指すべき3つのメリットを紹介します。

- 1. 会社員の信用力で投資規模を拡大できる

- 会社員が不動産投資を行うメリットは、銀行から融資を受けやすい点です。

金融機関は、会社員の毎月の安定した給与を高く評価します。

そのため、手元に数百万円の資金しかなくても、融資を利用して数千万円のアパートやマンションを購入することが可能です。 - 2. 労働時間に比例しない収益モデル

- 不動産投資は、一度仕組みを作って管理会社に任せてしまえば、会社で働いている間も、家賃収入を生み出し続けてくれます。

本業が忙しい会社員でも、時間を切り売りせずに資産を増やせます。 - 3. 将来の私的年金になる

- 家賃収入と会社の給与で投資物件のローンを完済すれば、定年退職する頃には無借金の収益物件が手元に残ります。

そこから毎月入ってくる家賃は、年金を補う安定した現金収入として、老後の生活を盤石なものにしてくれます。

不動産投資初心者なら「築古戸建て」の投資がおすすめ

「不動産投資には興味があるけれど、いきなり数千万円の借金を背負うのは怖い」 そう考える会社員の方におすすめしたいのが「築古戸建て」への投資です。

アパートやマンション投資などと異なり、築古戸建てには初心者でも参入しやすいメリットがあります。

- 1. 少額から購入できる

- 築古戸建てなら、エリアや築年数によっては300万円~500万円程度、安ければ100万円以下の価格帯なので、ローンを組まずとも現金で購入できます。

そのため、借入金の返済に追われる心配や金利上昇のリスクを回避できます。

- 2. 高利回りが狙える

- マンションの利回りが、一般的に4~5%程度であるのに対し、築古戸建ては15~20%を超える高い利回りが出せることも珍しくありません。

利回りが高い物件で投資額を早期に回収し、次の物件を購入することで、着実に投資規模を拡大できます。

- 3. 入居期間が長く安定している

- 戸建てはファミリー層が主なターゲットとなるため、一度入居すると長く住んでもらえる傾向があります。

入居期間が長くなれば、入退去に伴うリフォーム費用や募集コストを抑えられ、安定した収入も見込めます。

築古戸建て投資の魅力を詳しく知りたい方は、こちらの記事も併せてご覧ください。

高利回りの築古戸建てなら弊社LINEで配信中

「築古戸建てが良いのはわかったけれど、一般の不動産サイトを見ても、安定して稼げそうな物件は見当たらない……」 このように思われる方も多いはずです。

実は、収益性が高いお宝物件は、一般のポータルサイトには、ほとんど掲載されません。

なぜなら、高利回りの優良物件は、ネットに公開される前に、プロの投資家や一部の会員だけが知る「クローズドな場所」で取引されてしまうためです。

そこで、活用いただきたいのが、弊社アルバリンクの公式LINEです。

弊社の公式LINEでは、高利回り物件を「未公開情報」として、LINE登録者限定で紹介しています。

弊社は、自社で仕入れた物件を、低コストで再生するノウハウがあるため、高利回りの物件情報を提供することができます。

届いた物件情報をタップするだけで、物件の詳細情報を閲覧できるだけでなく、気になる物件があれば、その場で内覧依頼をかけることが可能です。

会社員という安定した職業を活かし、不動産投資をスタートさせるために、まずは、LINE登録して物件情報を受け取ってみてください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

不動産投資でお宝物件の探し方を詳しく知りたい方は、こちらの記事も併せてご覧ください。

まとめ

記事内でお伝えした通り、会社員が不動産投資で家賃収入を得るためには、勤務先が定める就業規則や副業に関する規定を理解したうえで進める必要があります。

一般的には、事業規模に抵触しない小規模かつ本業に支障が出ない運用を行えば、会社員でも安全に不動産投資に踏み出すことが可能です。

とはいえ、最初から銀行融資を利用して大きな借り入れを行うのはリスクが大きいと感じる会社員の方もいるでしょう。

そのような方には、借金のリスクを負わずに高利回りを狙える「築古戸建て投資」がおすすめです。

アパート経営より少ない投資金額で、入居者募集、維持管理、リフォームなど投資家として必要なノウハウを学べます。

ただし、築古戸建てに限らず不動産投資で成功する鍵は「優良な物件情報」を掴めるかどうかが重要です。

高利回りの物件情報を入手できれば、初心者でも失敗のリスクを抑え、安定した資産形成が可能になります。

弊社公式LINEでは、高利回り物件を「未公開情報」として、LINE登録者限定で紹介しています。

物件に関するご相談も可能です。

市場に出回らない投資物件を見つけたいという方は、ぜひこの機会に登録してみてください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!