古民家投資で儲かる物件の見極め方!リスクや成功の条件まで徹底解説

「古民家投資って、本当に儲かるの?」

「地方でのんびり暮らしながら収入も得られたら…でも、古民家って本当に価値があるの?」

このように、古民家を活用した不動産投資に興味を持っている方も多いのではないでしょうか。

実は、古民家には低コストで購入でき、リフォームによって高い付加価値を生み出せる“掘り出し物件”が存在します。

一方で、古民家投資には見落としやすいリスクもあるため、慎重な見極めが必要です。

この記事では、初心者の方でも安心して古民家投資を始められるよう、以下のポイントを詳しく解説します。

最後まで読むことで、古民家投資に潜むリスクや落とし穴を事前に把握でき、自信を持って収益性の高い物件を選べるようになります。

条件を満たした古民家は、リノベーション後に民泊や貸別荘として高い利回りを実現できる投資対象です。

当社Albalink(アルバリンク)では、再建築可否の確認済み物件や高利回りが見込める古民家物件の情報を、LINE登録者限定でご紹介中です。

弊社は「中古・築古・特殊物件」を専門とする不動産業者で、「東証上場」「各自治体との連携協定」「直筆のお客様の声」など、第三者から高い評価を得ています(各詳細を確認する)。

未公開情報が気になる方は、ぜひLINEで最新情報をチェックしてみてください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

【前提】そもそも「古民家」とは?

古民家投資を始めるうえで、まず知っておきたいのが「古民家とはどんな建物か」です。

一般的に築50年以上が経過し、日本の伝統工法によって建てられた木造住宅を指します。

単なる“古い家”ではなく、文化的価値を持つ不動産といえるでしょう。

古民家は、一般的に木造軸組工法で造られており、太い柱や梁を組み合わせる構造が特徴です。

木造軸組み工法は、必要に応じた耐震補強を実施すれば、長く使用できるだけでなくリノベーションの自由度が高い点も魅力の一つです。

たとえば、築80年の古民家を耐震補強・断熱改修して宿泊施設として活用した場合、付加価値をしっかりとアピールし稼働率を上げることで、都市部のマンションよりも高い収益も見込めます。

古民家は、正しい知識を持って挑めば、長期的に魅力的な投資対象になるでしょう。

古民家投資で儲かる物件の5つの特徴

古民家投資で安定的な収益を得るためには、「どんな物件が儲かるのか」を把握しておくことが大切です。

特に、以下の5つの条件に一つでも当てはまる古民家は、高利回りを実現しやすい傾向があります。

購入価格が安い

古民家投資の最大の魅力は、購入価格が非常に安い点にあります。

なぜなら、購入価格が低ければ投資回収期間(ROI)が短縮できるためです。

投資した資金を、どのくらいの期間で回収できるかを示す指標

たとえば、購入費300万円・リフォーム費500万円で総額800万円投資し、月10万円で貸せた場合をみてみましょう。

- 投資総額:800万円(購入費300万円+リフォーム500万円)

- 年間賃料収入:120万円(月10万円×12か月)

- 投資回収期間:6~7年(800万円÷120万円)

さらに自治体補助金(上限200万円)を活用できれば、自己資金は実質的に600万円程度にまで下げられ、投資回収期間は次のようになります。

- 投資総額(実質):600万円(購入費300万円+リフォーム500万円-補助金200万円)

- 年間賃料収入:120万円(月10万円×12か月)

- 投資回収期間:5年(600万円÷120万円)

つまり、古民家投資では、「安く仕入れて付加価値を加える」ことが肝心です。

価格の安さをチャンスと捉え、リフォームによって資産価値を引き上げる戦略が有効です。

以下の記事では、設備投資における回収期間の目安や計算方法を解説していますので、ぜひ参考にしてください。

宿泊需要がある

古民家投資を成功させる鍵は立地にあります。

その理由は、観光地では年間を通じて一定の宿泊需要が見込めるためです。

仮に、観光地にある築80年の古民家を1,000万円で購入・改修し、1泊2万円・稼働率65%で運用した場合、年間売上は次のようになります。

これだけで都市部のワンルームの利回りを上回る可能性があります。

このように、観光エリアに立地する古民家は「地域資源を活かす投資」として価値が高く、収益を安定させるためにも、需要が見込める場所を選ぶことが欠かせません。

周辺環境が整っている

古民家投資においては、交通アクセスや周辺施設の利便性も収益を左右する要素です。

なぜなら、観光客にとってアクセスのしやすさは宿泊施設選びの重要なポイントだからです。

最寄駅や高速道路のICから30分以内、周辺に飲食店や温泉施設があると、利用者の満足度が高まり、リピート率の向上にもつながります。

仮に、温泉街から徒歩5分・駐車場完備の古民家宿を運営した場合、1泊2万円で稼働率80%を維持できれば、年間売上は次のようになります。

アクセスの良さは、直接的に利益へ結びつくといえるでしょう。

このように、古民家投資では建物の状態だけでなく、「アクセス+周辺環境」を含めた総合的な価値を見極めることが大切です。

リノベーションの自由度が高い

古民家投資では、主要構造部(柱・梁など)がしっかりしていれば、大規模リノベーションにも対応でき、長期運用が可能です。

その理由として、古民家の多くは木造軸組工法で建てられており、間取り変更の自由度が高いことが挙げられます。

日本で最も一般的な木造住宅の建て方で、「在来工法(ざいらいこうほう)」とも呼ばれます。

柱(はしら)・梁(はり)・筋交い(すじかい)などの木材を軸として建物の骨組みをつくる構造です。

太い梁や柱は数十年以上の耐久性を持ち、基礎さえ補強すれば現代的な住宅や宿泊施設として再生できます。

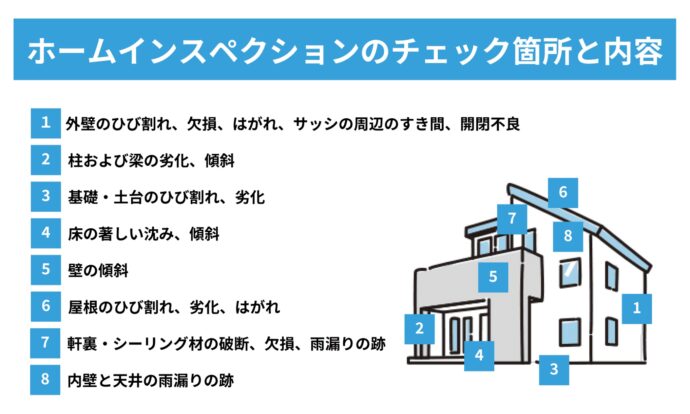

住宅や建物の老朽化・劣化・欠陥の有無を、建築士などの専門家が客観的に調査・評価することです。

事前に調査を行うことで、余計な修繕費を防ぎつつリフォームの自由度を最大限活かせます。

このように、古民家投資では、建物の構造に問題なければ、投資の自由度と収益性が高まります。

税金や維持費が安い

古民家は評価額が低いため、固定資産税が安い傾向にあります。

通常は、築年数の古い建物ほど、評価額は下がり税額が低くなります。

ただし、屋根や配管などの修繕費が年数万円単位で発生するため、維持費も織り込んで収支を計算することが必要です。

たとえば、都市部マンションと古民家投資の年間コストを比較すると次のようになります。

| 投資対象 | 固定資産税 | 維持費 | 合計ランニングコスト |

| 都市部マンション(築10年) | 約15万円 | 約10万円 | 約25万円 |

| 地方古民家(築60年) | 約4万円 | 約8万円 | 約12万円 |

このように、長期運用を目指すなら、低コスト経営を実現しやすい古民家投資は有力な選択肢でしょう。

古民家投資で儲かる物件の5つの探し方

古民家投資を始める際、成功の鍵を握るのは「どこで物件を探すか」です。

ここでは、具体的に5つの探し方を紹介します。

空き家バンクを活用する

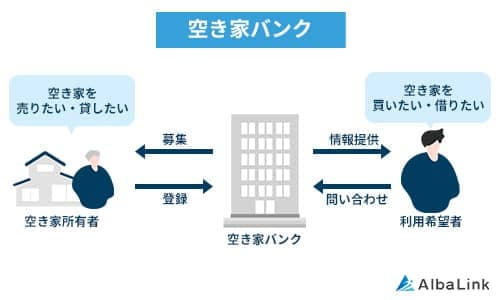

古民家投資の第一歩として有効なのが、空き家バンクや自治体の補助金の活用です。

空き家を「売りたい・貸したい」所有者と、「住みたい・買いたい」希望者をつなぐために、自治体が運営する公的なマッチング制度のことです。

多くの自治体が空き家対策特別措置法に基づき、移住・起業を支援する形で補助金を出しています

参照元:空家等対策の推進に関する特別措置法関連情報 – 住宅|国土交通省

参照元:空き家活用支援事業|兵庫県

たとえば、空き家バンクを通じて500万円で古民家を取得し、補助金100万円を利用して改修した場合の利回りをみてみましょう。

- 初期投資額:400万円(500万円-補助金100万円)

- 年間賃料収入:72万円(6万円/月×12か月)

- 表面利回り:72万円÷400万円×100=18.0%

年間賃料収入が72万円でも利回りは18%に達します。

このように、「自治体支援×安価取得」という組み合わせをうまく活用すれば、古民家投資は低リスクで始められるでしょう。

観光客の多いエリアで探す

古民家を活用して収益を上げたい場合、観光地や宿泊需要のある地域で物件を探すのが有効です。

なぜなら、観光地では年間を通して宿泊需要が安定しているためです。

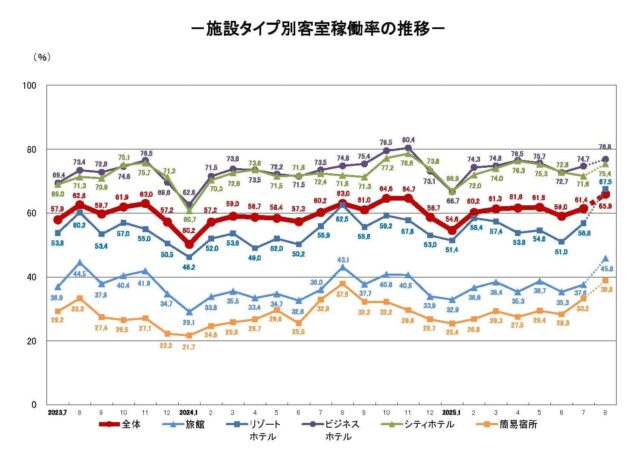

実際、近年民泊の稼働率は増加傾向にあり、旅館に引けを取らない稼働率で推移しています。

自宅や空き家、マンションの一室などを旅行者に有料で貸し出す宿泊サービスのことです。

仮に、観光エリアにある築80年の古民家を購入・改修し、民泊運用で高い稼働率を維持できれば、都市部マンション投資の利回りを上回る結果を期待できます。

このように、観光需要がある地域を狙うことで、古民家投資を「宿泊事業型の高収益モデル」として展開できます。

以下の記事では、民泊運営の実態についてわかりやすく解説していますので、興味のある方はぜひこちらもご覧ください。

収益性をシミュレーションする

古民家投資では、リフォームを前提とした収支シミュレーションを行うことが欠かせません。

なぜなら、築年数の古い建物は、屋根の修繕や耐震補強などに想定外の費用が発生しやすいためです。購入後に追加工事が必要になれば、投資回収期間が延びてしまいます。

以下の例でシミュレーションしてみましょう。

- 古民家の購入費用:300万円

- 改修費用:500万円

- 毎月の賃料:10万円

- 年間の維持費30万円

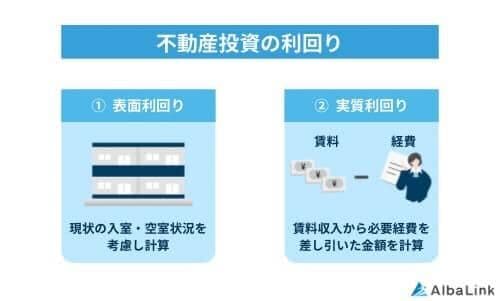

この場合の表面利回りと実質利回りは、次のとおりです。

- 表面利回り:家賃収入120万円(10万円/月×12か月)÷800万円=15.0%

- 実質利回り:家賃収入120万円-30万円(維持費)÷800万円=約11.2%

このように、古民家投資は感覚ではなく、データに基づく判断が成功の鍵です。

利回り相場を確認する

古民家投資では、過去の取引データや利回り実績を比較して判断することが大切です。

その理由は、古民家は一つとして同じ条件のものがなく、地域や需要によって収益性が大きく異なるためです。

たとえば、改修費を抑えて地域交流拠点として貸し出すと、年間家賃収入に加えて補助金収入が見込める場合もあります。

以下の例のように、投資タイプによって収益性は異なります。

| 投資タイプ | 表面利回り | 初期投資額 | 主な収益源 |

| 一般的な戸建て賃貸 | 8〜10% | 約1,000万円 | 家賃収入 |

| 古民家民泊型 | 12〜18% | 約800万円 | 宿泊収入 |

| 古民家カフェ・複合型 | 15〜25% | 約1,000万円 | 飲食+宿泊 |

過去の実績を参考にすれば、「どの運用方法が最も効率的か」を客観的に判断できるようになります。

空き家の専門業者に相談する

古民家投資を効率的に進めるには、地元不動産会社や空き家専門業者との連携が不可欠です。

なぜなら、空き家は地元業者や空き家の専門業者が独自に管理している場合が多く、インターネット上に出ていない“非公開物件”が数多く存在するからです。

また、施工会社とのネットワークを通じて、改修費を抑える提案を受けられる点も魅力です。

地方の専門業者を通じて非公開物件を紹介してもらい、補助金申請から施工・運営までを一括サポートしてもらうことは、古民家投資を成功に導く最短ルートといえます。

なお、弊社アルバリンクでは、高利回りを狙える非公開投資案件を多数ご用意しています。

無料公式LINEで限定公開しておりますので、ぜひお気軽にご登録ください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

古民家投資で見落としやすい7つのリスク

古民家投資には大きな魅力がある一方で、慎重に確認すべきリスクも潜んでいます。

特に注意すべきリスクは次の7つです。

建築制限がかかる

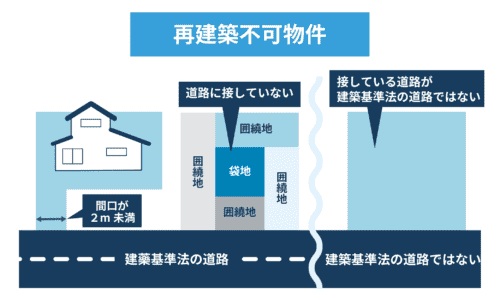

古民家投資で注意が必要なのは、再建築不可物件など建築基準法上の制約があるケースです。

現在建っている建物を取り壊したあとに、新しく建物を建てることができない土地のこと

建築基準法上、建物を建てられる条件を満たしていない場合、再建築の許可は下りず、金融機関の融資も受けづらくなります。

結果として、購入後に想定していた活用ができないだけでなく、出口戦略が制限されてしまうのです。

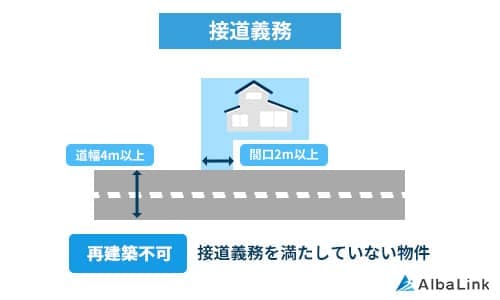

たとえば、接道義務を満たしていない土地を誤って購入してしまうと、再建築不可となり、売却も困難になります。

建物を建てる土地が、幅4メートル以上の道路に2メートル以上接していなければならないという、建築基準法で定められたルールのこと

逆に、購入前に役所で建築確認を行い、建築制限などの条件をクリアしていれば、問題なくリフォームや再生が行えるでしょう。

このように、古民家投資では「安いから」と飛びつくのではなく、必ず法的制約の有無を調べたうえで判断することが大切です。

再建築不可物件を購入するリスクについては、以下の記事でも詳しく解説していますので、併せてご覧ください。

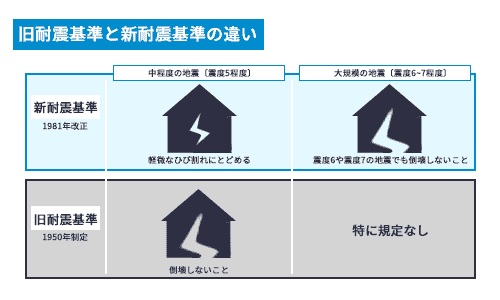

耐震基準を満たしていない

古民家投資では、接道義務や耐震基準を満たしていないことで資産価値が下がるリスクがあります。

なぜなら、建築基準法で「建物の敷地は、幅4m以上の道路に2m以上接している必要がある」と定められているためです。

この基準を満たさない場合、原則として再建築不可扱いになります。

また、1981年以前の「旧耐震基準」で建てられた建物は地震への耐性が不足しており、補強工事をしなければ災害時の損害リスクが高まります。

仮に、築70年の古民家を接道義務を確認せずに購入した場合、再建築不可が発覚して売却できなくなることもあります。

一方で、耐震診断を行い、補強工事により安全性を確保できれば、資産価値を維持しながらの運用が可能です。

このように、古民家投資では「味わい」だけでなく、「法的・構造的な健全性」も重視しなければなりません。

耐震基準の概要や、旧耐震基準のリスクについては、以下の記事でも詳しく解説していますので、ぜひご一読ください

文化財に指定されている

文化財や景観地区に指定されている古民家は、魅力的で希少価値が高い一方、自由な改修ができない場合があります。

参照元:京の景観ガイドライン|京都市

これは、登録建造物や保存地区に立地している場合、外観や構造を変更する際に行政の許可が必要となるためです。

しかし、こうした物件はデメリットばかりではありません。

保存を前提にした改修を行うことで、自治体から補助金を受け取れる制度もあり、場合によっては最大数百万円規模の支援が得られることもあります。

たとえば、景観地区の古民家を活用して宿泊施設にした場合、デザインの変更制限がある代わりに、補助金や税優遇を受けながら高い宿泊単価を設定できる可能性もあります。

歴史的な価値を保ちながら事業性を高めることができれば、他の物件にはない競争力を持てるでしょう。

つまり、文化財指定は「制限」ではなく「価値を守る仕組み」と捉え、ルールを理解したうえで活用を検討することが重要です。

リノベーション費用が高額になる

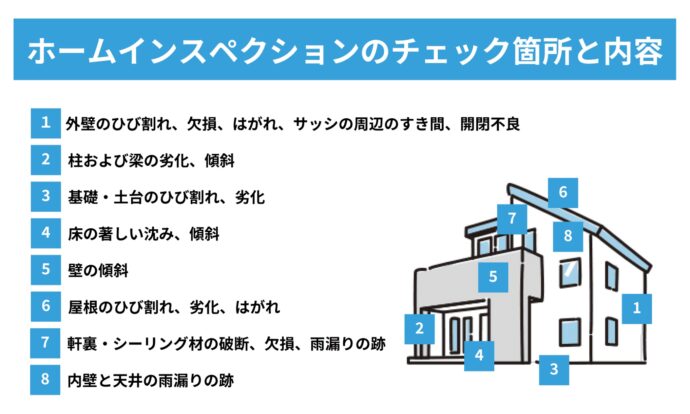

古民家の購入後に、改修費用が予想より高額になるケースは少なくありません。

見た目は良くても、内部の老朽化や設備の劣化が進んでいることが多いためです。

特に、配管や屋根裏などは外から確認しにくく、解体して初めて深刻な損傷が見つかることもあります。

たとえば、購入時に200万円の改修費用を見込んでいたのに、基礎補強や水回りの交換でさらに追加費用が200万円発生すると、投資回収期間が大幅に延びてしまいます。

そのため、購入前にインスペクション(建物診断)を実施しておくと、修繕コストの見通しを立てやすくなります。

住宅や建物の劣化状況・欠陥・修繕の必要性などを、建築士などの専門家が客観的に調査・評価することです。

古民家投資では購入前の調査が最も重要であり、かかりうる修繕コストの精度を高めることが、安定収益につながります。

なお、以下の記事では、戸建て投資物件でどの程度のリフォームを行うべきかについて、わかりやすく解説していますので、併せてご覧ください。

修繕サイクルが短い

古民家は自然素材が使われているため、定期的な手入れを怠ると劣化が進みやすい特徴があります。

特に湿気の多い地域では、修繕サイクルが短く、長期保有には向かない場合もあります。

木製建具や土壁などは風合いが魅力ですが、年数とともに痛みやすく、3〜5年ごとにメンテナンスが必要になることもあります。

そのため、外壁塗装や屋根の補修など、必要な維持費を見込んでおかなければなりません。

修繕費が一定程度必要だとしても、安定した運用で収入を得られれば十分採算は取れます。

問題は、修繕を後回しにして資産価値を下げてしまうことです。

古民家投資は「維持コストを見越した中期回収型戦略」を意識するのが賢明です。

賃貸需要が読みにくい

地方の古民家は価格が安い一方で、賃貸需要が読みにくい点が課題の一つです。

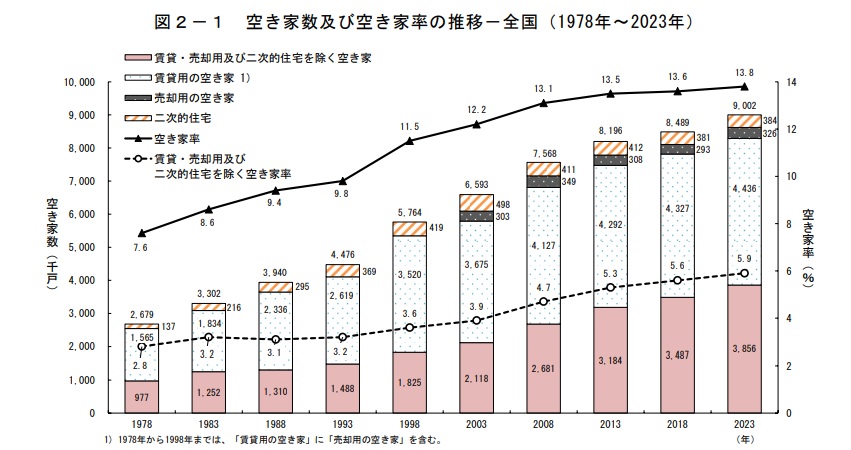

背景には、全国の空き家率が13.8%に達しているという現実があります。

地方では20%を超える地域もあり、住宅の供給過多が進んでおり、通常の賃貸経営だけでは収益が安定しにくい傾向があります。

一方で、観光地や移住支援を行う地域では、短期滞在やワーケーションの需要が伸びています。

たとえば、1〜3か月の定期借家契約に切り替えるなど、柔軟な運用が可能です。

稼働率80%前後を維持できれば、年間収益を安定させることも難しくありません。

つまり、地方における古民家の運用では「長期入居者狙い」よりも、短期・中期滞在も見据えた柔軟な戦略が有効です。

売却に時間がかかる

古民家は個性が強いため、売却時に買い手が見つかりにくいというリスクもあります。

その理由は、融資を受けにくい点に加え、購入層が限られるためです。

古民家の購入ターゲットは、現金購入を前提としているため、取引が成立するまで時間がかかる傾向があります。

たとえば、築80年の古民家を売却しようとしても、1年以上買い手が見つからないケースもあります。

その間、固定資産税や維持費の負担が続くため、早期売却を目指すのであれば価格を下げるなどの判断も必要になります。

したがって、古民家投資では購入時点で出口戦略をしっかりと検証しておくことが重要です。

古民家投資の2つの失敗パターン

古民家投資は工夫次第で高利回りを狙えますが、正しい知識や準備が不足すると失敗に直結します。

ここでは、実際に起こりやすい2つの典型的な失敗例を紹介します。

【事例1】DIYリフォームに失敗した

古民家の改修を節約目的でDIYに頼りすぎると、結果的にコストが増えることがあります。

その理由は、古民家の多くが特殊な構造を持ち、設備や電気工事には専門資格が必要なためです。

無資格で行った工事は事故や漏電の原因となるほか、保険の適用外になるリスクもあります。

また、修繕をやり直す場合、当初の想定より数倍の出費が発生することも少なくありません。

たとえば、DIYで50万円の改修を予定していた場合でも、配管に不具合が生じ、再工事に150万円の追加費用がかかったというような事例は珍しくありません。

このような想定外の出費は、利回りを大きく下げる原因になります。

DIYは魅力的ですが、投資として成功させるには安全性と品質を優先しましょう。

以下の記事では、ボロ戸建てをDIYで再生させるコツを紹介していますので、ぜひ合わせてご覧ください。

【事例2】再建築不可で売却できなかった

もう一つの典型的な失敗例が、法的な制約を調べずに購入してしまうケースです。

特に再建築不可物件を誤って買ってしまうと、建て替えや売却が困難になり、資金が固定化されるリスクがあります。

再建築不可の物件は金融機関からの融資を受けにくく、将来的な売却の際に買い手が限られます。

たとえば、古民家の転売を予定していたとしても、接道条件を満たしていないため買主がローンを組めず、売却が長引く可能性があります。

その結果、想定した利益が得られず、運用計画が崩れてしまうことになります。

このようなトラブルを防ぐために、購入前に法務局で登記情報を確認し、自治体の建築課で接道・再建築の可否を必ずチェックしましょう

古民家投資で儲かる確率を上げる5つのポイント

古民家投資で安定した収益を得るには、リスクを理解し、適切な準備を行うことが何より大切です。

次の5つのポイントを意識するだけで、失敗の確率を下げ、儲かる確率を高められます。

費用も含めて収支を計算する

古民家投資を判断する際は、表面利回りだけを見るのではなく、修繕費や維持費を含めた「実質利回り」で検討することが重要です。

表面上の数字が良く見えても、修繕費や維持費を差し引くと実際の収益は大幅に減る場合があるためです。

たとえば、800万円の古民家を購入し、年間家賃収入が120万円で維持費20万円の場合の表面利回りと実質利回りを比べてみましょう。

- 表面利回り=家賃収入120万円÷800万円×100=15%

- 実質利回り=(家賃収入120万円-維持費20万円)÷800万円×100=12.5%

予め見込まれる修繕費や維持費をしっかりと想定して、収支計画に組み込みましょう。

以下の記事では、収支計画書の作成方法をわかりやすく解説していますので、ぜひご覧いただき収支シミュレーションにお役立てください。

成功者の体験談を読む

古民家投資で成功している人の体験談を学ぶことで、実践的な知識を得られます。

古民家は地域性や制度が複雑なため、書籍やマニュアルだけでは分からない点も多いです。

実際に再生を経験した人の話を参考にすることで、補助金の申請方法や運営の工夫などを具体的に学べます。

たとえば、補助金を活用しつつSNSを使って集客に成功した例や、地域団体と連携して高稼働率を維持している例など、実際の取り組みは非常に参考になります。

このように、成功者の行動をモデルにすることで、失敗リスクを減らし、再現性のある戦略を立てやすくなります。

なお、以下の記事では、ボロ物件投資で成功した投資家の書籍を10冊紹介しています。

古民家投資に役立つ内容もありますので、ぜひ併せてご覧ください。

法的条件を確認する

古民家投資では、登記や接道状況といった法的条件を事前に確認することが不可欠です。

これを怠ると、後になって改修や用途変更ができないなどのトラブルに発展することがあります。

特に注意したいのは以下の点です。

- 接道義務を満たしているか

- 再建築可能かどうか

- 用途地域によって民泊や店舗運営が制限されていないか

たとえば、第一種低層住居専用地域では宿泊施設の営業が制限されていることがあります。

低層住宅を中心とした穏やかで快適な居住環境を守るための地域。

建物の高さや用途に厳しい制限があり、静かで緑の多い街並みを維持することを目的としています。

参照元:用途地域|国土交通省

一方で、近隣商業地域などでは用途変更が認められ、カフェや民泊としての活用も可能です。

このように、事前に法的制約を把握することで、投資計画のブレを防ぎ、確実な運営につなげられます。

出口戦略を事前に設計する

古民家投資では、運用後の出口戦略を明確にしておくことが収益の安定につながります。

なぜなら、エリアによって需要の種類が異なり、最適な活用方法も変わるためです。

たとえば、観光地では宿泊施設として高単価運営を狙い、住宅地ではファミリー層向けの賃貸として安定収入を得るといった具合です。

| エリア | 需要 | 向いている運用方法 |

| 観光地 | 観光・宿泊 | 民泊・旅館運営 |

| 住宅地 | 長期居住 | 賃貸経営 |

| 農村部 | 体験・移住 | ワーケーション・地域連携 |

このように、出口を明確に設定したうえで購入すれば、リスクを抑えつつ最適な運営形態を選べます。

専門家と協力体制を築く

古民家投資をスムーズに進めるには、信頼できる地元業者や専門家との連携が不可欠です。

特に補助金申請や施工の品質管理には、経験豊富なパートナーの支援が必要です。

理由として、地方の古民家は行政や施工会社との調整を伴うケースが多く、個人だけでは対応しきれないことがあるためです。

たとえば、施工業者や不動産会社、行政担当者と信頼関係を築くことで、コスト削減や手続き面での支援を受けやすくなります。

また、複数の見積もりを取り、比較検討する姿勢も大切です。

このように、地元の専門家ネットワークを活かせば、リスクを抑えた上で効率的に再生事業を進められるでしょう。

古民家投資で儲かる物件の情報は弊社LINEでチェック!

古民家投資を成功させるには、良質な情報をいち早くキャッチすることが欠かせません。

市場に出回る前の“掘り出し物件”や、自治体の補助金が使える案件は、タイミングを逃すとすぐに他の投資家に取られてしまうからです。

そんな中、訳アリ物件の売買に特化した不動産会社「アルバリンク」の公式LINEでは、高利回りが期待できる最新の投資物件情報や不動産投資に関する無料相談などを、手軽に受け取ることができます。

不動産投資の情報収集はスピードが命です。

信頼できる情報源を確保しておくことで、行動の精度と判断力が格段に高まります。

ぜひこの機会に、アルバリンクの公式LINEにご登録ください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

まとめ

古民家投資は、購入価格の安さや観光地での民泊需要などを活かすことで、高い利回りが期待できる魅力的な投資手法です。

しかし一方で、法的制約や耐震基準の問題、リフォーム費用の予想外の増加といったリスクも多く、見落とすと失敗につながりかねません。

これらのリスクを回避するためには、物件の利回りだけでなく、維持費や法的条件を総合的に把握したうえで収支シミュレーションを行い、客観的に収益性を判断することです。

加えて、利回りが高くリスクの少ない物件を見つけるには、信頼できる専門業者のサポートが欠かせません。

訳あり物件を専門に取り扱う弊社アルバリンクでは、リフォーム前提で収益化を目指せる古民家など、利回りの高い物件の紹介を行っています。

失敗しない古民家投資の第一歩として、まずはアルバリンクのLINE登録から始めて、最新の掘り出し物件情報をチェックしてみましょう。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!