こんにちは。仙台で小さなアパートを経営しているhayasakaです。

不動産投資は、簡単に言えば不動産によって「不労所得」を得るための投資です。

いわば、あなたの他にもう一人の働き手を作るようなもので、収入が増えれば当然、所得税や住民税等が増えることになります。

ただし不動産経営の場合、家賃収入のすべてが課税所得になるわけではありません。

不動産経営には様々な経費が必要になるため、それらの経費を差し引いた額に対し課税される仕組みです。

今回は不動産所得において、必要経費に認められる項目について学んで行きましょう。

目次

アパートや戸建てなどの収益物件の売却・処分のご相談ならアルバリンクへ

一般の物件から訳あり物件まで幅広い収益物件の買取に応じております。

電話相談も受付中!10時~19時(年中無休)

【無料】0120-849-206

不動産投資所得の基礎知識

不動産所得とは

不動産所得は、不動産収入から必要経費を差し引いた金額を言います。

計算式にすると、次のようになります。

不動産総収入金額とは

不動産収入には、家賃の他にも管理費や共益費など、以下のような項目も含まれ、これらを「不動産総収入金額」と言います。

- 家賃

- 管理費

- 共益費

- 礼金

- 更新料

- 敷金の残金 など

必要経費とは

不動産経営を行う上で必要な経費のことで、管理委託費や火災保険料、ローンの金利分、減価償却費など、様々な項目を経費として計上することができます。

経費が大きくなればなるほど、課税所得を減らすことができるため、必要経費と認められるものは漏れなく計上して行くことが鉄則となります。

では、どのようなものが必要経費に認められるのか、順に見ていきましょう。

必要経費に計上できる項目

税金

固定資産税や都市計画税は経費に計上できます。

また、不動産を購入した年は、不動産取得税や印紙代なども経費として計上することができます。

損害保険料

火災保険や地震保険などの保険料は必要経費に認められます。

火災や震災で建物が失われた場合、収入が失われた上にローンだけが残るという悲惨な事態に陥ってしまうため、火災保険や地震保険は必ず加入するようにしましょう。

何年か分の保険料を一括支払った場合は、1年分ずつ毎年計上する形になります。

5年分前払いしたからと言って、その年に一括計上できるわけではないのでご注意ください。

管理委託費

不動産の管理を管理会社に委託している場合は、その費用も必要経費となります。

家賃のわずか数%で、入居者募集から内覧、契約業務、家賃回収、トラブル対応、退去管理まで代行してもらえ、しかも必要経費になるので、無理して自己管理するよりもおすすめです。

ローン金利

ローンを組んだ場合の金利部分についても経費に認められます。

特に返済開始時点ではローン金利が重くのしかかっているため、この部分が経費に計上できる点は大きな利点です。

また、ローン保証を利用した場合、その保証料も必要経費に計上できます。

ただし、不動産所得が赤字の場合は土地部分の金利については必要経費には算入できないので、注意が必要です。

いくらローンの金利部分が経費にできると言っても、すぐに赤字に転落するような無理なローンは避けるべき。

黒字経営が第一の鉄則であるのは言うまでもありません。

※ローン保証料とは

ローン返済ができなくなった場合に、信用保証協会に肩代わりしてもらうための保証料。

金融機関によってはローン保証料を利息に含めている場合もあるので、確認しておきましょう。

修繕費

入居率を維持し、家賃低下を抑えるためには、適切な修繕が必要です。

退去後の部屋のクリーニングや壁紙の交換、給湯器やエアコンの更新なども、必要経費に認められます。

従って、経費を抑えようと修繕費を出し惜しみするよりは、こまめに手入れをして美観と快適性を維持し、その費用を経費計上して行った方が賢明と言えます。

ここで注意が必要なのが「修繕費」と「資本的支出」の違いです。

不動産の価値を増加させるような大規模な修繕については「資本的支出」と呼び、その年に一括計上するのではなく、利用可能な年数に分割して経費計上して行きます。

修繕費(資産の維持管理や原状回復のために行うもの)⇒支出した年の必要経費

- 壁やフローリングの貼り替え

- 畳表替え

- 傷んだ屋根瓦の交換など

資本的支出(資産の価値向上のために行うもの)⇒減価償却費

- 避難階段の取り付け

- 自転車置き場の新設

- 間取りの変更

- 屋根・外壁などの貼り替え など

減価償却費

建物には、法律で耐用年数が決められています。

木造なら22年、鉄骨は34年、RC造は47年などです。

ざっくり言えば、建物の購入費用をこの耐用年数で割り、毎年計上して行くのが減価償却費です。

建物の購入代金は最初の年に一括で支払っているため、2年目以降は“実際に支出がないのに経費として計上できる”ことになります。

司法書士や税理士の報酬

不動産の登記や確定申告の際に、司法書士や税理士に依頼した場合は、その費用も必要経費に認められます。

必要経費にならないもの

所得税・住民税

固定資産税・都市計画税は経費に計上できても、所得税と住民税は不動産経営に必要な経費ではないため、計上できません。

ただし、不動産所得が赤字の場合は、他の収入と合算して計算することができます。

これを「損益通算」といい、その結果、確定申告によって払いすぎていた税金が戻ってくる場合があります。

ちょっとしたセーフティーネットといったところですが「不動産で赤字が出てもどうせ税金が戻ってくるから…」などと安易に考えるのは本末転倒。

不動産投資は、きちんと黒字が見込まれる物件でなければ手を出してはいけません。

ローン返済の元本部分

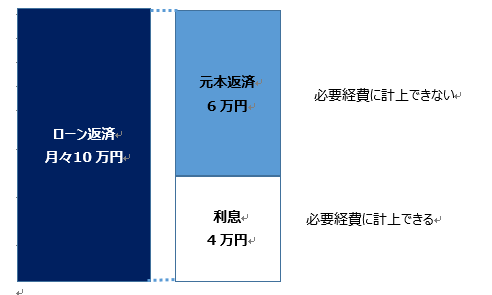

ローン返済は、元本返済と金利部分で構成されています。

このうち、元本返済部分は経費にはなりません。

<例>

私的な費用

不動産経営に関係のない、私的な飲食費や物品購入費などは必要経費には計上できません。

もちろん、不動産会社との打ち合わせに使った交通費や電話代、郵送費などは計上できますが、実際にはそれらの費用は微々たるもののはず。

あまりに大きな費用を計上している場合は、税務署に疑われるだけ。社会通念上認められる範囲で計上すべきです。

所得税の計算方法

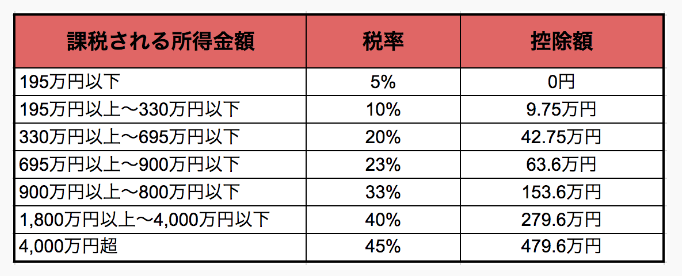

所得金額×税率-控除額で計算

所得税は、所得の高い人ほど税率が上がる累進課税です。

また、所得ランクごとに控除額が設定されており、下表を使い「課税所得金額×税率-控除額」の計算式で簡単に所得税を計算することができます。

たとえば課税所得金額500万円の場合、

500万円×20%-42.75万円=57.25万円という事になります。

まとめ

不動産所得に対しては所得税と住民税が課税されます。

不動産所得は「不動産総収入金額-必要経費」で計算され、必要経費には、幅広い項目が認められています。

修繕費や管理委託料などは必要経費に計上できるため、これらの費用はあまり出し惜しみする必要はありません。

こまめに手を入れることで入居率や家賃を維持して行く方が賢明な姿勢と言えます。

また、所得税は課税収入ランクによる累進課税なので、必要経費をうまく活用することで税率をワンランク下げることも可能になります。

いずれにしても大切なのは、黒字経営。

節税のために無駄な経費を使ったり、グレーな経費を計上したりするよりも、節税を上回るキャッシュフローを生み出すことが、不動産投資の鉄則です。

相談・査定はこちら

相談・査定はこちら