不動産投資で2棟目の融資を成功させるには?コツや注意すべきトラブルを解説

「2棟目の物件を購入したいけど、1棟目のローンがまだ残っていて融資が不安…」

そう感じている投資家の方は多いでしょう。

結論から言うと、適切な準備をして条件を満たせば、1棟目の残債が残っていても2棟目の融資は可能です。

ただし、1棟目の経営が不安定だったり、自己資金が不足していたりすると、希望金額の融資を受けることは難しいかもしれません。

そこで本記事では、以下のポイントをわかりやすく解説します。

最後まで読むことで、2棟目の投資に向けたリスク対策や、具体的な対処法が分かります。

弊社は「中古・築古・特殊物件」を専門とする不動産業者で、「東証上場」「各自治体との連携協定」「直筆のお客様の声」など、第三者から高い評価を得ています(各詳細を確認する)。

物件の情報はLINEで配信しているので、ぜひこの機会にご登録ください。

目次

1棟目の融資が残っていても、不動産投資で2棟目の融資はできる?

1棟目のローンが残っていても、2棟目の融資は受けられるのでしょうか?

ここでは、2棟目の融資受けるためのポイントを解説します。

不動産投資ローンを受ける方法と注意点については、こちらの記事で詳しく解説しているので、ぜひ参考にしてください。

結論:条件を満たせば、2棟目の融資は十分に可能

不動産投資で1棟目の融資が残っていても、条件を満たせば、2棟目の融資は十分に可能です。

「返済能力」や「収益性」が明確であれば、金融機関は前向きに検討してくれる可能性が高いでしょう。

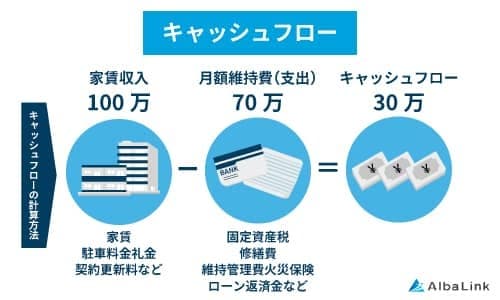

たとえば、家賃収入が安定し、キャッシュフローが黒字で推移していれば、追加融資のハードルは下がります。

一方で、高い空室率が続いていたり、返済負担が重すぎたりする場合は、審査が厳しくなるため、収支のバランスの慎重な見極めが必要です。

金融機関が重視するのは「1棟目の経営実績」と「返済能力」

2棟目の融資審査において金融機関が重視するのは、「1棟目の経営実績」と「返済能力」です。

これらは、投資家としての経験値や、事業の安定性を判断する重要な基準となります。

1棟目が満室稼働し、ローン返済にも余裕があれば、金融機関は安心して融資を検討できます。

逆に、赤字経営や家賃滞納などの問題が頻発したりしていると、融資に対して慎重な判断を下される可能性があります。

日頃から収支を正確に把握し、収益性や経営状況を数字で明確に説明できるよう準備をしておくことが大切です。

1棟目を担保にすることで融資がスムーズになるケースも

1棟目を担保に入れることで、2棟目の融資がスムーズに進むケースがあります。

なぜなら、1棟目の物件を担保に入れることは、金融機関にとってリスク軽減につながるためです。

特に、1棟目のローン残債が減って資産価値が評価されている場合、追加担保とすることで、フルローンや低金利の提案を引き出せる可能性があります。

物件価格の全額を金融機関から借り入れて、購入資金をすべてローンでまかなうこと

ただし、1棟目を担保に入れることにはリスクも伴います。

万が一返済が滞れば、1棟目の物件を失う可能性があるためです。

事業拡大のためには、担保の活用も含めた戦略的な判断が重要です。

融資を受けやすい物件の特徴は、こちらの記事で解説しているので、ぜひ参考にしてください。

不動産投資で2棟目を融資で購入する3つのメリット

2棟目を融資で購入する主なメリットは、以下の3つです。

家賃収入の拡大により資産の形成を加速させられる

2棟目を購入する大きなメリットは、家賃収入の増加により、資産形成を加速できることです。

不動産投資は毎月のキャッシュフローを積み重ねであり、保有物件が増えるほど収益規模は拡大します。

家賃収入からローン返済・管理費・税金などのすべての支出を差し引いて、最終的に「手元に残る現金」のこと

たとえば、1棟目のアパートで月10万円の家賃収入があり、2棟目でさらに10万円の収入が得られれば、家賃収入は倍増します。

収入が拡大すれば、ローン返済や修繕費への備えにも余裕が生まれ、賃貸経営の安定性を向上できます。

リスク分散により安定した経営を実現できる

2棟目の購入は、経営リスクの分散につながり、結果として安定した不動産運用につながります。

たとえば、1棟目で急な空室が発生しても、2棟目の収益でカバーできれば、全体の収支の悪化を防げます。

また、建物の種類や築年数、エリアを分散させることで、修繕時期の集中や災害リスクの軽減が可能です。

複数の物件を運用することは、資金管理や投資リスクへの対応でも有利に働くといえます。

融資実績が評価されて有利な条件を引き出せる

1棟目の融資実績が評価されれば、金融機関からより有利な条件を引き出せる可能性があります。

1棟目のローンを遅延なく返済し、安定したキャッシュフローを維持している実績は、金融機関が融資判断するうえで安心材料です。

過去の実績が数値で証明されるため、金融機関側もリスクが低いと判断しやすいのです。

不動産投資の世界では、実績のある投資家ほど信用力が高まり、金利や融資額、融資期間の面で優遇される傾向にあります。

不動産投資で2棟目の融資が通りやすくなる8つの条件

融資の審査を通るには、金融機関からの信頼を確保するための事前準備が大切です。

ここでは、融資が通りやすくなる8つの条件を紹介します。

1棟目が黒字で安定経営を続けている

2棟目の融資を受けるには、1棟目が「安定した黒字経営」が続いていることが重要です。

黒字実績があれば金融機関の信頼を得られ、融資のハードルは下がります。

反対に、赤字経営や家賃滞納が多い状況では、収益性を疑われ、融資を受けるのが難しくなります。

まずは1棟目をしっかりと軌道に乗せ、実績を作ることが大切です。

ローンの返済比率が40%以下に収まっている

ローンの返済比率が40%以下であることは、融資判断の大きな指標になります。

家賃収入に対する返済額の割合のこと。収支の安定性を測る指標になる。

返済比率の数値が低いほど、運用経費や突発的な修繕費に対応できる余裕があるとみなされます。

たとえば、月の家賃収入が40万円に対し、ローン返済が16万円以内であれば返済比率は40%以下になり、健全な経営状態であると判断されやすくなります。

日頃から収支のバランスをしっかりと管理し、返済比率を適正に保つことが重要です。

不動産投資の返済比率については、こちらの記事で詳しく解説しているので、ぜひ参考にしてください。

自己資金を10〜20%以上確保できている

2棟目の融資では、物件価格の10〜20%以上の自己資金を用意しておくことも大切です。

自己資金の多さは、投資家自身に一定の経済力があると見なされるとともに本気度の証明になり、金融機関の信頼が高まります。

たとえば、総額5,000万円の物件であれば、500万円〜1,000万円の自己資金を用意すれば、審査に通りやすくなるでしょう。

また、自己資金が多ければ、優良な貸出先として金利優遇が受けられる可能性もあるため、計画的に資金を積み立てることが重要です。

不動産投資に必要な自己資金については、こちらの記事で解説しているので、ぜひ参考にしてください。

信用情報に傷がない状態を維持している

融資の審査において、信用情報に傷がないことは重要です。

クレジットカードやローンの利用状況、支払状況などの取引事実を登録した個人の情報のこと。金融機関などがローンの審査等で、「信用力」を判断するための参考に利用する。

過去に支払い遅延や金融事故の履歴があると、1棟目の経営が順調でも、審査に通らない可能性があります。

クレジットカードや携帯料金の延滞は信用情報に記録され、審査の際にマイナス評価につながります。

普段からローンや公共料金の支払いを徹底し、信用を維持することが大切です。

決算書・確定申告書は最新のものを準備する

2棟目の融資を受けるときは、最新の決算書や確定申告書を準備することが必要です。

- 決算書

- 事業年度ごとに作成する、経営成績と財政状態を示す書類の総称

- 確定申告書

- 毎年1月1日から12月31日までの1年間に生じた個人の所得の合計額と、それに対する所得税の額を計算し、税務署に申告するための書類

決算書や確定申告書は、経営状態や物件の収益性を示す通信簿であり、金融機関が融資判断する根拠になるものです。

家賃収入が安定していても、その事実が書面で証明されなければ信用に欠けます。

税理士のサポートを受け、収支や減価償却費を適切に計上し、日頃から正確な確定申告を心掛けましょう。

金融機関ごとの審査基準を比較して選ぶ

金融機関ごとの審査基準を比較し、自身に合った選択をしましょう。

銀行や信用金庫といった各金融機関は、不動産投資に対するスタンスや融資条件はそれぞれ違います。複数の金融機関に相談し、金利・融資期間・返済比率などを比較検討することが重要です。

調査と相談を重ね、自分にとって最適な金融機関を見つけてください。

収支シミュレーションを作成して提出する

精度の高い収支シミュレーションを作成し提出することは、審査を通過するために有効な方法です。

収支シミュレーションの作成時は、次のような項目を記載すると良いでしょう。

- 物件価格

- 自己資金

- ローン返済額

- 家賃収入

- 空室率

- 修繕費

- 管理費

収支シミュレーションを提示することで、キャッシュフローの安定性やリスク対応力を数値で説明でき、投資家としての計画性をアピールできます。

エクセルや不動産会社のシミュレーターを活用し、可能な限り現実的な収支シミュレーションを作成しましょう。

収支計画書の作り方については、こちらの記事で解説しているので、ぜひ参考にしてください。

不安なことがあれば専門家に相談する

融資に関する不安や疑問がある場合は、早めに専門家に相談しましょう。

自己判断で進めてしまうと、見落としや想定外のリスクが発生する可能性があるからです。

たとえば、不動産コンサルタントや税理士などの専門家と連携することで、融資のポイントや審査の傾向、資金計画の立て方を明確にできます。

専門家のアドバイスに従って書類の準備やシミュレーションを見直すことで、一度は否認された融資が通過するケースもあります。

2棟目の不動産投資で融資を受ける際に起きやすい3つのトラブル

2棟目の不動産投資で融資を受ける際に起きやすいトラブルは、主に以下の3つです。

1棟目の収支が悪化して融資を断られる

2棟目の融資を申請するときに起こりやすいのが、1棟目の収支悪化を理由に融資を断られるケースです。

金融機関は過去の経営実績を重視するため、1棟目の運用成績は審査に大きな影響を与えます。

ローン返済がギリギリだったり、修繕費や管理費の支出で赤字になっていたりすると、「経営能力に問題あり」と判断されかねません。

常に満室経営を目指し、収支の最適化を徹底することが、次の融資を引き出す鍵といえるでしょう。

自己資金が不足し、想定より金利が高くなる

自己資金が不足していると融資条件が不利になり、想定より高い金利を提示されるケースがあります。

頭金が十分でない場合、金融機関はリスク回避のために、金利を1~2%程度上乗せする可能性があるのです。

また、フルローンやオーバーローンで融資を受けようとすると、そもそも審査落ちのリスクも出てきます。

購入する物件価格よりも多くのローンを借り入れること

2棟目の融資を検討する際は、諸費用やリフォーム費用も含めて十分な自己資金を確保しておくことが欠かせません。

担保評価が低く希望額を借りられない

担保評価が低く、希望する融資額が借りられないというトラブルもあります。

金融機関が融資を行うとき、担保として提供される不動産に万が一返済不能になった場合、どれくらいの金額で売却できるかを評価すること

金融機関は不動産の担保価値をもとに融資額を決定するため、評価が低いと資金調達に支障が出ることがあります。

たとえば、古い物件や利便性の低い(流動性の低い)エリアにある物件は、担保評価は低くなりやすい傾向です。

その結果、追加の自己資金を求められたり、リフォーム資金が不足したりする恐れがあります。

2棟目を購入する前に不動産会社や金融機関と連携し、評価額の目安を把握しておきましょう。

不動産投資で2棟目の融資を活かせる購入タイミング3選

2棟目の投資を成功させるには、タイミングを見極めて物件を購入することが重要です。

ここでは、2棟目の融資を活かせる3つのタイミングを紹介します。

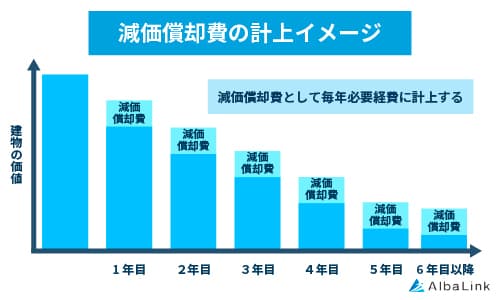

減価償却期間が終了する直前

1棟目の減価償却が終了する直前は、2棟目の購入を検討する絶好のタイミングです。

なぜなら、減価償却による節税効果が薄れる前に新たな償却資産を持つことで、税負担を抑えつつ資産拡大を図れるからです。

資産が、使用するにつれて財としての価値が減ることを費用として計上し、新しいものと替える場合に備える会計手続きのこと

たとえば、減価償却が10年で終了する物件なら、9年目から新たな物件を探し始め、減価償却費が切れるタイミングで2棟目を取得することで、所得税の増加を抑えられます。

減価償却期間が終了するタイミングでの購入は、収益性と節税効果を両立できる投資戦略と言えます。

減価償却については、こちらの記事で詳しく解説しているので、ぜひ参考にしてください。

1棟目を売却して資金が戻るタイミング

1棟目を売却して資金が手元に戻った時も、2棟目を購入するベストタイミングのひとつです。

売却収入をもとに豊富な自己資金を準備できるため、融資審査に通りやすく、有利な条件を引き出しやすくなります。

また、投資家としての出口戦略まで達成した実績は、金融機関から高く評価され、信用度の向上にもつながります。

売却による現金化のタイミングをうまく捉え、資産の拡大を図りましょう。

金利が下がりやすい経済情勢の時期

経済情勢のなかで低金利の局面は、投資拡大の絶好のタイミングです。

金利が低下すれば、毎月の返済負担が減り、キャッシュフローが安定します。

たとえば、以下は金利の違いによる返済額の違いを試算したものです。

【前提条件】

・融資額:3,000万円

・返済期間:25年

・ローン金利:年利2.5%と1.8%

| 年利 | 年間の返済額 |

|---|---|

| 2.5% | 約1,615,200円 |

| 1.8% | 約1,489,200円 |

年間の返済額が約126,000円異なります。

金利の動向は、収益性を左右する重要な要因です。

経済ニュースや金融機関の動向を常にチェックし、金利低下の兆候があればすぐに動けるように準備しておきましょう。

2棟目の融資や経営に不安がある場合はどうすればいい?

2棟目の不動産投資に踏み切りたいが、経営に不安を感じる方もいるでしょう。

ここでは、そのような場合のリスクや対処法も含めて以下の内容を解説します。

複数棟の管理が難しくなるケースがある

2棟目を所有すると、部屋数や入居者が増えることで管理業務が一気に複雑になり、想像以上に手間がかかるケースがあります。

2棟を所有していて、両方で修繕対応や家賃滞納への対応が重なった場合、自主管理では処理しきれず、経営が不安定になるかもしれません。

特に本業がある人の場合、本業との両立が難しくなり、対応が後手に回る可能性があります。

このようなリスクを抑えるには、信頼できる管理会社に委託するなど、複数棟の経営を回せる体制の構築が大切です。

不動産の管理については、こちらの記事で解説しているので、ぜひ参考にしてください。

想定通りに入居が進まず、キャッシュフローが悪化するリスクがある

2棟目の入居付けに苦戦すると、全体のキャッシュフローが悪化するリスクがあります。

空室が続けばローン返済や管理費、修繕費などの固定費が重荷になり、資金繰りが悪化します。

「人気のエリア」という言葉を鵜呑みにせず、競合物件の状況などを冷静に見極める必要があります。

物件を購入する前に市場リサーチを徹底的に行い、適正な家賃設定や設備投資を行うことが重要です。

信頼できる管理会社と連携し、状況に応じて入居者を増やす施策も打ち出していきましょう。

空室対策については、こちらの記事で解説しているので、ぜひ参考にしてください。

無理な拡大より「出口戦略」を見据えた経営を心掛ける

不動産投資では、物件を増やすことだけが成功ではありません。

無理な拡大よりも、「いつ・どう売却するか」という出口戦略を持つことが、長期的な成功の鍵です。

家賃収入は順調でも、老朽化による修繕費の増加や、エリアの需要変化などによって、資産価値が下がるリスクは常にあります。

そのため、「収益が高いうちに売却して利益を確定するのか」「一定期間保有して節税するのか」など、将来を見据えた判断が必要です。

将来の出口を描いたうえで、2棟目が必要かどうか判断しましょう。

1棟目の「売却」や「買取」を検討する

2棟目への不安が大きい場合は、1棟目の売却や買取を検討するのもひとつの方法です。

物件の評価が高いうちに売却して資金を確保すれば、より条件のよい物件への再投資の可能性が広がります。

たとえば1棟目の売却益をもとに新築物件を購入し、修繕リスクや空室リスクを軽減した安定経営にシフトすることも考えられます。

赤字や維持管理の負担に悩んでいるのであれば、一度手放してキャッシュフローを改善する方法も検討しましょう。

不動産投資の2棟目に向いている物件の情報をLINEで配信中!

1棟目の経営が安定しており、1~2割程度の自己資金を用意できれば、2棟目の融資は十分に可能です。

ただし、1棟目の経営状況や担保評価によっては、融資を断られるリスクもあります。

そのため、2棟目の融資を有利に進めるには、担保評価が高く、高利回りの物件を選ぶことが重要です。

弊社AlbaLink(アルバリンク)では、高利回りを期待できる投資向けの物件の情報をLINEで配信しています。

物件に関する相談・質問も受け付けているので、どのような物件があるか気になる方は、ぜひこの機会にご登録ください。

まとめ

不動産投資で2棟目の融資を検討している方のなかには、「本当にもう1棟買えるのか?」と気になっている方も多いでしょう

1棟目で安定した経営実績を積み、返済能力や自己資金、信用情報などの条件を満たせば、2棟目の融資は十分に可能です。

ただし、収支の悪化や自己資金が不足している状態では、希望する融資が受けられないかもしれません。

事前の収支シミュレーションやタイミングの見極めが、成功の鍵を握ります。

こうしたリスクを回避するには、利回りの高い優良物件を選ぶのもひとつの方法です。

訳あり物件専門の買取業者AlbaLink(アルバリンク)では、高利回りを期待できる投資向けの物件の情報をLINEで配信しています。

物件に関する質問や相談も受け付けているので、ぜひこの機会にご登録ください。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!