ボロ戸建て投資の失敗を回避する5つの対策!初心者が気づけない7つリスクとは?

「ボロ戸建て投資に挑戦してみたいけれど、失敗したらどうしよう…」

「空き家やボロ戸建てが安く手に入ると聞いたけど、本当に儲かるの?」

そんな不安を抱えていませんか?

たしかにボロ戸建ては低価格で手に入る分、利回りの高さが魅力ですが、思わぬ落とし穴も多く、正しい知識なしでは失敗につながりやすいのが現実です。

とはいえ、事前にリスクを把握し、適切な対策を講じることで、失敗の確率を大幅に下げることは可能です。

本記事では、以下のようなポイントを中心に、失敗を防ぐための知識と対策を詳しく解説します。

最後までお読みいただくことで、「ボロ戸建て投資にありがちな失敗」や「見逃しやすい法的・構造的リスク」への理解が深まり、安心して第一歩を踏み出せるようになります。

そして、解決策のひとつとして注目されているのが、「ボロ戸建てをはじめとした訳あり物件への投資」です。

私たちAlbalink(アルバリンク)では、収益性の高いボロ戸建てや空き家などの投資案件をご紹介しています。

弊社は「中古・築古・特殊物件」を専門とする不動産業者で、「東証上場」「各自治体との連携協定」「直筆のお客様の声」など、第三者から高い評価を得ています(各詳細を確認する)。

LINE登録をしていただければ、最新の優良物件情報をいち早くお届けしますので、ぜひこの機会にご活用ください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

【前提】ボロ戸建て投資の魅力とは?

ボロ戸建て投資の最大の魅力は、少ない自己資金から始められ、なおかつ高い利回りを狙える点にあります。

なぜ高利回りを狙いやすいのかというと、築古物件や空き家は市場価格が低くなりやすく、購入費用を数百万円、場合によっては100万円台に抑えられることがあるからです。

さらにDIYや「必要最低限のリフォーム」で住める状態に整えられれば、家賃に対して投下資金が小さくなり、利回りが上がりやすくなります。

また、築古物件は、現金や少額のローンで購入できるため、会社員や副業投資家でも取り組みやすい点も人気のひとつです。

たとえば、築45年の木造戸建てを100万円で購入し、修繕費として150万円をかけて運用していくケースを考えてみます。

総投資額250万円に対して月額5万円で賃貸できれば、年間60万円の家賃収入を得られます。

利回りに換算すると24%となり、一般的なマンション投資ではなかなか実現できない水準です。

つまり、ボロ戸建て投資は他の不動産投資と比べても利回りの高さが際立ちます。

ただし、魅力がある一方でリスクも多いため、次章で解説する「失敗パターン」を理解しておくことが成功への近道です。

ボロ戸建て投資のメリットや投資戦略については、以下の記事で詳しく解説していますので、ぜひ合わせてご覧ください。

ボロ戸建て投資の失敗パターン3選

ボロ戸建て投資には、多くの初心者が共通して陥る失敗例があります。

代表的なものは以下の3つです。

これらの失敗は決して珍しくなく、誰にでも起こり得ます。

具体的な事例を知ることで、自身の投資判断に役立てられるでしょう。

リフォーム業者が破産して工事が止まった

ボロ戸建て投資において、依頼したリフォーム業者が突然倒産し、工事が途中で止まってしまうケースは珍しくありません。

特に築古物件は修繕箇所が多く、見積もり以上の工事が必要になることが多いため、業者の資金繰りが悪化しやすい傾向があります。

その背景には、壁を開けた際にシロアリ被害が発覚したり、配管や柱の交換が必要になったりと、予想外の追加工事が発生しやすい点があります。

こうしたリスクを事前に想定せず契約してしまうと、工事がストップするだけでなく、再発注時にコストが大幅に膨らむ可能性があるのです。

仮に200万円で修繕契約をしていた業者が自己破産し、別の業者へ再発注した場合、追加で150万円が必要になることがあります。

次のように費用や工期が大きく変わってしまうでしょう。

| 項目 | 当初計画 | 再発注後 |

| 修繕費用 | 200万円 | 350万円 |

| 工期 | 2か月 | 4か月 |

| 家賃開始時期 | 予定より2か月遅延 |

この手のトラブルを避けるには、契約前に施工実績や評判、法人登記などを確認し、相見積もりを取ることが基本です。

安さだけで業者を選ばず、信頼性を重視する姿勢が欠かせません。

投資物件が遠方のため対応が遅れた

遠方のボロ戸建てに投資すると、トラブル対応が遅れ、収益に悪影響を及ぼすことがあります。

理由は単純で、物件が遠いほど「行くまでに時間とお金がかかり、動きが鈍くなる」からです。

雨漏りや水回りの故障といった緊急事態が発生しても、すぐに現地に駆けつけられなければ入居者の満足度は下がり、退去につながる可能性が高まります。

管理会社に任せる手もありますが、その分コストが増え、想定していた利回りからズレていくこともあります。

例えば、都内在住の投資家が地方物件を購入した場合、現地まで片道3時間かかり、往復で1万円近い交通費がかかることもあるでしょう。

下表のように、近隣物件との比較でも管理負担に大きな差が生じます。

| 項目 | 近隣物件 | 遠方物件 |

| 現地訪問頻度 | 月1回 | 月1回 |

| 交通費 | 2,000円 | 1万円 |

| 対応時間 | 半日 | 1日 |

このような管理コストの増大は収益性を低下させる大きな要因となります。

最初の1棟目は通える範囲内の物件から始める方が安全でしょう。

構造に問題があるのに購入した

購入後に重大な構造欠陥が判明すると、修繕費が膨らんで投資計画が破綻する可能性があります。

表面が綺麗でも内部が劣化しているケースは少なくありません。

築古戸建ては、シロアリによる被害や基礎のひび割れなど、見えない箇所に深刻な問題があることが多いです。

これらは建物の安全性だけでなく、賃貸募集や再建築にも大きな影響を及ぼします。

仮に250万円で購入した戸建ての床下を点検したところ、基礎の亀裂が発覚し、耐震補強に200万円が追加で必要になったとします。

合計コストが一気に上がれば、利回りは当然落ちます。

数字の前提が崩れるのがいちばん怖いところです。

このようなリスクを避けるには、購入前に専門家によるインスペクションを必ず実施し、内部構造をチェックしてもらうことが欠かせません。

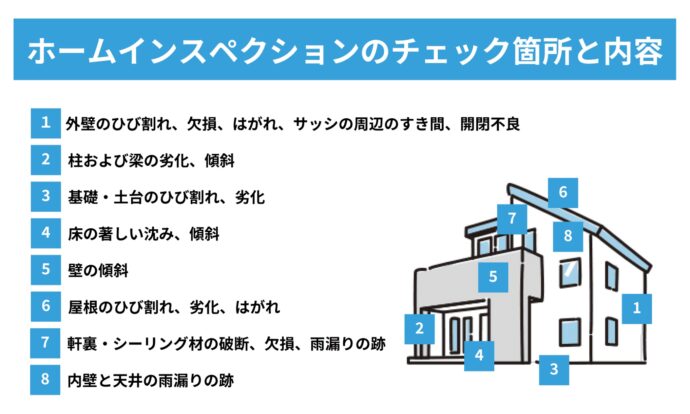

住宅の劣化状況や欠陥の有無、修繕の必要性などを、建築士などの専門家が調査・評価することです。

中古住宅の売買やリフォーム前に実施されることが多く、「住宅の健康診断」ともいわれます。

物件価格だけで判断せず、建物の安全性も重視して検討することが投資成功の前提条件となります。

ボロ戸建て投資の典型的な7つのリスク

ボロ戸建て投資には、初心者が気づかずに踏み込んでしまう典型的な落とし穴が存在します。

代表的なものは以下の7点です。

これらを前もって理解しておけば、投資判断の精度が上がり、不必要な損失を回避できるでしょう。

構造部分の欠陥に気づかない

ボロ戸建て購入後に柱や基礎など構造部分に深刻な問題が見つかると、想定以上の修繕費がかかり、利回りが大きく悪化してしまいます。

なぜなら、築古物件では以下のような「外からは見えない欠陥」が進行しているケースが多いからです。

- シロアリによる被害

- 木材の腐食

- 基礎のひび割れ など

これらは入居募集の妨げになるだけでなく、最悪の場合は建物を取り壊さざるを得ない事態にもつながります。

たとえば、築45年の戸建てを150万円で購入し、50万円の軽微な修繕だけで済むと考えていたところ、床下調査で基礎が崩れており、耐震補強に300万円が必要になった場合、総投資額は500万円に膨れます。

この時、利回りは当初の20%から8%へと大幅に低下してしまうでしょう。

| 項目 | 想定 | 実際 |

| 購入価格 | 150万円 | 150万円 |

| 修繕費 | 50万円 | 350万円 |

| 総投資額 | 200万円 | 500万円 |

| 利回り | 20% | 8% |

このようなトラブルを避けるには、購入前に必ずインスペクション(建物診断)を実施し、専門家に構造部分の状態を確認してもらうことが不可欠です。

再建築不可物件だと気づかない

ボロ戸建ては、再建築不可の事実を知らずに購入すると、売却や再生ができず、不良資産化するリスクがあります。

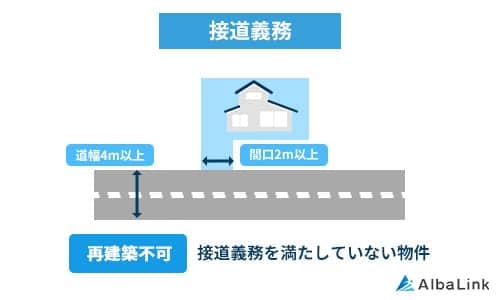

今ある建物を取り壊しても、新しい建物を建てることができない土地や物件のことです。主に「接道義務」などの建築基準法の条件を満たしていない場合に、この状態になります。

その理由は、建築基準法における接道義務を満たしていない土地は新築が建てられず、老朽化しても再建できないからです。

建物を建てる土地が、幅4メートル以上の道路に2メートル以上接していなければならないと建築基準法で定められたルールのことです。

こうした物件は資産価値が著しく低く、出口戦略が極めて難しくなります。

仮に200万円で再建築不可の物件を購入し、数年後に売却しようとしても買い手がつかず、50万円ほどまで下げてやっと売れる、というケースも起こり得ます。

こうした場合、初期投資の大半を回収できないまま終わってしまうでしょう。

したがって、購入前には必ず役所や法務局で接道状況を確認し、再建築可能かどうかをチェックしてから判断することが重要です。

再建築不可物件のリスクについては、以下の記事でも詳しく解説していますので、ぜひ合わせてご覧ください。

法的制限を軽視してしまう

ボロ戸建て購入時に法的制限を軽視すると、思ったようにリフォームや再生ができない失敗につながります。

なぜかというと、接道義務を満たさない土地や都市計画法で制限されている区域では、工事許可が下りない場合があるからです。

特に市街化調整区域内では、新しい建築が原則禁止されており、購入後に自由な活用ができないリスクが存在します。

都市が無秩序に拡大するのを防ぎ、安全で快適なまちづくりを進めるための基本ルールを定めた法律です。

都市開発や建築、土地利用の方向性を決める重要な法律です。

都市計画法で定められた「原則として新たな建物を建てたり開発したりしてはいけない区域」のことです。

都市の無秩序な拡大を防ぐために設けられています。

参照元:e-Gov法令検索|都市計画法

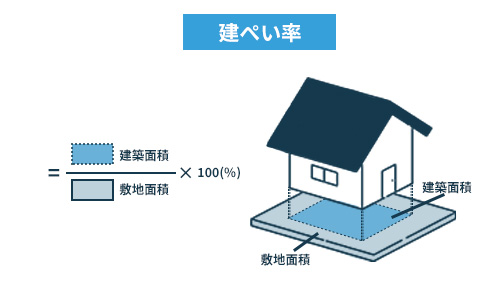

仮に建ぺい率60%・容積率200%の地域にある物件で、既存建物が制限を超えていた場合、再建築時に建物の規模を小さくせざるを得ず、家賃収入の想定が崩れることがあります。

敷地面積に対して建物が占めてよい面積(建築面積)の割合のことです。

建築基準法で定められており、街の景観や防災、安全性を保つための重要なルールです。

敷地面積に対して、建物の延べ床面積(各階の床面積の合計)がどれだけ建てられるかを示す割合のことです。

建築基準法で定められており、都市の景観や人口密度、交通・インフラなどを適切に保つための重要な基準です。

購入前に自治体の建築指導課などへ確認し、法的な制限を把握した上で投資判断を行うことが、リスクを避けるための基本です。

老朽化で修繕が難しくなる

ボロ戸建てのように老朽化が進んだ物件では、修繕がほぼ不可能、あるいは費用が莫大になり、投資の意味を失ってしまいます。

理由は、築年数が長い建物ほど劣化箇所が広範囲に及び、部分的な修繕では対応しきれなくなるからです。

- 屋根

- 外壁

- 水回り

- 配管 など

全面的な補強や交換が必要となれば、数百万円単位の出費に直結します。

たとえば、購入価格が80万円の戸建てでも、屋根の葺き替えに100万円、水回り交換に50万円、外壁塗装に70万円かかれば、修繕費だけで220万円です。

結果として、物件価格の安さというメリットはほぼ消え、利回りは大きく下がってしまいます。

したがって、築年数や劣化の程度を慎重に見極め、「修繕が現実的に可能か」を事前に判断することが不可欠です。

想定外の修繕費が発生する

ボロ戸建て投資で最も多い失敗の一つが、想定外の修繕費がかさみ、資金計画が根底から崩れてしまうことです。

その理由は、築古戸建てには外からでは見えない瑕疵が隠れていることが多いためです。

床下のシロアリ被害や壁内の雨漏り跡などは、実際に解体や工事を進めて初めて判明するケースが少なくありません。

たとえば、購入価格200万円・修繕費100万円で合計300万円の投資を想定していたところ、工事中に屋根の雨漏りと配管劣化が判明し、さらに200万円が必要になるケースがあります。

その結果、利回りは大きく低下し、投資計画は大幅な見直しを迫られます。

したがって、資金計画を立てる際には「想定修繕費+30%」程度の余裕を持たせることが重要です。

余裕を見込むことで、突発的な出費にも冷静に対応できるでしょう。

空室が長引く

ボロ戸建てでは、入居者がなかなか見つからず、空室が長期化することで収益がゼロになる失敗も多く見られます。

築古戸建ては、新築や築浅アパートと比べて見劣りしやすく、立地やリフォーム内容次第では入居希望者が集まりにくくなります。

また、人口減少が進む地域では賃貸需要自体が少なく、募集しても空室が埋まらない可能性が高まります。

例えば、月額5万円の家賃収入を期待していた物件が1年間空室になった場合、年間収入はゼロとなります。

その間も固定資産税や管理費が発生し、20万円以上の赤字を計上するケースも珍しくありません。

空室を防ぐためには、ターゲット層を明確にした上で最低限の設備更新を行い、競争力を高めることが欠かせません。

購入段階から「どの層を狙うか」を設計しておくことが、家賃収入を安定させるカギになります。

以下の記事では、さまざまな空室対策のアイデアをご紹介していますので、ぜひ参考にしてみてください。

賃貸需要を読み違える

ボロ戸建て購入の際に、地域の需要を誤って判断すると、空室が続き収益がまったく得られない事態に陥ります。

理由として、賃貸需要は人口動態や周辺の生活インフラなどによって大きく左右されるためです。

人口減少が著しい地域や、駅から遠く利便性が低い場所では、家賃を下げても入居希望者が集まりません。

例えば、最寄り駅から徒歩30分・バス停も遠い立地にある戸建てを購入した場合、相場より家賃を下げても入居者が現れないケースがあります。

結果的に、固定費だけが積み重なり、大きな赤字を抱えることになります。

したがって、物件選びでは価格だけでなく、以下の傾向まで含めて調査することが不可欠です。

- 周辺の人口動向

- 駅までの距離

- 病院や学校の有無

- 世帯構成

- 賃貸市場 など

地元の不動産会社へのヒアリングや賃貸サイトの募集状況を確認するなど、需要を「数字で把握」してから購入判断を行いましょう。

なお、弊社アルバリンクでは、公開している投資物件の周辺状況や賃貸需要についてもお答えしています。

ぜひ公式LINEからお気軽にお問い合わせください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

ボロ戸建て投資の出口戦略が難しい4つの理由

ボロ戸建て投資は「安く買える」点が注目されますが、出口戦略に苦労するケースが非常に多いです。

これらの理由を理解していなければ、利益を確保するどころか、損失が拡大する恐れがあります。

ここでは、出口が困難な理由として次の4点をご紹介していきます。

長期的な運用が難しい

ボロ戸建ては短期的な利回りは高くても、長期的な運用となると採算が合わなくなるケースが少なくありません。

その理由は、年数の経過に伴って修繕が頻発し、入居者の入れ替わりごとに水回りや内装を直さざるを得なくなるためです。

また、築年数が古いというだけで敬遠されるケースもあり、入居付けに苦労する傾向があります。

例えば、築45年の戸建てを15年間賃貸した場合、次のような修繕費が発生する可能性があります。

| 修繕項目 | 発生時期 | 費用 |

| 屋根の葺き替え | 5年目 | 100万円 |

| 外壁塗装 | 10年目 | 80万円 |

| 水回り交換 | 12年目 | 70万円 |

| 設備更新(給湯器・エアコンなど) | 15年目 | 50万円 |

合計すると300万円以上に達するケースもあり、表面利回りは想定より大幅に低下してしまいます。

つまり、築古物件を長期的に運用するのは収益性が低下しやすいため、出口を見据えた戦略が必要だといえます。

買い手が見つかりにくい

ボロ戸建ては、いざ売却しようと思っても買い手が現れにくいという問題があります。

再建築不可や接道義務違反などの制限がある物件、あるいは修繕が重すぎる建物は、投資家にも実需層にも敬遠されがちです。

さらに融資が使えないケースが多く、現金購入者に限定されることで、需要が一気に狭まります。

たとえば、築50年・再建築不可・駅徒歩30分という条件の戸建てを300万円で購入したものの、5年後に売却しようとしても買い手が現れず、最終的に150万円まで値下げしてやっと売れたというケースもあります。

売却が難しいのはボロ戸建て投資の宿命ともいえるため、購入時から「出口が限られる」という前提で計画を立てる必要があるでしょう。

金融機関の融資が使えない

ボロ戸建ては金融機関からの融資が通らないケースが多く、出口戦略に大きな制約が生まれます。

なぜかというと、銀行は築年数が古い木造住宅を担保価値として評価しにくく、融資対象外とすることが一般的だからです。

そのため、売却する際にも「現金一括で買える人」しか買い手候補にならず、需要が一気に狭まります。

たとえば、築45年の戸建てを売却する際、融資が利用できず現金購入者に限定されると、購入希望者の数は大幅に減少し、販売期間が長期化します。

このように、融資が使えない物件は市場での価値が下がるため、購入時から資金計画に十分な余裕を持たせることが肝心です。

以下の記事では、不動産投資ローンを受ける方法についてわかりやすく解説していますので、ぜひ合わせてご覧ください。

維持管理コストがかさむ

ボロ戸建てを長期的に所有すると、維持管理にかかるコストが収益を大きく圧迫します。

理由として、築古戸建ては入居者がいない期間でも固定資産税がかかり、屋根や外壁の補修など定期的なメンテナンスが必要になるためです。

特に空室期間が長引けば、収入がゼロなのにコストだけが増えるという悪循環に陥ります。

例を挙げると、年間の固定資産税が8万円、修繕費が20万円かかる戸建てを3年間空室で持ち続けた場合、合計で84万円の赤字となります。

こうしたコストが重なると、キャッシュフローは悪化し、資産全体のパフォーマンスも低下します。

したがって、「長期保有になった場合にいくらの維持費がかかるのか」といった収支シミュレーションを事前に行っておくことが大切です。

なお、収支シミュレーションを行う際には、ぜひ以下の記事を参考に収支計画書を作成してみてください。

ボロ戸建て投資で失敗を回避する5つの対策

ボロ戸建て投資はリスクが多いものの、事前に適切な対策を講じれば失敗を大きく減らせます。

この章では、特に初心者が意識すべき5つのポイントを紹介していきます。

インスペクションを受ける

購入前にインスペクションを行うことは、ボロ戸建て投資のリスクを回避するために欠かせません。

なぜなら、外から見えない柱や基礎、屋根の状態を把握でき、重大な欠陥を購入前に知ることができるからです。

素人では判断できない構造の問題やシロアリ被害も、専門家による診断なら発見可能です。

例えば、インスペクションを実施せずに購入した結果、床下の腐食が発覚し、追加で200万円以上の修繕費が発生したケースもあります。

事前に調査していれば、その費用を資金計画に組み込めた可能性が高いでしょう。

このように、数万円の診断費を惜しまずに専門家のチェックを受けることは、結果的に投資を守る有効な手段になるでしょう。

耐震性や構造を確認する

ボロ戸建て投資では、耐震基準や法的制限を購入前にしっかりと確認しておくことが、収益を守るうえでの基本です。

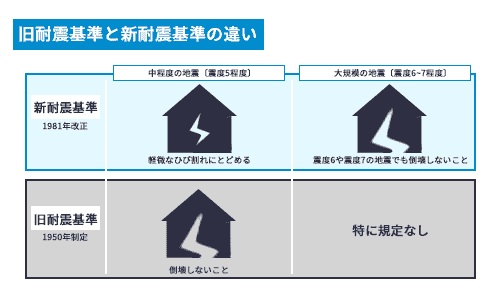

その理由は、1981年の建築基準法改正以前に建てられた物件は新耐震基準を満たしていない可能性があり、地震時に倒壊リスクが高いからです。

地震が起きたときに建物が安全でいられるように、建築物に求められる強さや構造上のルールを定めた基準のことです。

建築基準法によって定められ、日本は地震が多いため特に重要な基準です。

また、接道義務を満たしていない土地は再建築不可となり、修繕や建替えが不可能になります。

たとえば、旧耐震の戸建てを購入し、耐震補強に200万円以上かかったり、接道義務を満たしていなかったため再建築が不可能で売却先が見つからなかったりするケースもあります。

したがって、購入時は建築基準法や都市計画法に沿って、行政機関や専門家へ必ず確認を取ることが大切です。

なお、不動産投資における耐震リスクやその対策方法については、以下の記事で詳しく解説していますので、ぜひ参考にしてみてください。

賃貸需要を調査する

ボロ戸建て投資で空室リスクを回避するためには、購入前に地域の賃貸需要を徹底的に調べておくことが欠かせません。

なぜなら、物件の状態が良くても、需要の少ないエリアでは入居者が見つからず、家賃収入を得られないからです。

賃貸需要は、以下に挙げられるような複数の要因によって決まります。

- 人口動態

- 交通アクセス

- 生活利便性

- 周辺環境 など

築古戸建ては価格の安さだけで判断されがちですが、需要が乏しい場所では空室が長期化し、収益性が大きく損なわれます。

たとえば、駅徒歩10分圏内で生活利便性が高いエリアでは、築古でも家賃5万円で早期に決まることがあります。

一方、駅から遠く人口が減っている地域では、家賃を下げても空室が続くことがあります。

結論として、物件の価格よりも「エリアの需要」を最優先に考えることが、ボロ戸建て投資の成否を分ける要因となります。

修繕費も含めて資金計画を立てる

ボロ戸建て投資では、修繕費が膨らみすぎると、投資全体の収支が崩れてしまいます。

その理由は、築古戸建ては予想外の不具合が見つかりやすく、当初の見積もりが容易に覆されるからです。

あらかじめ修繕費の上限を設定しておけば、資金ショートを防げます。

例えば購入価格100万円の戸建てであれば、修繕費の上限を200万円と決めて合計300万円までに収める、といった基準を設けることが現実的です。

年間家賃収入60万円なら、利回り20%を維持できます。

つまり、修繕費に上限を設けて資金計画を立てることで、投資の安定性を確保できるのです。

以下の記事では、戸建て投資物件のリフォームにどの程度費やすべきか、その目安を解説していますので、ぜひ合わせてご覧ください。

難しい物件に手を出さない

経験が浅いうちは、再建築不可や大規模修繕が必要な「難易度の高い案件」に手を出すべきではありません。

理由は、専門的な知識やノウハウがなければ、リスクの大きい物件をうまく再生できないからです。

安さだけに惹かれて手を出すと、修繕費が膨大になり、利益どころか損失を抱える結果になります。

たとえば、築55年・再建築不可の戸建てに挑戦し、修繕費500万円・空室期間1年以上となり、最終的に赤字で売却することになるケースも想定されます。

| 難易度 | 特徴 | 初心者への適性 |

| 低 | 再建築可・築30年以内・駅近 | 高い |

| 中 | 築40年以上・部分補強が必要 | 普通 |

| 高 | 再建築不可・築50年以上・遠方 | 低い |

最初の1〜2棟は「小規模で状態が良く、自宅から通える範囲」に絞り、経験を積んでから難易度の高い案件へとステップアップするのが安全です。

ボロ戸建ての高利回り案件なら弊社LINEで見つけよう!

ボロ戸建て投資で結果を出すためには、「良質な物件情報にいかに早く出会えるか」が何より重要です。

特に、再建築不可や築古戸建て、空き家といった訳あり物件は、表に出る前に話が進んでしまうことも珍しくありません。

そうしたなか、訳あり物件の売買に特化した不動産会社「アルバリンク」の公式LINEでは、表には出にくい高利回り物件や、初期費用を抑えて始められる投資案件の情報をタイムリーに受け取ることができます。

投資の一歩を踏み出すうえで、「情報の質と鮮度」を高めることは何よりの近道です。

まずは情報収集からでも構いません。

公式LINEに登録し、投資判断の材料を増やしてみてください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

まとめ

ボロ戸建て投資は、少ない資金で高利回りを狙えるとして人気の手法ですが、構造面や法的制限など多くのリスクを抱えています。

インスペクションや法的チェックを怠らず、賃貸需要を冷静に見極めることで、失敗の可能性は確実に下げられます。

それでもリスクを完全にゼロにすることは難しいため、最初から「質の高い物件情報」に触れることが重要です。

そこで頼れるのが、訳あり物件の専門買取業者「アルバリンク」です。

アルバリンクでは、再生価値の高いボロ戸建てや、投資に適した高利回り物件の紹介を行っており、初心者でも安心して投資を始めることができます。

まずは、アルバリンクのLINEに登録して、最新の投資情報をチェックしてみてください。

失敗しない第一歩は、信頼できる情報源を持つことから始まります。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!