不動産投資では変動金利と固定金利ならどっちがいい?メリットやデメリットも紹介

「不動産投資ローンを使う際、変動金利と固定金利どっちがいいのだろう?」

「変動金利のメリットやデメリットを知りたい」

結論から言いますと、不動産投資において変動金利と固定金利のどちらを選ぶかは、「あなたの投資スタイル」によって変わります。

- 変動金利:短期売却や低金利のメリットを重視している場合

- 固定金利:長期的に安定した返済を重視している場合

ただし、安易に変動金利を選ぶとデメリットもあるので、将来的にリスクを負うこともあります。

そこで本記事では、以下のポイントを詳しく解説します。

最後まで読むことで、「変動金利」と「固定金利」のどちらが正解なのか、自信を持って選べるようになるはずです。

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

不動産投資ローンは「変動金利」と「固定金利」ならどちらがいい?

不動産投資でローンを組むとき、金利タイプの選択は非常に重要な判断です。

まずは、金利タイプの選び方とそれぞれの違いを解説します。

空き家投資でローンの活用を考えている方は、こちらの記事も参照してください。

【結論】短期かつ低金利重視なら「変動金利」、長期安定重視なら「固定金利」

結論から言うと、短期返済や低金利のメリットを重視するなら「変動金利」、長期的に安定した返済を重視する場合は「固定金利」がおすすめです。

変動金利は金利が低く設定されている一方、将来的に金利が上昇するリスクがあるためです。

「とりあえず安いから」と変動金利を選んでも、市場金利が上がれば返済額が増え、利益が吹き飛ぶかもしれません。

一方で、固定金利は借入時に返済額が確定します。

将来の金利変動に左右されず、長期的な返済計画を立てやすいため、不動産経営において安定した収支を目指す人に向いています。

変動金利と固定金利の違い

変動金利と固定金利の大きな違いは、「返済期間中に金利が変動するかどうか」です。

変動金利は、市場の金利動向に合わせて定期的に(多くは半年ごとに)金利が見直されます。

一般的に「短期プライムレート」という指標を基準にしており、景気の影響を受けやすいのが特徴です。

銀行が信用力の高い優良企業に対して、1年未満の短期で資金を貸し出す際に適用する最優遇貸出金利のこと。個人向けでは、住宅ローンや不動産投資ローンの変動金利の基準としてよく用いられます。

金利が低い時期は支払い利息が少なくて済みますが、金利が上昇すると利息が増え、返済負担が重くなるリスクがあります。

変動金利に対して固定金利は、借入から完済まで金利が変わりません。

それぞれの特徴を理解し、自分の投資プランに合ったものを選びましょう。

「選ぶべき金利」を投資スタイル別に紹介

投資の目的や資産状況によって、金利変動への許容度は変わり、適した金利タイプは異なります。

以下の表を参考に、自分がどちらのタイプに向いているか確認してみましょう。

| 変動金利が向くケース | 固定金利が向くケース | |

|---|---|---|

| 資金状況 | 手元資金に余裕があり、金利上昇にも対応できる | 金利上昇リスクを避け、返済額を安定させたい、 |

| キャッシュフロー | 月々の返済負担を抑え、手残りを重視したい | 毎月の返済額を固定し、長期の収支見通しを立てやすくしたい |

| 投資目的 | レバレッジを効かせて短期売買や物件数を増やしたい | 長期保有で安定収入を積み上げたい |

| 物件傾向 | 都市部・築浅など(資産価値が比較的高く・安定した物件) | 地方アパートや築古物件など(収益の変動が大きい物件) |

投資スタイルや資金計画に応じて金利タイプを賢く選ぶことが、不動産投資成功の鍵です。

不動産投資における変動金利のメリットとデメリット

変動金利は市場金利の動きが反映されやすく、金利の動向によって返済額や収益性に大きな違いが生じる可能性があります。

不動産投資では、毎月のローン返済が収支計画やキャッシュフローに直結するため、変動金利のメリットとデメリットを正しく理解したうえで判断することが重要です。

ここでは、変動金利の特徴を分かりやすく解説します。

【メリット1】固定金利よりも金利が低く、初期負担を軽減できる

変動金利の大きなメリットは、固定金利よりも金利が低く設定されていることです。

金利が低い分、借入当初の毎月の返済額を軽くでき、資金繰りにゆとりを持たせやすくなります。

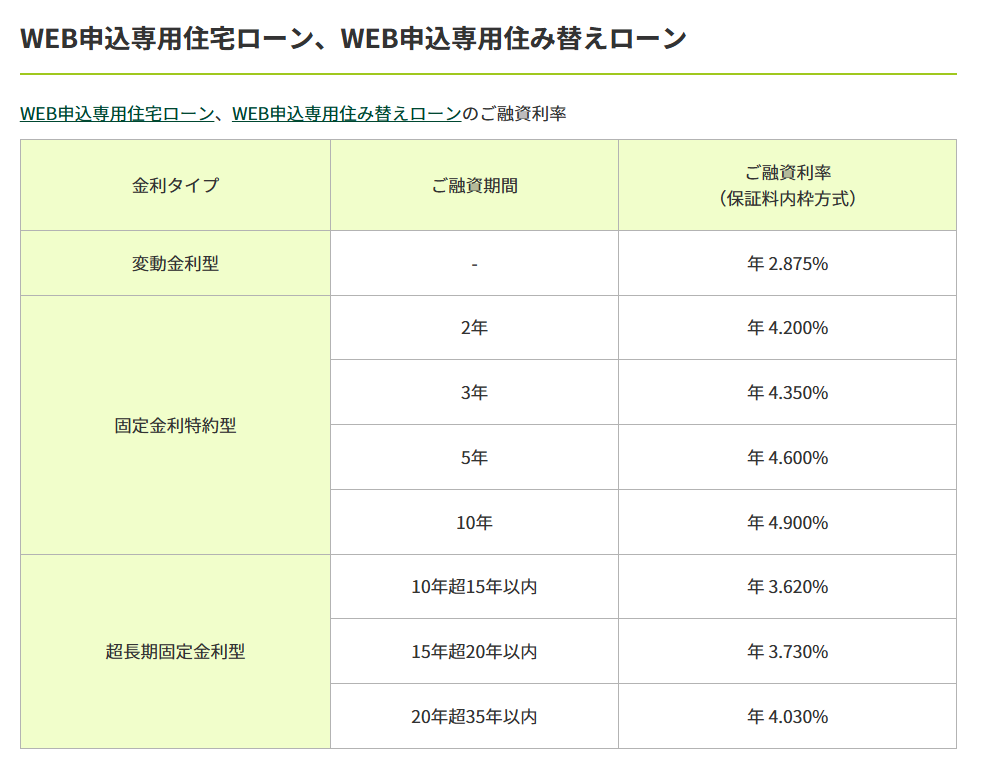

引用元:三井住友銀行「ローン金利」

返済額が少なく済む分を修繕費や予備費に回せば、より安全な運用が可能です。

また、資金に余裕がない初心者の方にとって、返済額を抑えられる分、比較的少ない自己資金で物件を取得できるケースもあり。

【メリット2】金利が下がれば返済額が減る

変動金利には、市場金利が下がれば、それに連動して返済額が減る可能性がある点もメリットです。

変動金利では、市場の金利動向に応じて金利が見直される仕組みになっているため、金利が下がればその分利息返済分も減少し、返済負担を軽くできます。

同じ借入額でも、固定金利より低金利で借りられることで、資産形成を有利に進めることが可能です。

もちろん金利が常に下がるわけではありませんが、市場の金利動向を見極めれば、コスト削減につながります。

【メリット3】キャッシュフローを最大化しやすい

低金利によって毎月の返済額が抑えられるため、キャッシュフローを最大化しやすいのも変動金利のメリットです。

家賃収入から、ローン返済や経費を引いて「手元に残る現金」のこと。

お金が入ってくる「キャッシュ・イン・フロー」と、出ていく「キャッシュ・アウト・フロー」の総称。

不動産投資においては、いかに手元に残る資金を最大化させるかが重要です。

たとえば、同じ家賃収入で同じ運営経費(管理委託費や火災保険料など)であれば、毎月のローン返済額が少ないほど、キャッシュフロー(手元に残るお金)は大きくなります。

手元資金に余裕があれば、リフォーム費用や突発的な修繕費などの支出にも対応しやすくなります。

変動金利を選ぶことで、運用の自由度が広がり、不動産経営の安定性を高められます。

【デメリット1】金利が上昇すると返済額が増加する

変動金利のデメリットは、金利が上昇すると返済額が増えてしますことです。

金利が1%上昇するだけでも、借入金額によって毎月の返済額が数万円単位で増加します。

たとえば、借入額5,000万円、返済期間20年で借り入れした場合の金利上昇の影響をシミュレーションすると以下のようになります。

| 金利 | 毎月の返済額 |

|---|---|

| 1.0% | 約230,700円 |

| 2.0% | 約252,800円 |

このように、月々2万円以上も負担が増える可能性があります。

返済期間中に金利が上昇すると、当初予定していた返済計画が崩れ、最悪の場合赤字転落もあり得ます。

将来の金利動向の予想は簡単ではありません。

そのため、変動金利を選択する場合は、余裕のある資金計画や立てておくことや、繰り上げ返済のための資金を準備しておくなど、金利上昇リスクへの備えが重要です。

【デメリット2】将来の計画が立てづらく長期投資に向かない

変動金利は、将来の返済額が確定しないため、長期的な計画を立てにくい点がデメリットです。

「5年後、10年後にいくら返済しているか」が読めないため、資金管理に不確定要素が残ります。

金利が上昇した結果、キャッシュフローが悪化し、予定していた修繕費や経費が捻出できなくなるリスクも存在します。

もっとも、実際には返済額を抑えやすいため変動金利を選択する投資家は多く、金利上昇リスクと収益性のバランスをどのように取るかが重要になります。

「今は安いから」だけでなく、数十年先のリスクまで許容できるかを考える必要があります。

【デメリット3】賃料下落と重なれば収支が悪化する

変動金利は、「金利上昇」と「賃料の下落」が重なると、収支が急激に悪化する可能性があります。

不動産投資では、経年劣化によって市場での競争力が低下し家賃が下がることが一般的です。

景気や地域の需要によって家賃相場が影響を受けることもあります。

家賃相場が下落している状況で金利が上昇すれば、家賃収入だけではローンが返済できなくなる恐れがあります。

こうした状況に備えるには、ギリギリの収支ではなく十分な余裕を持っておくことが重要です。

変動金利が向いている不動産投資家の3つの特徴

変動金利はすべての不動産投資家に適しているわけではありません。

金利変動リスクを踏まえつつ、低金利のメリットを活かせる戦略や資金が必要になるためです。

ここでは、変動金利が向いている不動産投資家の特徴を3つ紹介します。

短期売却でキャピタルゲインを狙っている

短期売却での利益(キャピタルゲイン)を目的とした不動産投資であれば、変動金利が向いています。

株式や不動産などの資産を売却した際、購入価格よりも高く売れることで得られる差額(値上がり益)のこと。

保有期間が短ければ、その間の金利上昇のリスクを抑えることができ、変動金利の低金利というメリットだけを享受し、金利が上昇する前に売り抜けるという戦略です。

たとえば、2~3年で価格上昇を狙って不動産を売却するようなケースでは、金利が大きく変動するリスクは比較的低といえるでしょう。

ただし、短期売却では譲渡所得税が高くなるため、税引き後でもしっかりと利益が出るかのシミュレーションをしておくことが必要です。

引用元:ダイヤモンド不動産研究所「住宅ローンの金利推移(変動・固定)は? 最新の動向や金利タイプの選び方も解説【2025年】」

自己資金や副収入で柔軟に対応できる

変動金利は、自己資金に余裕があり、返済負担が増えても柔軟に対応できる投資家に適しています。

本業の収入や自己資金に余裕があれば、万が一金利が上がっても、繰り上げ返済などで対応できるからです。

「金利が上がったら、手元の現金で元本を減らせばいい」といった戦略を取れる人なら、変動金利の恩恵を活かせます。

また、金融資産を手元に多く保有していることは、金融機関の融資審査でも有利に働きます。

金利動向に伴う見直しや借り換えが苦にならない

金利の動向に敏感で、市場の変化に応じてローンの見直しや借り換えに柔軟に対応できる投資家も、変動金利に向いています。

変動金利を使うなら、常にニュースをチェックし、「金利が上がりそうだ」と思ったらすぐに行動するフットワークが必要です。

金利の動向に敏感な投資家は、インフレや金融政策の変更などにも注意を払いながら、返済計画をコントロールしています。

ただし、一般的に「固定金利は変動金利よりも先に上がる」ため、動き出しが遅れると手遅れになることもあります。

また、借り換えや金利タイプの変更には手数料や審査が伴うため、状況によっては思い通りに進まないケースもあります。

変動金利型ローンに潜む4つのリスク

変動金利型ローンは、固定金利と比べると金利が低い傾向ですが、複数のリスクが潜んでいます。

ここでは、変動金利型ローンの代表的なリスクとして、以下の4つについて解説します。

金利上昇で返済負担が急増する

変動金利型ローンの主なリスクは、金利上昇による返済負担の増加です。

変動金利は、市場金利(短期プライムレート)に連動しており、一般的には半年ごとに金利の見直しが行われます。

たとえば、借入金額3,000万円・金利1.0%で組んだローンが、2.0%に上昇した場合の返済額をシミュレーションしてみましょう。

【前提条件】

・借入金額:3,000万円

・借入期間:20年(元利均等返済)

・10年後に金利が1%から2%に上昇

| 金利 | 年間の返済額 |

|---|---|

| 1.0% | 約1,655,000円 |

| 2.0% | 約1,739,000円 |

年間の返済額は、およそ8万円程度増えます。

家賃収入が変わらない中で利息負担だけが増えれば、手元に残る現金(キャッシュフロー)が減り、経営を圧迫しかねません。

金利の動きは予測できないため、ギリギリの収支ではなく、余裕を持った資金計画が必要です。

経済情勢の変化により金利が変わる

変動金利は、景気や金融政策といった経済情勢に左右されるリスクもあります。

金利は、景気や物価上昇、日銀の金融政策などに敏感に反応します。

将来的に、日本銀行が金融政策を転換し、金融緩和を縮小、あるいは利上げに踏み切れば、金利が上昇する可能性が高まります。

投資家としては、常にニュースや金利動向をチェックし、「金利が上がったらどう動くか」をシミュレーションしておく姿勢が求められます。

賃料が伸びず収支が合わなくなる

家賃相場の下落や空室率の上昇によって、収支が合わなくなるリスクがあります。

特に変動金利型ローンの場合、市場動向の変化によって返済額が増える可能性があるため、賃料が伸び悩むと収益性が大きく悪化しかねません。

家賃相場の下落や空室率の上昇が続く中で金利まで上昇すれば、資金繰りは一気に厳しくなります。

収益確保が難しくなった場合に備え、物件の入れ替えや、追加資金が投入できるよう準備しておくことが重要です。

金利上昇時に上手く売却できるとは限らない

変動金利を利用した場合、金利動向が売却のタイミングに影響し、出口戦略が難しくなるリスクがあります。

一般的に、金利が上がると、買い手の返済負担が増え、購入意欲が下がるため、不動産価格は下落する傾向にあります。

「返済がきついから売りたい」と思っても、物件価格がローン残高を下回る(オーバーローン)状態になり、売るに売れない状況に陥るかもしれません。

変動金利を使う場合は、常に「今売ったらいくらになるか」「ローンを完済できるか」を把握しておくことが必要です。

変動金利のリスクに備える4つの方法

変動金利のリスクは、事前の準備で軽減することもできます。

万が一の事態に慌てないよう、以下の4つの対策を押さえておきましょう。

自己資金を増やして借入額を抑える

変動金利のリスクを抑えるには、自己資金を多く入れて借入額をできるだけ少なくすることです。

ローンの元本が少なければ、金利上昇による返済額への影響も抑えられます。

たとえば、自己資金を1,000万円用意した場合と、フルローンで3,000万円借りた場合との返済額の違いを見てみましょう。

【前提条件】

返済期間:20年(元利均等返済)

| 借入額 | 金利1.0%のときの年間返済額 | 金利2.0%のときの年間返済額 |

|---|---|---|

| 2,000万円 (+自己資金1,000万円) | 約1,103,000円 | 約1,214,000円 |

| 3,000万円 | 約1,655,000円 | 約1,821,000円 |

金利水準が1%でも、年間の返済額は、50万円以上の差があります。

余裕のある返済計画は、金融機関の審査でもプラスに働き、金利優遇や有利な融資条件が提示される可能性があります。

資金に余裕があればなるべく自己資金を投入し、ローンの圧縮を図りましょう。

繰り上げ返済や借り換えを前提に資金計画を立てる

変動金利を活用する場合は、繰り上げ返済や借り換えを前提とした資金計画を組むことが大切です。

手元資金を使って元金を減らせば、将来の利息負担を軽減できます。

また、金利が低い時期に、より条件の良い銀行へ借り換えを行うのも有効です。

ただし、注意点もあります。

- 借り換えには手数料がかかる(登記費用や事務手数料など)

- 固定金利への借り換えが間に合わない場合がある(固定金利から先に上がる傾向のため)

こうした点を踏まえ、常に資金の余力を確保し、状況に応じて繰り上げ返済や見直しを柔軟に行える計画を立てておきましょう。

返済が難しいなら売却も視野に入れる

収支が悪化する兆しが見えた場合は、傷が浅いうちに売却してローンを清算する選択肢もあります。

ただし、売却がいつでも有利にできるとは限りません。

金利上昇時は物件価格が下がっている可能性があり、売却価格がローン残高を下回る場合は、差額を現金で用意しなければなりません。

対応が遅れると、任意売却や競売といった不利な形での処分を余儀なくされる可能性もあります。

手遅れになる前に、定期的に査定を行い、「いくらなら売れるか」「残債はどうなるか」を確認しておきましょう。

売却は最終手段のひとつとして適切なタイミングで判断することで、損失を最小限に抑えられる可能性があります。

金融機関や不動産の専門家に相談する

早い段階で金融機関や不動産・金融の専門家に相談することもリスクヘッジにつながる有効な対策です。

特に返済計画に不安を感じた場合や、金利動向への対応に迷いがあるときは、第三者の視点で状況を整理してもらうことで適切な判断がしやすくなります。

投資用ローンの場合、返済条件の変更や金利の見直しが必ずしも期待できるわけではありません。

とはいえ、早めに金融機関へ状況を共有しておくことで、必要なアドバイスや今後の方針について相談できます。

また、経験豊富なFPや不動産コンサルタントであれば、資金計画・税務・出口戦略などを含め、総合的な視点でサポートを受けられます。

変動金利の選択しつつキャッシュフローの悪化に不安がある場合も、信頼できる専門家の意見を取り入れることで、自分では気づきにくいリスクや改善点が明確になります。

信頼できる専門家から適切な助言を受けることで、長期的に安定した不動産投資につながります。

不動産投資中に変動金利が上がった場合の対処法

金利がすでに上昇してしまった後でも対処法はいくつかあります。

ここでは、変動金利が上昇した場合に検討すべき対処法を紹介します。

借り換えや条件交渉を依頼する

まずは、現在の金融機関に金利交渉をするか、他行への借り換えを検討しましょう。

「他行で借り換えるシミュレーション」を持参して交渉することで、引き留めのために金利を下げてくれるケースも稀にあります。

ただし、不動産投資ローンの条件変更や金利引き下げは、あくまで金融機関側の審査方針に左右されるため、必ずしも希望どおり進むわけではありません。

経営状態が悪化してからでは審査に通らないこともあるため、まだ収支が確保できているうちに動くのがポイントです。

また、他行への借り換えについても、事務手数料や保証料などの諸費用を踏まえ、トータルでメリットが出るかをシミュレーションすることが大切です。

相談の際には、現在の返済額・家賃収入・将来の収支予測など詳細な資料を準備し、具体的な数値のもと検討できるよう準備しましょう。

返済シミュレーションを行って事業を見直す

金利が上昇した場合、精密な返済シミュレーションを実施し、事業全体の見直しを行いましょう。

「なんとかなるだろう」という感覚での経営は危険であり、以下のような条件を数値化する必要があります。

- 毎月の返済額はいくら増えるのか

- 家賃収入でカバーできるのか

- キャッシュフローが赤字になる分岐点はどこか など

もしシミュレーションの結果、今後も返済が難しい場合は、早い段階で対応策を検討しなければなりません。

そのため、常時、借り換えの可否や売却可能性の確認し、次のステップに移れる準備をしておくことが重要です。

不動産投資のシミュレーションを行うときに役立つ「収支計画書」の作り方については、こちらの記事で解説しているので、ぜひ参考にしてください。

まとめ

不動産投資において変動金利を選ぶメリットは、返済額を抑え、キャッシュフローを確保しやすい点にあります。

短期売却を想定している投資家や、自己資金に余裕がある方にとっては、合理的な選択肢です。

一方で、金利上昇による返済負担の増加や、上昇幅によっては経営が立ちいかなくなるリスクも存在します。

変動金利のリスクに備えるには、借入額を適切な基準に抑えるとともに、金利上昇を想定した返済シミュレーションを行うことが重要です。

また、高利回りの物件を選ぶことも一つの対策です。

利回りが高い物件であれば、多少の金利上昇にも収益でカバーできる余地があります。

弊社アルバリンクでは、比較的安価で変動金利型ローンとの相性が良い高利回り物件を、LINE登録者限定で配信しています。

紹介している物件は「100万円以下」もあるので、そもそもローンを使わずに不動産投資が始められる可能性があります。

物件に関する質問や相談も「無料」で受け付けていますので、ローン返済のリスクを抑えて不動産投資を成功させたいとお考えなら、ぜひこの機会にご登録ください。

>>【LINE登録者限定】高利回りの未公開物件情報を受け取る

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!