大阪協栄信用組合の不動産投資ローンについて最新情報を電話で聞いてみた

大阪協栄信用組合について、最新の融資状況を電話で聞いてみました。

その相談内容をまとめていますので、不動産投資のローン商品選びや融資状況、借り換え判断など事業計画の参考にしてみてください。

空き家や築古戸建てなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

目次

大阪協栄信用組合の詳細

| URL | http://osaka-kyoei.co.jp/ |

| 所在地 | 大阪市中央区日本橋2丁目9-18 |

| 電話番号 | 06-6644-6321(大阪営業部) |

| 代表者 | 理事長 船曳真吾 |

| 設立日 | 昭和26年12月17日 |

| 店舗数 | 14店舗(大阪府下9店舗・兵庫県下5店舗) |

電話調査の内容

不動産賃貸業(不動産投資)に対する融資姿勢を探るために、以下のポイントについて電話でヒアリング調査を実施しました。

質問項目は以下の通りです。

- 不動産賃貸業への融資姿勢と対象エリア

- 金利や借入期間などの融資条件(耐用年数以上の借入の可否・適用金利幅など)

- (担保物件を含めた)物件の積算評価の考え方

- 再建築不可やシェアハウス・建ぺい率・容積率オーバーなど適法ではない物件への融資姿勢

- 現金比率やフルローンの可能性

- 新設法人への融資・個人の属性への考え方

不動産賃貸業への融資姿勢と対象エリア

Q.大阪協栄信用組合の不動産投資ローンの概略を教えて下さい

A.大阪協栄信用組合の不動産投資ローンはマンション・アパート・戸建住宅等の収益不動産が対象で、区分マンションや戸建てから1棟物まで融資対象としています。

Q.不動産投資ローンの商品内容について教えて下さい?

A.大阪協栄信用組合の不動産投資ローン「クイックエステートローン」は、融資金額は原則5,000万円以内で、融資期間は25年以内です。

金利タイプは変動金利(年2回見直し)で、年4.2%または年4.9%となっています。

Q.対象エリアはどこになりますか?

A.基本的に対象エリアは大阪協栄信用組合の支店があるエリアとなっていますので、大阪府と兵庫県になります。

ただし、京都や奈良の駅近物件など、例外的に対象となる場合があります。

Q.最近の融資姿勢はどんな感じですか?

A.大阪・神戸エリアの不動産価格の上昇があるなか、融資姿勢は厳しくなっていることは否めません。

Q.スルガ銀行の不正融資問題で融資姿勢が厳しくなっている銀行も多いと聞きますが?

A.大阪協栄信用組合においても影響が、まったくないわけではありません。

Q.例えば、融資できない物件とは、どんな物件ですか?

A.大阪協栄信用組合の対象エリア外の物件には、原則として融資できません。

また、当信用組合を第1順位とする抵当権を設定できない物件には融資できません。融資条件として、連帯保証人を立てなければならないケースもあります。

まとめ

大阪協栄信用組合の不動産投資ローンは、収益不動産に対して5,000万円までの融資を行なっていますが、信用組合としての制約から対象エリアは支店がある地域となっています。

金利や年数などの融資条件

Q.大阪協栄信用組合の不動産投資ローンの金利や年数などの融資条件を教えて下さい

A.大阪協栄信用組合の不動産投資ローンの適用金利は、年4.2%あるいは年4.9%となっており、審査により決定されます。返済年数は25年以内(1年単位)です。

融資金額は、申込者の属性や担保価値などから総合的に判断しますが、原則として購入物件価格の70%以下となっています。

Q.耐用年数以上の借入はできますか?

A.建物の構造によって木造22年や鉄骨造19年~34年、RC・SRC造47年の法定耐用年数に対して、大阪協栄信用組合の融資期間は、原則として25年以内となります。

Q.それ以外の融資条件はありますか?

A.それ以外の融資条件としては、当組合の営業区域内で事業を営む法人並びに個人事業主であること、当組合の営業区域内に在住・勤務する個人であることです。

また、当組合に加入すること、また、法人の場合は連帯保証人が必要となります。

まとめ

大阪協栄信用組合へ加入申込みの際は、加入申込書・届出印・本人確認書類等の提出が必要となります。

また、加入出資金は1口200円からとなっていますが、ローン融資の際、融資額の1%程度の出資を要請する場合が多いということです。

物件の積算評価の考え方(担保物件含め)

Q.大阪協栄信用組合の物件の積算評価の考え方を簡単に教えて頂きたいのですが?

A.基本的に大阪協栄信用組合では、積算ベースで評価することが多い傾向です。

物件の担保評価は一般的な金融機関と同様で、土地と建物の積算価格に対して掛け目を入れて算出します。さらに、賃貸物件の家賃に掛け目を入れて、物件単体で十分な収益が確保できるかを重視しています。

その結果、物件評価額は、時価の70%程度になることが多くなっています。

Q.これらの積算評価の結果で物件の価値は判断できるのですか?

A.積算評価を基準に収益性を加味して判断します。

まとめ

大阪協栄信用組合の物件の積算評価の考え方は、他の金融機関と大きな変わりはありませんが、物件価格の上昇に伴い評価が厳しくなっていることは否めません。

再建築不可やシェアハウス・建蔽率容積率オーバーなど適法ではない物件への融資姿勢

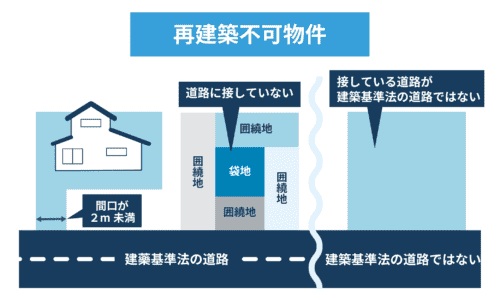

Q.再建築不可やシェアハウスなど適法ではない物件への融資姿勢は聞くまでもありませんね?

A.大阪協栄信用組合では、適法ではない物件への融資はできません。

Q.具体的にはどんな感じでしょうか?

A.大阪協栄信用組合では信用組合という立場から遵法性に懸念のない不動産が融資対象です。

再建築不可や建ぺい率オーバーなどの違法物件は融資対象外です。

まとめ

適法ではない物件への融資姿勢は、他の金融機関より厳しい感じです。

現金比率やフルローンの可能性

Q.大阪協栄信用組合では自営業者の場合のキャッシュ比率はどのくらいが望ましいですか?

A.物件の利回りや自営業者の年収、事業期間などのによりますが、基本的にキャッシュ比率が40%~50%以上であれば融資のテーブルに乗ります。

その場合の適用金利は、4%に近い水準です。

Q.大企業に勤めるビジネスマンや公務員のキャッシュ比率はどうですか?

A.やはり、申込者の属性と物件評価によりますが、キャッシュ比率が10%以上であれば審査のテーブルに乗ります。

適用金利については3.5%前後の水準です。

まとめ

大阪協栄信用組合の属性や対象エリアなどの条件をクリアすれば融資を受けられますが、金利は4.2%・4.9%と他の金融機関よりも高めと言えます。

新設法人への融資・個人の属性への考え方

Q.資産管理会社などの新設法人への融資は行っていますか?

A.融資対象となる物件であれば、新設法人でも既存の法人でも条件は同じです。

Q.その場合の融資条件はどんな内容ですか?

A.創業者向け不動産購入支援ローンは、融資金額2億円以内・融資期間30年以内で、適用金利は変動金利型で年利3.5%~となっています。

Q.個人の融資条件(属性)はどんな内容ですか?

A.個人 (個人事業主含む) は営業地区内に住所・居所または営業地区内の事業所に勤務あるいは事業を営むこと、組合に1口200円で何口か出資することが条件となります。

まとめ

大阪協栄信用組合では営業地区内に居住しているか、勤務あるいは事業を営むことが第一の条件です。加えて組合に加入し1口200円の加入出資金を何口か出資することが必要になります。

預金の場合は1口でも問題ありませんが、融資を受ける際は、融資額の1%程度の出資が前提になっているようです。

印象と総評

大阪協栄信用組合の電話調査に対する印象と総評は、以下の通りです。

大阪協栄信用組合は昭和26年12月に設立し今年で67年目を迎える地域密着型の金融機関であり、現在、大阪府下に9店舗と兵庫県下に5店舗を持っています。

同組合の特徴として、ATMを設置せずキャッシュカードも発行しておらず、すべて最寄りの店舗で手続きを行います。

加えて外回りの営業をせずコストダウンを図っており、業績は良いといえます。

今回の電話調査は本店営業部のベテラン融資担当者に対して行ないましたが、大阪府内や店舗近隣の不動産情勢や金融情勢に詳しく理路整然と質問に答えてくれました。

大阪協栄信用組合は大阪府と兵庫県に特化した金融機関であり、規模は小さいですが不動産投資に対する融資は積極性を失っていません。

ただし、同行のクイックエステートローンの適用金利は、年4.2%あるいは年4.9%と、メガバンクや地銀に比べて、やや高めの金利設定となっていることは否めません。

また、融資手数料(融資実行額の1.1~2.2%)とは別に、融資額の1%程度出資金を用意しなければなりません。

出資金は完済すれば全額戻るとしても、実質的には融資手数料と合わせて諸費用として準備しなければなりません。

営業エリア内に住むなど信用組合の融資条件を満たしている場合で、適用金利の水準よりも審査のハードルが低いことを重視する場合は、大阪協栄信用組合は有効な選択肢となる印象です。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!