戸建て投資にローンは通る?審査突破と成功のコツを専門家が解説

「戸建て投資を始めたいけれど、ローンが組めるか不安…」そんな悩みを抱えていませんか?

確かに、築古の戸建てや価格の安い物件では、金融機関の評価が伸びづらく、思うように融資を受けられないこともあります。

しかし、適切な戦略と準備をすれば、ローンを活用して戸建て投資をスタートすることは十分可能です。

ただし、ローンにはリスクや注意点も伴います。

例えば、住宅ローンを投資目的で利用するのは原則として違法であり、もし発覚すれば罰則や信用情報への影響が避けられません。また、融資額が限られるため、自己資金の負担が大きくなるケースもあります。

本記事では、戸建て投資でローンを活用する際に知っておくべき重要ポイントを、以下の視点から解説します。

記事を最後まで読むことで、ローン活用に潜むリスクをしっかり把握し、安心して戸建て投資を進めるための知識と準備が整います。

そして、空き家やボロ戸建てなど訳あり物件でも、戦略次第で高利回りを狙えることをご理解いただけるはずです。

私たちAlbalink(アルバリンク)では、利回りの高い再生可能物件を多数ご紹介しており、提携ローンのご相談も可能です。

まずはLINE登録して、未公開の投資物件情報や融資サポートの詳細をチェックしてみてください。

目次

戸建て投資でローンを利用する意味とは?

戸建て投資においてローンを活用することは、少ない自己資金でも資産形成を始められる大きなメリットがあります。

融資を受けることで本来なら手が届きにくい物件にも挑戦でき、不動産投資のハードルを下げられるからです。

ここでは、ローン活用がどのように投資戦略につながるのかを詳しく解説します。

少額から始められる戸建て投資の魅力

戸建て投資は、少額から始められることが最大の魅力です。

アパートや一棟マンションと比べると、物件価格や初期費用が低く抑えられるため、投資初心者でも参入しやすいからです。

例えば、地方の築古物件なら500万円未満で購入可能なケースもあり、リフォームを含めても総額1,000万円以内に収まることがあります。

実際に、自己資金100万円とローンを活用して築30年の戸建てを購入し、家賃収入で返済をカバーしている事例もあります。

このように、少額でスタートできる戸建て投資は、リスクを抑えつつ経験を積みたい人に最適です。

初めての不動産投資でも収益を得ながら実績をつくれるため、次の投資ステップへとつなげやすいのです。

ローンを活かして資産形成を加速させる方法

ローンをうまく活用することで、資産形成を大きく加速させることができます。

その理由は、自己資金を温存しながら複数の戸建て物件への投資が可能になるからです。

例えば、借入によって一棟ごとの購入に必要な資金を分散し、月々の家賃収入から返済を行うことで、複数の収益源を確保することが可能です。

実際に、投資用ローンを活用して3年間で地方エリアに中古戸建てを3軒購入した事例もあります。

入居者が決まれば安定した家賃収入が得られるため、借入返済を行いながら資産規模を拡大できています。

もちろん、金利や返済期間、借入額の見直しなどの戦略的な対応は不可欠ですが、計画的に進めればローンは大きな味方になります。

適切なローンプランと物件選びを行うことで、収益性と資産価値の向上が期待できるのです。

安定した利回りと長期入居につながる戸建ての強み

戸建て投資には、安定した利回りと長期入居につながる強みがあります。

その背景には、ファミリー層からの高い需要と、一度入居が決まると長期間住み続けてもらえる傾向があるためです。

例えば、駐車場付きの戸建ては郊外地域で特に人気があり、築古であってもリフォーム済みであれば、家賃設定を抑えつつ安定した賃貸経営が可能です。

実際に、不動産投資の事例では5年以上同じ入居者が継続して住み続けているケースもあり、空室リスクを低く抑えられることで収益性の高い投資につながっています。

さらに、マンションと比較すると修繕の自由度が高く、建物全体の管理費が不要な点も利回り向上の要因です。

つまり、戸建て投資は長期的な視点で安定収入を得たい方におすすめの投資方法といえるでしょう。

戸建て投資はローンが通りにくい?金融機関の本音

戸建て投資において「ローンが通りにくい」と感じる投資家は少なくありません。

金融機関はマンションや一棟アパートに比べて戸建ての担保評価を低めに見る傾向があり、さらに空室リスクや収益の安定性も重要な判断材料となるためです。

ここでは、融資が下りにくい背景と、投資を成功させるためのポイントを解説します。

築古・低価格物件はローン評価が伸びにくい理由

築古や低価格の戸建て物件は、金融機関からのローン評価が伸びにくい傾向があります。

なぜなら、これらの物件は担保価値が低く、収益性に不確実性が伴うためです。

融資の返済ができなくなったときに金融機関が優先的に回収できるよう不動産を保証として提供すること

例えば、築30年以上の住宅を500万円で購入しようとする場合、建物としての評価はほぼゼロに近く、担保としては土地の価値しか見られません。

そのため、借入金額の上限が低くなり、場合によっては自己資金での購入を求められることもあります。

物件の担保価値が低いだけでなく、築古の場合は修繕費やリフォームコストがかさみやすく、結果的に金融機関が収益性を不安視する要因にもなります。

金融機関としても返済能力や毎月の家賃収入の安定性を重視するため、築古・低価格物件は融資対象として慎重に扱われるのです。

購入を検討する際は、将来的な賃貸需要や地域の環境も含めて総合的な資産価値を見極める必要があります。

収益性の不透明さが融資判断に影響する

収益性が不透明な物件は、金融機関にとって融資リスクが高く、ローン審査が通りにくくなる傾向があります。

特に戸建て投資では、賃貸需要や家賃相場が安定していない地域での購入は慎重に見られます。

例えば、地方の過疎エリアでは入居者を確保できず、家賃収入が想定を大きく下回るケースも少なくありません。

築古戸建ては利回りが高めに見えても、空室率の高さから年間収益が安定しにくい点がしばしば問題になります。

そのため金融機関は、収入の安定性や返済計画の実現性を重視し、収益予測が曖昧な物件には慎重な姿勢を取ります。

したがって、物件選びの段階で地域の賃貸需要や想定家賃、入居ターゲット層を明確にし、事前に収益シミュレーションを行うことが不可欠です。

担保価値と家賃相場の見られ方が審査のカギ

戸建て投資のローン審査では、「担保価値」と「家賃相場」の見られ方が非常に重要です。

金融機関は、万一返済が滞った際に物件を売却して借入金を回収できるかを担保価値で判断し、返済原資としての家賃収入の妥当性を家賃相場で見極めます。

例えば、同じ価格帯でも、都市部の物件であれば賃貸需要が高く、家賃収入の安定が見込めるため評価が高くなります。

一方、郊外で同額の物件でも、入居者確保が難しければ収益性が乏しいと判断され、融資額が抑えられることがあります。

投資を成功させるには物件の価格だけでなく、そのエリアの賃貸市場や家賃相場、将来的な資産価値を総合的に分析し、金融機関に説明できる準備が不可欠です。

戸建て投資に住宅ローンを使うリスクと誤用の代償

戸建て投資において住宅ローンを流用するのは大きなリスクがあります。

なぜなら住宅ローンはあくまで自己居住用に限定されており、投資目的の利用は規定違反となるからです。

ここでは、誤用によるリスクと正しい資金調達方法について解説します。

住宅ローンを投資に使うリスクと違法性

住宅ローンを戸建て投資に流用することは、契約上も法律上も重大なリスクがあります。

住宅ローンは「本人が住むこと」が条件で融資されるため、投資目的での利用は契約違反となり得るのです。

例えば、実際にある不動産投資家が、住宅ローンで新築戸建てを購入後すぐに賃貸物件として貸し出したケースでは、金融機関から「契約違反」と判断され、融資の全額返済を求められました。

参照元:MBSNEWS「住宅ローン4000万円の『一括返済』を求められ絶望…」

このような事例からもわかるように、住宅ローンの不正利用は単なるルール違反ではなく、金融機関との信頼関係を失うリスクを伴います。

さらに、悪質と判断されれば、詐欺罪として刑事罰の対象となる可能性すらあります。

したがって、戸建て投資を検討する際は、住宅ローンではなく、投資専用ローンなど目的に応じた正しい借入れ方法を選択するべきです。

不正利用とみなされた場合の罰則と信用失墜リスク

住宅ローンを不動産投資に使った場合、「不正利用」とみなされれば大きなペナルティが科されるリスクがあります。

最も大きな影響は「金融機関からの信用の喪失」で、将来の融資や取引に大きな支障をきたします。

実際、金融庁の指導を受けた銀行では、投資目的で住宅ローンを利用していた顧客に対して、一括返済請求や新規融資の停止などの措置を講じています。

参照元:三井住友信託銀行「悪質な不動産業者の関与による不正な申し込みにご注意ください。」

信用情報にも事故情報として登録されるため、今後の資金調達に深刻な影響を与えかねません。

こうした罰則や信用の低下は、単なる投資失敗とは異なり、金融取引全体に長期的な悪影響を及ぼします。

だからこそ、投資用不動産の購入には、金融機関のルールや審査基準を十分に理解し、正当な手続きとローン商品を選ぶことが不可欠です。

住宅ローンを誤用した投資家の失敗事例

住宅ローンを誤用して戸建て投資に踏み切った場合、結果的に大きな損失を被るケースも少なくありません。

住宅ローンを投資目的で利用することは契約違反にあたり、結果的に大きな損失を被るケースも少なくありません。

例えば「実際には居住する意思がないにもかかわらず、自己居住用と偽って住宅ローンを借り入れ、賃貸運用に回した」ケースです。

一見すると低金利で魅力的に見えますが、融資の実態と目的が乖離しているため、発覚すれば一括返済を求められたり、金融機関との信頼関係を失い将来の借入が困難になるリスクがあります。

さらに、万が一空室や家賃下落が重なれば、返済計画が一気に崩壊する可能性も否定できません。

参照元:一般社団法人 全国任意売却協会「住宅ローンを利用した不動産投資がばれた」

このような失敗事例が示すのは、「融資の目的と実態が一致していない投資」は長期的な経営リスクを高めるということです。

したがって、不動産投資を成功させるには、収益性・地域環境・物件価値などを慎重に比較検討し、適切な借入と運用を心がける必要があります。

戸建て投資でローンを利用すると直面する3つの課題

戸建て投資でローンを利用することは、資金計画に欠かせない選択肢です。

ただし、融資には特有の制約があり、思い通りに投資を広げられない場合もあります。

ここでは、ローン活用で直面しやすい3つの課題と、その対策を分かりやすく解説します。

融資額が少ないため規模拡大が困難

不動産投資で戸建てを選んだ場合、ローンの融資額がマンションや一棟アパートと比較して少ない傾向にあります。

結果として、投資規模の拡大が難しくなるのです。

実際、金融機関によっては戸建て住宅は「居住用」と判断されやすく、不動産投資目的での高額融資が受けにくいケースがあります。

例えば、ある地方銀行では戸建て投資の借入金額が2,000万円未満に制限されるケースがあり、複数戸の物件取得には不向きでした。

このように、融資金額の上限が低いと、想定していた収益性や利回りが確保しづらくなります。

戸建てを活用した資産形成を考える場合には、物件価格の低い地域を選ぶ、あるいは自己資金を多めに用意するなど、資金調達の戦略を立てる必要があります。

したがって、融資額の制限を見越した資金計画と、段階的な投資拡大の視点が欠かせません。

フルローン不可で増える自己資金の負担

戸建て投資では、フルローンが通りにくく、自己資金の負担が大きくなるのが現実です。

一般的に金融機関は戸建てを「居住用住宅」に近い扱いとするため、担保価値の評価が厳しく、頭金や諸費用も含めて2〜3割の自己資金が必要となるケースが多いからです。

例えば、1,200万円の中古戸建てを購入する場合、300万円以上の初期費用を求められる事例もあり、想定以上の負担となるケースがあります。

こうした自己資金の増加は、複数物件の購入やリフォーム費用の捻出を難しくし、投資拡大の足かせとなります。

さらに、自己資金が多く必要になると、次の物件購入までの期間が長くなり、年間収益やキャッシュフローの向上にも影響します。

したがって、戸建て投資を検討する際は、自己資金の準備だけでなく、金融機関ごとの融資条件や手数料、保証料も比較しながら資金計画を立てることが重要です。

厳しい審査基準と属性に左右されるローン条件

戸建て投資で不動産投資ローンを利用する際には、審査基準が厳しく、個人の属性によってローン条件が大きく左右されます。

なぜなら、不動産投資ローンは住宅ローンと比べて「事業性」を重視するため、金融機関が返済能力や信用情報をより慎重に判断するからです。

融資可否に影響する要素(一例)

- 年収

- 勤務先

- 勤続年数

- 担保評価

- 団体信用生命保険の加入可否

例えば、年収500万円・勤続3年といった条件で申し込んだケースでは、希望より500万円少ない借入額しか認められず、結果として予定していた物件の購入を断念せざるを得ない事例もあります。

また、収益性の高い物件が見つかっても、審査基準を満たせず融資が下りないことで、投資機会を逃してしまうケースも少なくありません。

このように、戸建て投資のローン審査は属性や条件に大きく左右されるため、事前に自身の信用力を客観的に把握し、複数の金融機関を比較検討することが、投資を成功させる重要なカギとなります。

投資家が戸建て投資でローン審査を通すための5つの工夫

戸建て投資ではローン審査が厳しく、思うように資金調達できないケースも少なくありません。

ここでは、投資家が審査を通過するために意識すべき5つの工夫を紹介します。

自己資金を3割以上用意して信頼性を確保する

ローン審査を通過するためには、自己資金を3割以上用意することが非常に効果的です。

金融機関は、借入希望者の返済能力や信用力を重視するため、初期費用を多く負担できる姿勢は大きな評価ポイントになります。

例えば、1,500万円の中古戸建てを購入する場合、最低でも450万円以上の自己資金を用意することで、借入金額を抑えられ、返済負担も軽減できます。

実際、ある地方銀行では、自己資金が3割を超える場合、金利が優遇されるという事例もあります。

ローンの審査基準は金融機関ごとに異なりますが、自己資金の多さは普遍的に信用を高める要素です。

不動産投資では資金繰りの余裕も経営の安定性に直結するため、可能な限り自己資金を厚くしておくことが、成功への第一歩です。

物件の収支シミュレーションを明確に提示する

ローン審査を有利に進めるには、物件の収支シミュレーションを明確に提示することが大切です。

金融機関は、融資先が安定的に収益を上げられるかを重視します。

そのため、家賃収入や空室リスク、修繕費用などを盛り込んだリアルな収支計画を示せば、評価を高めやすいでしょう。

例えば、築古の戸建てをリフォームし、月7万円の賃貸収入を得る計画を立てたケースがあります。

年間家賃は84万円となり、ローン返済額が年間60万円以下であれば、収益性の高さを証明できます。

このように、数字を根拠とした計画は、スムーズな融資決定につながります。

また、収支シミュレーションは金融機関に対する説明だけではありません。

投資家自身にとっても、事業の見通しを立てるための重要な指標になります。

だからこそ、手間を惜しまず丁寧に作成していきましょう。

提携ローンのある不動産会社を活用する

戸建て投資でローン審査をスムーズに通過するには、提携ローンのある不動産会社を活用する方法がおすすめです。

不動産会社と提携している金融機関は、その会社の実績や信頼性をもとに、通常よりも柔軟な審査対応を行うケースが多く見られます。

例えば、提携先の銀行では、原則より低い年収でも借入が可能になったり、手数料が優遇されたりといったメリットが受けられる場合があります。

一般的な事例としても、提携ローンを利用した投資家の多くが、初回の申し込みでスムーズに審査を通過しているケースが報告されています。

不動産投資においては、スピード感が成功の鍵となるため、ローン実行の確実性を高める手段として、提携ローン付き物件の検討は有効な選択肢といえるでしょう。

弊社AlbaLinkでは投資物件の紹介とともに、その物件に最適な金融機関の紹介も可能です。

公式LINEにて情報を配信しています。

複数棟を視野に入れてスケールメリットを作る

投資家がローン審査を有利に進めるには、最初から複数棟の購入を視野に入れることが重要です。

スケールメリットを活用することで、収益性が高まり、金融機関からの評価も向上します。

例えば、1棟あたり家賃6万円の戸建てを2棟所有することで、毎月の家賃収入は12万円となり、安定した返済原資を確保できます。

さらに、管理コストやリフォーム費用などもまとめて対応できるため、1棟単独よりも効率的です。

実際、複数棟保有の実績がある投資家に対しては、借入金額の上限が緩和される傾向もあります。

不動産投資では「規模の経済」が働くことを理解し、早期からスケールを意識した戦略を立てることで、資産拡大のスピードを高めることが可能です。

リフォーム後の利回り改善を前提に交渉する

築古の戸建て投資においては、リフォーム後の利回り改善を前提に金融機関と交渉することが、ローン審査通過の鍵となります。

物件の現状だけでなく、リノベーションによってどのように収益性が向上するのかを明確に伝えることで、投資目的の正当性をアピールできます。

例えば、築30年の中古戸建てに対し、100万円のリフォーム費用をかけて家賃を月5万円から7万円に引き上げたケースでは、利回りが大きく改善され、金融機関からも高く評価されます。

このように、リフォームによる価値向上の説明があれば、融資審査における物件評価が好転しやすくなります。

投資家としては、単なる見た目の改善ではなく、収益性向上という観点からリフォーム計画を立て、それを金融機関にしっかりと説明することが求められます。

ローン戦略を誤ると失敗に直結!戸建て投資の判断ミスを防ぐ方法

戸建て不動産投資では、ローン戦略が成功を左右する大きな要因になります。

条件や金融機関の選び方を誤ると収益性が低下し、最悪の場合は返済不能に陥るリスクもあるためです。

特に戸建ては物件ごとの個別性が高く、審査基準も金融機関によって異なります。

ここでは、投資家が注意すべきポイントと具体的な対策を解説します。

金融機関ごとのローン条件を比較する視点

不動産投資を成功させるには、金融機関ごとのローン条件を丁寧に比較することが重要です。

金利、返済期間、借入上限、保証料など、細かな条件が将来の収益に大きく影響を及ぼします。

例えば、ある地銀では固定金利1.5%、他方で都市銀行では変動金利0.8%といった違いがあります。

金利差だけでも、借入金額が3,000万円規模になれば、毎月の返済額や総返済額に数百万円の差が生じるのです。

ローン条件比較

| 金融機関 | 金利 | 借入金額 | 返済期間 | 毎月返済額 | 総返済額 |

| 地方銀行A | 固定1.5% | 3,000万円 | 30年 | 約103,600円 | 約3,730万円 |

| 都市銀行B | 変動0.8% | 3,000万円 | 30年 | 約88,000円 | 約3,170万円 |

| 差額 | 約15,600円 | 約560万円 |

条件比較を怠ると、無駄な費用を払うばかりか、収益性が著しく下がり、物件の売却時にも不利な状況になるリスクがあります。

金融機関によっては、同じ物件でも担保評価や対象物件の条件に違いがあるため、審査基準も変わってきます。

比較的審査が緩やかで、戸建て投資に積極的な地方銀行や信用金庫を候補に入れることも視野に入れましょう。

属性だけでなく、物件評価で判断する金融機関を探す

ローン審査では、投資家の「属性」だけでなく、物件そのものの収益性や将来性を評価してくれる金融機関を選ぶことが鍵となります。

とくに戸建て投資では、収入や年齢だけではなく、物件の担保価値や賃貸需要を見て融資判断を行う機関が狙い目です。

例えば、地方の築古戸建てを購入するケースでは、大手銀行では属性を理由に否決されることがあります。

一方で地域密着の信用金庫などでは「物件の家賃利回りが高い」「リフォーム後の需要がある」といった点を評価され、融資が実行される事例もあります。

このように、金融機関の選定で重要なのは、自分の状況にマッチした評価軸を持っているかどうかです。

とくに築古物件や地方エリアの戸建てでは、融資の「目利き」が物件そのものにあるかを見極める必要があります。

属性偏重の審査では、良い物件を取りこぼす可能性もあります。物件評価を重視する金融機関を活用することで、より戦略的な投資判断が可能になるのです。

複数シナリオの資金計画を立てておく

不動産投資において、1つの資金計画に頼るのは非常に危険です。

想定通りに進まない場合のために、複数のシナリオを用意することが成功への近道です。

シミュレーション項目(一例)

- 満室運営

- 空室発生

- 家賃下落

- 金利上昇

実際に、空室期間が3ヶ月続いた場合、家賃収入がなくても返済できるかどうかを計算することで、リスクに対応した借入金額の上限が見えてきます。

このようなシナリオ別のプランニングを行うことで、計画が崩れても慌てずに対応できる土台が整います。

また、将来的な借り換えや売却、リフォーム費用の捻出といった選択肢も現実的に検討できるようになります。

資金計画は、投資の「設計図」です。複数シナリオを想定した資金戦略を持つことで、不確実な不動産経営にも柔軟に対応できる力を養いましょう。

空き家・ボロ戸建て投資とローンの現実性

空き家やボロ戸建て投資は、少額から始められる不動産投資として注目を集めています。

ただし、築古物件は金融機関の融資が通りにくく、ローン活用には独特のハードルがあります。

ここでは、空き家投資にローンを使う際の課題と成功のポイントを解説し、初心者でも現実的に取り組める戦略を紹介します。

空き家再生が高利回りの戸建て投資として注目される背景

空き家再生が注目される最大の理由は、高利回りが期待できる投資対象である点にあります。

新築マンションやアパートに比べて物件価格が低く、初期費用を抑えられるため、投資効率が高くなる傾向があります。

実際に、築古の戸建てを300万円で購入し、100万円のリフォーム費用をかけて貸し出したところ、年間家賃収入が72万円となり、利回りは約18%に達したという成功事例があります。

このように、再生によって価値を引き上げることで、投資効率が大幅に向上するのです。

この背景には、全国的に増加する空き家問題や、地方自治体による支援制度の拡充、さらにはリノベーションへの需要の高まりといった社会的な要因もあります。

不動産投資を検討する際は、築古でも立地や賃貸需要をしっかり評価すれば、空き家再生は非常に有望な手法となるでしょう。

ボロ戸建てにローンを引くために求められる条件

ボロ戸建てにローンを引くには、一般的な住宅ローンと異なる条件が課されるため、事前の確認が不可欠です。

金融機関は「収益性」「担保価値」「返済能力」の3点を重視して審査を行います。

物件自体の評価(担保価値)

- 築50年以上の木造住宅は、建物の耐用年数や老朽化により担保価値が低い

- 通常の住宅ローンでは借入が難しいケースが多い

収益性・投資計画

- 収益目的での活用が明確であること

- 自己資金の割合が高いこと

- 家賃収入など、将来的なキャッシュフローの見込みが立っていること

申込者側の属性(申込み条件)

- 年収や安定した収入の有無

- 完済時の年齢

- 借入希望額の妥当性

団体信用生命保険の加入が原則となる場合や、保証料・手数料などの費用負担も注意が必要です。

このような条件を事前に把握し、金融機関に応じた書類準備やプラン設計を行うことで、融資の成功率は格段に上がります。

個人の状況に合った最適な借り入れ方法を選ぶことが、戸建て投資の成否を左右します。

築古物件に対応できる金融機関の活用法

築古物件への投資では、対応可能な金融機関を選ぶことが成功への鍵となります。

築年数が経過した物件では、一般的な住宅ローンの適用外となるため、事業用ローンやアパートローンの利用が必要です。

実際に、地方銀行や信用金庫では、築古の戸建てでも収益性が見込まれる物件に対して柔軟な融資対応を行っているケースがあります。

例えば、賃貸契約が決まっている場合や、リフォーム後の家賃設定が適正であることが示せれば、金利の優遇を受けられることもあります。

このように、金融機関ごとの基準や融資方針を理解し、自身の投資目的や資産状況に合致した提案ができるかが重要です。

また、複数の金融機関に事前審査を申し込むことで、より有利な条件を引き出せる可能性も高まります。

築古物件を活用した投資では、資産形成と安定収益を両立させるために、資金計画と金融機関選びの戦略が欠かせません。

賢く借入を活用し、長期的な経営視点で臨むことが求められます。

戸建て投資で高利回りを実現するならAlbaLinkのLINE登録を!

戸建て投資で高利回りを目指すなら、まずは弊社AlbaLinkのLINE登録がおすすめです。

なぜなら、未公開の収益物件情報や融資・ローンに関する相談を、スマホひとつでスピーディーに受けられるからです。

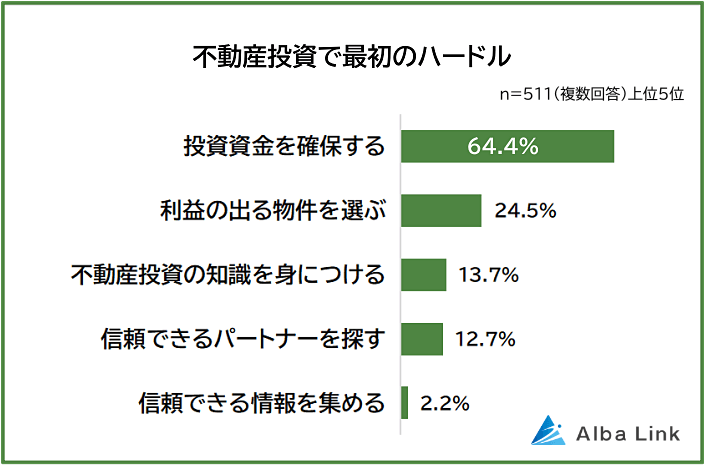

実際に、以下のアンケートのとおり、「利益の出る物件を選ぶこと」は不動産投資の最初のハードルとなりますが、弊社LINEに登録してもらえば、そのハードルを一発でクリアできます。

物件の築年数や地域の需要、入居者の傾向なども考慮した提案を受けられるため、初心者でも失敗しにくい投資ができます。

情報の質とスピードは、不動産投資の成否を左右する重要な要素です。

高利回りを狙うなら、まずはLINE登録で最適な物件情報とサポートを手に入れましょう。

まとめ

戸建て投資でローンを活用することは、少ない自己資金でも資産形成を加速させられる有効な手段です。

一方で、築古物件や低価格物件は金融機関の評価が低く、ローン審査が通りにくいという現実があります。

また、住宅ローンを投資目的で利用することは規定違反であり、罰則や信用失墜につながるリスクがあるため注意が必要です。

こうしたリスクを避けるためには、物件の収益性を示すシミュレーションを丁寧に作成し、信頼できる金融機関と連携することが重要です。そのうえで、高利回りの物件を見つけることが、ローン審査通過や投資成功につながります。

弊社AlbaLinkでは、公式LINEで投資物件の情報を配信しています。

市場では見つけにくい高利回りの戸建て投資物件を多数取り扱っています。

ローンを活用した戸建て投資の第一歩として、AlbaLinkのサービスをぜひご活用ください。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!