不動産売買にかかる税金をわかりやすく解説します

こんにちは。

仙台で小さなアパートを経営しているhayasakaです。

不動産取引には様々な税金が関係してきます。

特に、投資用不動産の場合、マイホームなら非課税なのに課税対象であったり、マイホームよりも高い税率が適用されたりすることがあるため注意が必要です。

そこで今回は、投資用不動産売買に関係する税金の概要と、その計算方法などについて学んで行きたいと思います。

今回も、落語風の問答にしてみましたので気軽に読んでください。

ご隠居:アパート投資に明るい、横丁の物知りご隠居

熊さん:大家さん稼業を夢見る少しだけテンネンな大工さん

【ご隠居と熊さんの不動産投資珍問答】

投資用不動産の売買にかかる税金

目次

不動産を買うときにかかる税金

不動産取引と税金

ガラッ!

ご隠居、てぇへんだ!

どうしたい、熊さん、そんなに血相変えて…

お上の野郎、また税金を上げる気でいるらしい!

なんでも消費税が来年10%に上がるっていうじゃねぇか!

ああ、そのことか。

余程のことがない限り、2019年10月に消費税を8%から10%に上げるって話だな。

ちっ、ご隠居がこれから買うのはせいぜい棺桶ぐれぇだから大した影響はないだろうが、こちとらン千万円の不動産投資をしようってんだ。

言うに事欠いて、棺桶とはなんだい…

つまりは5000万円の物件なら2%アップで100万円からの税金が増えるってことだろ?

黙っていられるかってんだ!

ははは、いいかい熊さん、消費税は土地にはかからないんだよ。

へっ、そうなの?

確か、土地の売買は消費ではなく“資本の移動”だから、消費税はかからないという理屈だったな。

なんだか屁理屈みてぇな話だが、要するに大して心配いらないってことだな?

しかし、建物部分には掛かることもあるので、2000万円の建物なら40万円もの税金が増える可能性もある。

げ!

やっぱり大ごとじゃないか!

しかし、それはあくまで不動産会社などが所有する物件を買った場合だ。

個人が所有する物件なら、事業ではないので消費税はかからない。

なんだか、ワケが分からなくなってきた…

いい機会だ。

今夜はひとつ、不動産売買にかかる税金について教えてやることにしよう。

まずは、不動産を買う時にかかってくる税金についてじゃ。

1つ目は印紙税だ。

印紙税

いんしぜい?

契約書に切手みたいなものが貼ってあるのを見たことがあるだろう。

あれが印紙だ。

取引金額に応じて貼るべき印紙の額が決められてあるのじゃ。

収入印紙を買って契約書に貼り、それに消印を押せば納税したことになる仕組みだ。

ふ~ん…簡単に納税できるのなら便利だな。

で、なんぼぐらいかかるんだい?

不動産売買契約書、工事請負契約書、金銭消費貸借契約書それぞれに印紙が必要になるが、まぁ、1億円未満の取引でもせいぜい数万円だから、驚くほどではない。

次は登録免許税じゃ。

印紙税額一覧

登録免許税

なんだい、そりゃ。

不動産を登記するとかかる税金だ。

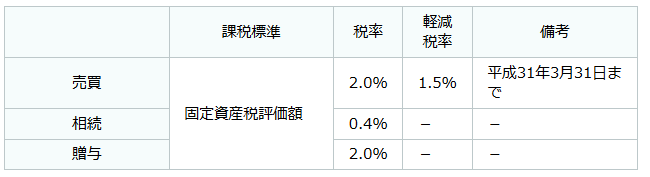

不動産投資の場合、所有権移転になるので税率は固定資産税評価額の2%。

土地部分については現在1.5%に軽減されておる。

土地の所有権移転登記

建物の移転登記

固定資産税評価額1000万円の土地で15万円、1500万円の建物で30万円か。

なかなかの金額だな。

不動産投資では1000万円単位の取引になるから、数十万円の税金など気にもかけない投資家が多いが、確かに小さな金額ではないな。

さらに不動産取得税もかかってくる。

不動産取得税

ま~だ税金をむしり取るってのかい!?

これは都道府県が課税する税金だ。

住宅以外の物件に対する税率は固定資産税評価額の4%で、土地については3%の軽減税率となっておる。

建物が4%、土地が3%か…

いやいや、これはなかなか痛いな。

まぁ、1回こっきりの税金だし、地域への貢献と思って受け入れるしかないじゃろ。

街がきちんと維持されているからこそ、不動産収入という恩恵が得られるわけだからな。

なるほど、うまい事を言いやがる。

それにしても、不動産を買うと印紙税に登録免許税、不動産取得税と3階建ての税金がのしかかってくるのかい?

不動産投資家もたまったもんじゃないね。

それに、例外的に消費税がかかる場合がある。

げ、4階建ての税金になるのかい?

消費税

消費税は、土地にはかからないが、建物にはかかるのが原則じゃ。

ただし、売り主が個人の場合は非課税になる。

つまり、不動産会社などが所有している物件の場合には、建物部分に消費税がかかってくる可能性があるわけじゃな。

建物部分だけとは言っても、消費税が10%になったら、こりゃ洒落にならない額だ。

それに、リフォーム費用や仲介手数料などにも消費税は掛かってくるので、ボディブローのように効いてくる。

なるほど。

でも、家賃の消費税も上がれば、そのぐらい吸収できるんじゃないかい?

ところが、居住用の家賃に消費税はかかっていないのじゃ。

え?そうなの?

もともと消費税を取っていないのだから、大家さんとしては消費税アップによるコスト増を家賃に転嫁することはできないわけだ。

しかも人口減少・家余り時代の今、簡単に家賃の引き上げなどできるものでもない。

結局は、消費税アップに伴うコストアップ分は大家が飲み込むしかないだろうな。

大家にしてみりゃ、踏んだり蹴ったりだな…

ところで、最近は日本の不動産を外国人が所有しているケースが増えている。

外国人から不動産を買う場合、所得税額を源泉徴収する必要があるので注意が必要じゃ。

外国人や非居住者から購入した場合の源泉徴収

え~…またまた税金がかかってくるのか?

安心しろ、これは少し違う。

外国人や非居住者が得た不動産売却収入に対する所得税を、買った方が源泉徴収して代わりに納税するという仕組みじゃ。

ちょっと何言ってるのかわからない。

つまり、外国人や非居住者との不動産売買では、購入代金の10.21%を差し引いて売り主に支払うことになっておる。

これを源泉徴収というのじゃ。

つまりはピンハネか?

ピンハネではない。

強いて言うなら“天引き”だな。

天引きしたお金は、買い手が税務署に納める。

売り主である外国人や非居住者は、確定申告書を作成すると所得税が計算され、清算される仕組みじゃな。

なるほど、源泉徴収しておけば外国人からでも、所得税を取りっぱぐれることはねぇわけだ。

随分と、こずるいやり方を考え出したもんだね。

ところでヒキョジュウシャってのはどういう意味?

日本に住所がなく、継続して1年以上日本に住んでいない人のことじゃ。

日本人でも転勤などで1年以上外国に住んでいる場合は、非居住者になる。

はぁ、外国に住んでいる日本人からでもきっちり所得税をむしりとるって仕組みか。

お役所ってのは、とことん抜け目がねぇなぁ。

不動産を売ったときにかかる税金

譲渡所得とは

ここまでが不動産を買った時に関係してくる税金だ。

次に、不動産を売った時に関係してくる譲渡益について学ぶことにしよう。

ご隠居、もうたくさんだ…

大体買ってもいないのに、売るときの税金なんかどうでもいいだろ。

いやいや、不動産投資ではキャピタルゲインとインカムゲインが収益の二本柱じゃ。

インカムゲインは家賃などの事業所得で、キャピタルゲインは不動産自体の売買差益だな。

従って、売買差益を無視して不動産投資をすることは許されないのじゃ。

事業収入で黒字が出ても、売買差益で赤字を出したのでは意味がないからな。

そりゃまぁ、そういう理屈も分からないことはないが、おいらもう脳がパンパンだ…

情けないねぇ、どうも。

では、今夜は『譲渡所得』だけ覚えて帰れ。

はい。

もう少し、じーっとしょとくまーす。

譲渡所得の計算方法

譲渡所得というのは、不動産を売却して生じた儲けのことだ。

はー…

つまり、売却価格から取得価格と譲渡にかかった経費を差し引いて課税譲渡所得金額を計算する。

計算式はこうだ。

譲渡所得=譲渡収入-(取得費+譲渡費用)

【譲渡収入】

売却代金のこと(固定資産税の清算金も含む)

【取得費】

物件の購入代金。

建物は減価償却費相当額を差し引いて計算(賃貸物件の場合は購入時の登記費用や不動産取得税はすでに必要経費とされているため取得費に含まない)

【譲渡費用(譲渡価格)】

印紙代、仲介手数料、譲渡のために行ったリフォーム費用・建物の解体費用など、譲渡のために直接かかった費用(資産の維持管理などに行った修繕費や期間中の固定資産税などは含まない)

これらを計算した結果、儲けが出た場合には、所得税と住民税が課税譲渡所得税となるのじゃ。

ひー…

無論、譲渡損失の方が多く、儲けが出なければ譲渡税は課税されないのは言うまでもない。

ふー。

所得税と住民税の計算方法

譲渡所得、つまり不動産の売買差益に対する所得税と住民税の税率は、不動産の所有期間によって大きく変わる。

へー…

売却した年の1月1日現在での不動産所有期間によって次のように計算されるんじゃ。

- 短期譲渡所得(所有期間が5年以下の場合)

39.63%(所得税30%+復興特別所得税0.63%+住民税9%) - 長期譲渡所得(所有期間が5年超の場合)

20.315%(所得税15%+復興特別所得税0.315%+住民税5%)

要するに、5年以上持っていた方が、税金はざっと半分になるわけだな。

ほー。

・・・こりゃ完全に、馬の耳に念仏だ。

まったく、はー、ひー、ふー、へー、ほーって相槌があるかい。

ははは、悪い、悪い。

つい面白くなってしまった。

つまりはご隠居、不動産の売買差益には5年以下なら4割もの税金がかかるから旨味がねぇってことだろ?

あっ。

だからせめて5年以上持ってから売るようにしないとバカを見るってこった。

いっ。

しかし、バブルの頃はいざ知らず、今や値がりする不動産などまずねぇのが現実だ。

うっ。

あっても超一等地だろうから俺らの手などてんで届かねぇ。

てぇことはだ、投資用不動産は売却益など、はなから考えずに、少しでも長く経営した方が賢いってもんじゃないのかい?

えっ。

どうだい、聞いていないようで、こちとらちゃんと頭に入っているってんだ!

おー。

まとめ

不動産の売買には様々な税金が関係してきます。

多くの場合、居住用財産となる住宅には税金の特別控除として、軽減措置(居住用の3,000万円特別控除の特例等)が設けられていますが、アパートやマンション、店舗、オフィスビルといった事業用物件は対象外となっているため、想定外の税金に慌てる事態が生じかねません。

いずれの場合も計算式にのっとって税額が算出されるため、正しい知識さえ身に付けておけば慌てる心配はありません。

また、不動産の売却益(譲渡収入金額)には給与所得などの他の所得とは区分した高率の税金がかかってきます。

5年以上の所有で税率を抑えることは可能ですが、現実には譲渡所得が期待できる物件はごく限られるので、むしろキャピタルゲイン狙いではなく、着実にインカムゲインを狙える物件を探すことが、時代に合った投資姿勢と言えるでしょう。

空き家や築古アパートなどの収益物件を探すならアルバリンクへ

「高利回り」の収益物件をLINE登録者限定で公開中!

【LINE登録者限定】高利回りの未公開物件を配信しています!